美东时间7日下午,美国证券交易委员会(SEC)官网显示,陆金所控股递交IPO招股书,拟赴纽交所上市,代码为LU。

招股书未披露实际拟募资额,此前市场传闻融资规模在20亿至30亿美元。募资用于科技投入。高盛、美银、瑞银、汇丰和平安证券(香港)等为上市承销商。

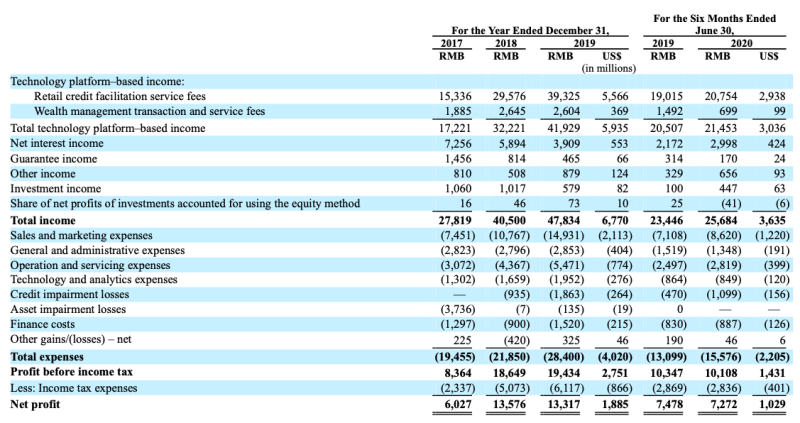

招股书显示,2017年、2018年、2019年和2020年1-6月,陆金所控股实现营业收入分别约278亿元、405亿元、478亿元和257亿元,净利润分别约为60亿元、136亿元、133亿元和73亿元。

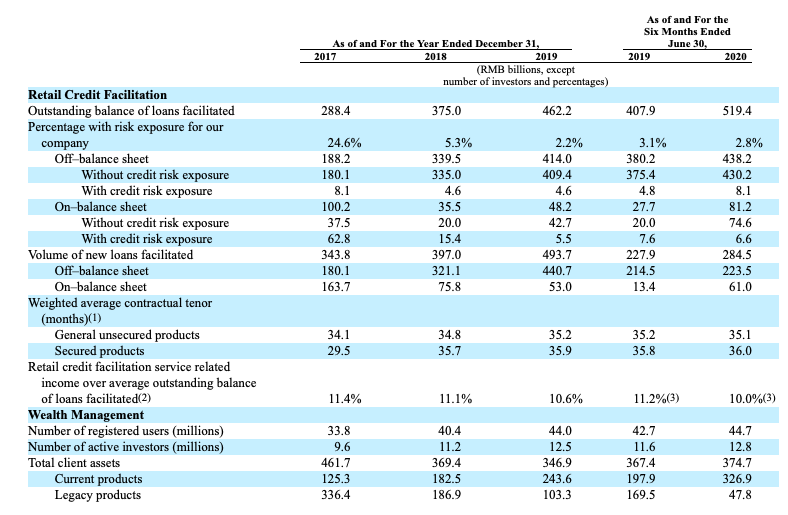

陆金所控股的主营业务包括零售信贷和财富管理,分别由平安普惠和陆金所平台提供。上半年,陆金所财富管理业务收入下调,零售信贷业务撮合服务费贡献主要收入。截至9月30日。陆金所控股管理贷款余额5358亿元,财富管理资产规模3783亿元。

陆金所财富管理业务收入下调。2017年、2018年、2019年和2020年1-6月,陆金所控股的财富管理交易和服务费收入分别达18.85亿、26.45亿、26.04亿以及6990万。上半年财富管理交易和服务费收入同比下降53.1%。

据悉,平台网贷存量资产规模从2017年的3364亿,降至2020年上半年的478亿;与此同时,网贷之外的客户资产管理规模从17年的1253亿,增至2019年的3269亿。截至6月30日,陆金所控股财富管理客户资产3750亿。

主营业务中,零售信贷业务贡献主要收入。2017年、2018年、2019年和2020年1-6月,陆金所控股的信贷撮合服务费收入分别达153亿、295亿、393亿和207亿。上半年的零售信贷业务撮合服务费收入同比增约9.15%。招股书显示,零售信贷业务撮合服务费包括贷款撮合费用和贷后服务费。

陆金所的零售信贷业务在贷规模逐年递增,已超过5000亿,产品包括担保和非担保信贷产品。受疫情影响,无担保贷款的30天以上逾期率从19年末的1.8%,在上半年末升至3.3%;担保贷款的30天以上逾期率则从0.6%升至1.4%。据披露,二季度的逾期率数据下降。

上半年,陆金所无担保贷款的平均年利率(APR)为28.6%,担保贷款的平均年利率为17.4%。其介绍,该数据代表全部借贷成本。

报告显示,陆金所将上述财富管理和零售服务费收入纳入基于科技平台的收入。此外,平台收入还包括净利息收入、担保收入、投资收入和其他收入,占总净收入比低于20%。

据Oliver Wyman报告,在线财富管理和零售信贷市场的非传统金融参与者中,陆金所的规模分别排名第二位和第三位。市场参与者包括蚂蚁金服、腾讯理财通、微众银行等。

平安集团在2005年推出消费信贷业务,并于2011年在上海设立财富管理子公司。2014年,经过重组,陆金所在开盘群岛注册成立控股公司,并在2016年5月,从平安集团收购零售信贷业务,平安普惠被纳入陆金所控股。

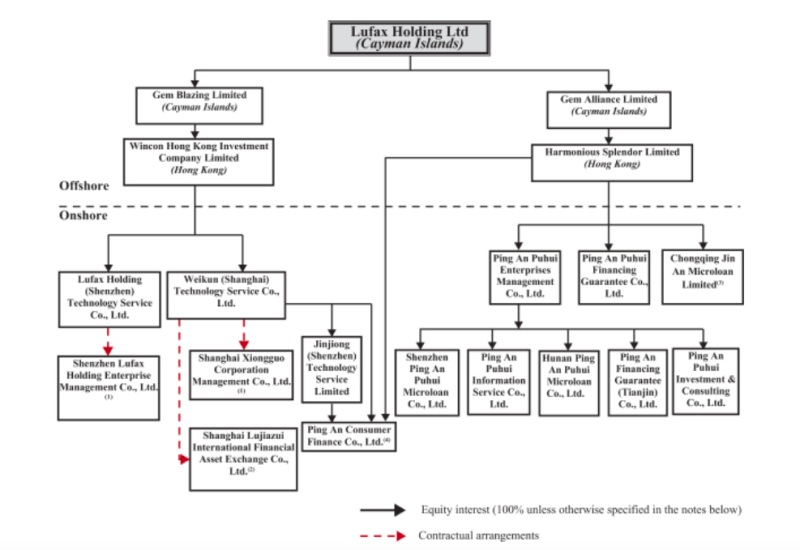

招股书提到,陆金所主要主要通过未鲲(上海)科技服务有限公司、陆家嘴控股(深圳)技术服务有限公司和合并附属实体包括上海陆家嘴国际金融资产交易所有限公司开展财富管理业务;并称,自2017以来,其在新加坡和香港的业务也在扩大。

此外,陆金所表示,主要通过平安普惠企业管理有限公司及其子公司、平安普惠融资担保有限公司和重庆金安小额贷款有限公司开展零售信贷业务。旗下小贷公司包括深圳市平安普惠小额贷款有限公司、湖南平安普惠小额贷款有限公司、重庆金安小额贷款有限公司;平安普惠融资担保有限公司、平安融资担保(天津)有限公司持有融资担保业务许可证;平安消费金融有限公司(下称 “平安消金”)获授权提供消费金融服务。从上市公司股权结构来看,平安消金也在上市体系之内。

据披露,陆金所计划收购一家附属公司的多数股权,该公司被授权在中国分销资产管理计划、共同基金和私人投资基金等财富管理产品。

招股书显示,董事Eddie Siu Wah Law持股3783万余股,占比3.4%。主要股东持股方面,英属维尔京群岛注册的Tun Kung Company Limited持股4.8亿股,占比42.7%,该公司背后是窦文伟等人代表中国平安保险(集团)公司及联营公司等持有股份;平安集团持股4.74亿股,占比42.3%。在此次公布的15人的董事和执行高管团队中,联席董事长兼首席执行官计葵生、董事长李仁杰、平安普惠首席执行官赵容奭等7人持有未偿期权、业绩股和其他股权奖励下的A类普通股。

陆金所控股此前完成三轮股权融资。通过招股书,其历次融资的投资者阵容披露,参与方包括莱恩资本(LionRock)、摩根大通证券、瑞银伦敦分行、日本金融公司SBI控股、中银集团、民生银行、碧桂园控股、国泰君安、沙特主权基金、卡塔尔投资局、麦格理集团等。