投稿来源:十字财经

近年来,SaaS市场的规模一直在持续扩容。

今年上半年,IDC曾发布报告称我国2019 年企业级 SaaS 市场规模同比增长 41%,并预测2021年中国SaaS市场规模将突破323亿元,未来五年年均复合增长率将达到 37%。规模激增的同时,SaaS服务与支付的深度融合趋势也开始逐步显现。

2020年初开始的新冠疫情加速了数字化市场教育的进程,自复工复产开始,零售业商户数字化转型需求激增,SaaS成为了支付机构军备赛的必要组件。越来越多的持牌支付公司都纷纷宣布加入了市场份额的竞夺中。不同C端市场支付宝、微信支付、银联的三足鼎立之势,面向企业的SaaS服务市场仍在经历混战。

然而,理想丰满,现实骨感。事实上,眼下能够从SaaS业务中实现盈利的支付机构可以说是凤毛麟角。由于还在早期,SaaS厂商需要通过高研发费用来推出更多产品、高销售费用来抢占更多客户。而当前主流收单机构则多以MPOS为盈利来源,贴补真实商户的拓展和SaaS的投入,这个模型在信用卡交易监管趋严的情况下,增加了很大的不确定性。亏损或处于微盈利是SaaS行业的普遍状态。

01

入局SaaS的三种模式

事实上,“支付+SaaS”的模式并非一个新套路。

SaaS(Software-as-a-Service,即通过网络提供软件服务)是云计算的一种服务模式,SaaS服务商将应用软件统一部署在自己的服务器上,客户可以根据工作实际需求,通过互联网向厂商定购所需的应用软件服务,按定购服务内容和使用时长向厂商支付费用。

移动支付的普及使得支付成为了SaaS服务的必选项,而与此同时,寻求B端转型的各大支付公司也不约而同将SaaS服务作为深度布局场景的重要切口。在“支付+”的增值路径中,SaaS是一个经典的应用模式。支付机构做SaaS最本质的原因是通过SaaS进行对场景的争夺,例如美团点评SaaS在餐饮场景一枝独秀,而京东掌柜宝则聚焦其零售门店,拉卡拉则推出小程序云小店,通过引导商家线上开店,外卖配送,做差异化竞争,富友支付的富掌柜SaaS也尽量避开与巨头的正面竞争,聚焦腰部客户,例如中小型连锁、美容美业等场景,而汇付天下、宝付、嘉联等SaaS布局更偏重支付通道本身。

从主流支付机构布局SaaS的方式上可以看到,收银机端、移动端POS、微信端小程序3个软件应用是最重要的部分。收银机端主要功能有点单、排队预约、会员管理和收银管理;移动端POS的SaaS产品,其实就是把收银机的软件做到了POS机上,包括点单、会员营销、报表、库存管理、电子发票、卡券核销、聚合支付等功能;而在微信端小程序上,主要为通过微信公众号(服务号)的方式,为商户开通小程序功能,包含线上点单、线下配送等功能。

近年来,随着C端市场三足鼎立的格局愈发稳固,中小支付机构服务B端的趋势已从支付公司布局SaaS业务的模式来看,主要包括三大类:

首先是通道模式,即支付公司为SaaS软件提供支付通道。通道模式是最轻的商业模式,支付公司为SaaS开放支付接口,可以接多家软件公司,容易快速实现盈利,但缺点是软件公司能够把控商家对支付公司的选择,因费率等原因切换支付通道的做法十分普遍。这种模式的代表机构是汇付天下,刚刚宣布即将从港股退市的支付公司汇付天下,其2019年的财报显示,汇付天下SaaS服务Adapay完成交易量1,959亿元,仅SaaS一项业务,收入就达到5.18亿元,较上一年度增长10倍,而其合作的软件公司数量已经达到392家。不过汇付天下的SaaS业务,在2020年也做了升级转型,OEM(定制开发)其他软件公司的产品,成为自身的产品。

相较通道模式,支付公司通过投资或收购SaaS软件公司的模式相对要重一些,更适合资本雄厚的玩家。SaaS公司的特点是普遍亏损,但是一二级市场的估值都很高,国内独立上市的支付第一股拉卡拉真金白银10亿入主千米科技就是一个典型案例。借助资本手段获取现成的SaaS系统叠加支付产品能够快速落地市场,对支付公司而言,这种模式避免了支付通道被随意切换模式的尴尬,但产品与团队的整合往往需要耗费大量时间,支付机构与软件公司之间的产品逻辑不同,往往会存在产品割裂体验不畅的感觉,也为产品的升级迭代带来了一定难度。

相较于上述两类模式,自主研发SaaS软件无疑是最佳方案。支付机构既是软件的缔造者又支付服务的提供者,两块业务可以做到高度协同,产品、系统也可实现无缝连接,但这种模式对支付机构的资本和技术要求也无疑最高,巨大的开发成本让许多玩家望而却步。但目前市场上尝试这一模式的机构不少,但真正成功的不多,目前普及率相对较高的产品仅美团点评SaaS、京东掌柜宝、富友支付旗下的富掌柜SaaS等为数不多的几家。

02

变现能力大比拼

收单生态中硬件、软件、支付泾渭分明的时代已经过去。而在三种生态逐步融合的过程中,支付公司和SaaS公司跨界圈地,竞争边界也开始变得模糊。这是一场产品、服务、价格、渠道的全方位比拼,对支付机构而言,也是一场对资本、技术、战略能力的全面对决。

得渠道者得天下,与曾经的二维码扫码支付及刷脸支付一样,补贴代理商与商户仍是支付机构竞夺SaaS市场的重要手段。很显然,这场激烈的招商大战才刚刚开启。

从几家公开SaaS产品招商政策的机构来看,品牌和场景依然是各家支付公司和SaaS服务商与市场博弈的重要筹码。

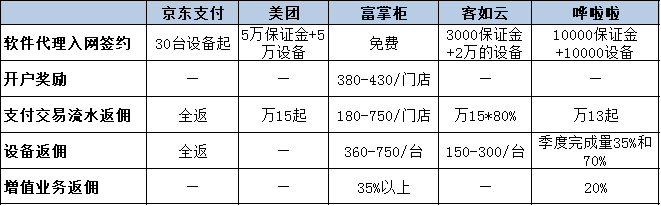

(招商政策比对)

美团点评、京东掌柜宝背靠互联网巨头,显然博弈能力最强,因此,合作门槛也最高,例如京东掌柜宝要求服务商至少一次性采购30台设备,美团点评的服务商则需要缴纳5万元的保证金,即使是传统SaaS公司客如云、哗啦啦也有相应的签约门槛,而品牌知名度相对较低的富友支付旗下的富掌柜SaaS不但不设合作门槛,各项激励也颇具吸引力。

需要补充的是,在多家布局SaaS的支付机构中,一直为业内广泛关注的拉卡拉尚未出台完整的招商政策,仅在SaaS中的一项云小店上提供了技术软件服务费报价:根据采购量收取,每套价格在209—299元之间,与银豹等软件服务机构价格相当。

服务商分润一直是招商政策的重要组成部分。从开户奖励、交易流水返佣、设备部署返佣、增值业务返佣4个版块来看,目前提供开户奖励的只有富友支付,一家门店开通富掌柜SaaS,服务商就可以获得380至430元不等的奖励;在交易流水返佣上,京东掌柜宝全额返给服务商、美团点评约为万分之1.5;在设备部署返佣上,京东掌柜宝为全额返佣、美团点评没有返佣,富掌柜SaaS提供360—750元/台设备的返佣;在增值业务上,软件公司出身的哗啦啦返佣20%,富掌柜SaaS返佣35%。

2020年,疫情后时代,实体商户数字化转型需求仍在激增。从中长线来看,目前我国 SaaS 发展仍处在早期,增长空间巨大。中国 GDP 占全球的比例为 16%,而 SaaS 占全球市场不到 6%。相较于海外 SaaS 占比 58%的云计算市场,我国以 IaaS 为主,SaaS 占比仅为 28%。

随着我国云计算基础设施建设逐渐成熟,SaaS 行业爆发前景可期。而通过“支付+SaaS”促进零售也数字化转型,符合监管层对支付机构通过信息技术服务实体的要求,也给支付机构本身创造了新的商机。

但与此同时,也有资深支付行业从业者提醒认为,越是处于狂热的市场情绪中,越是需要保持冷静:“对代理商来讲,这是一个好的市场机会,却也不能盲目,对于代理品牌和合作伙伴的选择一定要慎重。如果要全面自建软件系统最大的考验是投入的持续性。商户的需求在不断迭代,系统功能要不断更新,这对资本有一定的要求。多数软件公司财力有限,单靠软件业务难以为继,代理分润都可能拖欠。对代理商而言,选择合作一定要慎重。”