文|熔财经 Kinki

近日,百世集团公布其一季度财报,营收为65亿元,同比增长29.9%,净亏损也较上年同期有所收窄。

其中,较为亮眼的快运业务,其货运量增长超80%,而快递的单票成本也得到改善,包裹数量也提升超30%,但营收增幅较上年同期有所下降。

01 深陷亏损旋涡,百世快递被前后狙击

整体来看,百世集团一季度的业绩有所回暖,但从去年年报的数据来看,百世仍是“通达系”中唯一亏损的那位,且上市以来一直都在持续亏损,去年的亏损还有所扩大。

而从整体市场份额来看,撇除以“商务件”市场为主的顺丰,在“电商件”市场中,百世也一直在市场尾部缠斗。在与“通达系”的竞争中,百世已经不占优势,现在,还要面临“快递新军”极兔的狙击。

据亿豹网报道,今年一季度各快递公司的日均业务量前四位分别是中通、韵达、圆通和申通,虽然百世仍排在第五,但其日均业务量已经与极兔非常接近,都在2000万票左右,极兔要加速追上来的话,只是时间的问题。

虽然,一季度百世快递的业务量有所增长,但百世在被前后夹击的“快递市场”中,生存仍然尤为艰难,其中一个原因,是一再下降的快递价格。

“熔财经”看到,近年,中国快递的业务量虽然接连突破,但快递的价格战却越演越烈。今年4月,极兔和百世在争夺义乌这个电商市场时,前者的快递价格更低至0.8元,而行业的均价为1.2元-1.3元/单,为此,极兔和百世均因“低价倾销”被相关部门要求整治。

可以说,近年“电商件”的市场已经陷入越发艰难的境地,极兔加入之后,原本价格已经被打透的快递行业,价格再次下调。

以百世为例,尽管其一季度快递单量增幅不少,且单票成本也有所下降,但正是因为这些“压根不赚钱”的快递,整体利润还是被拉低不少。

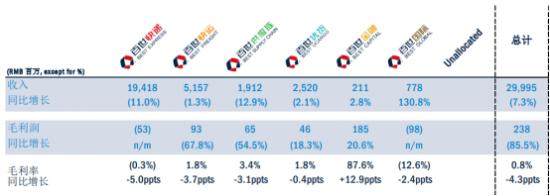

“熔财经”看到,目前,百世快递的业务量占了百世集团整体业务的8成左右,但其毛利率为所有业务板块中最低的,百世历年来的亏损,跟快递业务的“不争气”,自然也有一定的关系。

02 “快递”掉队,百世“快运”补上

快递市场陷入“价格战”是这一两年来老生常谈的话题,各快递公司虽然不想加入,但一旦有人选择了“烧钱换规模”,其他人也只能被迫跟随,对百世来说,这个赛道真的“太挤”了。

所以,早在2012年,百世就选择进入快运行业,是一众快递公司中最早的“跨界者”。目前,百世快运的业绩规模,要比“通达系”领先不少,在一季度财报中,百世快运业务的收入同比增长70.9%,比快递业务更为亮眼。

在目前整个快运市场金字塔中,小票零担是介乎快递和大票零担之间的市场,像百世、顺丰这样的“跨界者”,大多聚焦在这个市场。

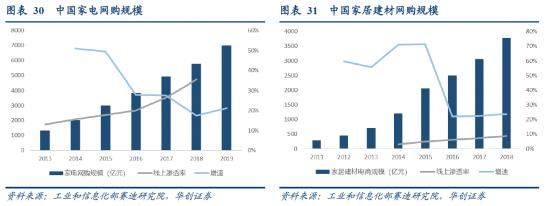

小票零担跟快递市场之间,存在着一定的衔接关系,随着近年电商市场的发展,原本只是面向工业端的零担业务,也逐渐向商品端转移,比如家电、家具、家装等大件商品运输,就要求快运业务的介入,快递、快运业务的边界正在模糊化。

像百世这样的快递公司选择跨界进入快运行业,也是从中嗅到了商机。从某种意义上来说,快递巨头进入快运行业,其实属于降维竞争,因为巨头们往往自带快递网络和加盟商资源,而且背靠资本市场,拥有充足的资金支持其快运布局。

因此,百世进入快运市场之初,也选择了加盟模式,开创了分拨干线直营,末端网点加盟的先河,通过加盟模式,百世快运的网络可以铺得更快更全。据艾媒数据测算,加盟模式下的快运企业市场发展,其增速远高于直营体系企业。

另外,加盟制比起直营制,其运输车辆可以选择租赁,网点也无需进行高人力消耗的直营管理,综合之下,网络建设成本会更低。

作为最早进入快运行业的“快递跨界者”,百世非常清楚自己的优势和劣势,前有德邦这样的老牌物流企业,后或会有顺丰、中通等追击者,既然如此,快速铺网、降低成本,走低价差异化道路,才能快速开拓新的增量市场。

最终,百世避开了顺丰、德邦的高端小票市场,主打成本较低的平价小票市场,从18年至今,百世快运的货运量由543万吨增长至839万吨,年增速超20%;同时,得益于运输网络的不断完善,其成本也在不断下降,从18年的727元/吨,下降至603元/吨。

目前,百世的市场占有率位于行业前列,占全网快运市场中的10%左右,跟安能和顺丰的市占比差不多。但百世快运的货量和收入,则和前两者还有一定的距离。

(顺丰、德邦的快运货量部分为研报测算,非官方数据)

作为快运行业的先行者,在过去5年间,百世的市场规模在零担市场中一直处于前五,其余分别是顺丰、德邦、安能等老对手,整体竞争格局维持已久,接下来,百世快运能否向上挑战,成为百世集团新的“增长点”?

03 快运业务,能否成为百世的“第二增长极”

过去4年,百世快运的整体收入增长超62%,且快运收入占整体营收中的比重,也在逐年增加,虽然,快运与快递收入相比,其规模仍有一定差距,但对百世来说,在快递业务始终难以突破的前提下,快运赛道似乎也是另一条破局之路。

在快运这条赛道上,百世目前已经做出了不错的成绩,稳占业内前五的位置,与“通达系”等跨界者相比,也有一定的先发优势,接下来,快运能否成为百世集团的第二增长曲线,我们从下面几个方面来看看。

首先,从快运市场的整体发展来看。就市场规模而言,目前中国零担快运市场的规模高达1.5万亿元,比8000亿元规模的快递市场要高出不少。

在互联网消费持续发展的情况下,必然会有越来越多的厂家选择压缩或放弃代理商等中间销售环节,然后直接与消费者联系,特别是家居、家装行业等大件商品厂家。随之而来的,会是商品集单集运、多批次小批量等物流需求,可见,快运市场未来还会有持续发展的空间。

从整个零担市场的CR10来看,目前大约为3.5%左右,意味着还有很大分散的,小型的第三方物流公司存在。

但是,如果只看快运零担市场(小票零担),目前其CR8大于40%,这意味着快运市场很大概率会从竞争型市场格局步入寡占型市场格局,这其中与“快递跨界者”的加入,进一步提升了行业的集中度有关。

对百世来说,面对这个极具发展潜力的快运市场,自己是有先发优势的,也分享了市场高速发展的红利,接下来,就是如何保持优势,参与竞争的问题。

“熔财经”从市场竞争方面来看,快运其实像快递行业一样,目前仍未达到稳定状态,激烈的竞争在所难免,尤其是“价格战”,而“价格战”背后,往往拼的就是烧钱能力。

作为快运行业巨头之一,安能在今年5月提出了IPO,而百世集团董事长周韶宁也提出,百世快运最近会在2022年独立上市,显然,“价格战”在未来仍未持续,而融资上市寻求资金的支持,便是巨头迫切要做的。

在这个过程中,会孵化出一批受资金青睐的头部企业,而已经上市的“快递跨界者”,在资金上会更有优势,而剩余规模小、融资能力差的中小企业,或会加快出清。

这大概也是百世快运急于上市的原因,毕竟,以现在百世集团的盈利能力来说,业务规模最大的快递业务赚不来钱,接连亏损之下若还要烧钱,恐怕财报会更难看了,所以能否如愿上市,也直接影响百世快运未来的发展。

此外,在规模效应已成的快运市场,各企业也在拼服务和网络。就网络而言,目前百世的网点数量和运件时效性,均比不上老牌玩家德邦和安能,因此,百世选择发力技术,通过精细化运营,加快运转效率,比如去年百世就通过改善车线优化和流水线效率,让快运全程时效同比缩短了超10小时。

但加快“布网”也有让人感到担忧的地方,虽然百世所选择的加盟模式,能让其以更省钱的方式快速拓展网络,但这张“加盟网”在消费者当中的评价并不高,百世“暴力分拣”等吐槽屡见不鲜。

若是百世快运想要和竞争对手长长久久的跑下去,加盟模式和服务质量两者间的平衡,还是得妥善解决,否则,百世快运也有可能成为第二个百世快递。

最后,从盈利角度来看。百世快运能不能成为百世集团的助力,关键还是看其盈利能力。我们参考已经上市的德邦和已经IPO的安能,过去三年,两者的平均毛利率分别是13%和13.9%,两者在这几年均呈上升趋势,而据百世年报显示,去年四季度其快运业务毛利率为5.5%,差距还是比较大。

诚然,国内目前的快运市场,跟美国CR10达70% 以上的市场情况相比,还没有出现绝对强者,而无论是老牌玩家德邦、安能,还是“跨界者”顺丰、百世,任何一家企业的体量和网络,都尚不足以获得整个零担行业的垄断定价权。

但从趋势来说,正如快递行业一样,从10加头部企业走向5家,甚至3家寡头企业,是物流行业的必然趋势,因此,上市才会成为快运公司近期的统一目标,大家均希望通过“补血”来加强自身的业务能力的强化。

对百世而言,其在快运业务虽有一定的先发优势,但要带来“二次增长”,百世不能光靠资本的“补血”,低价也不是最凑效的“打市场”方式,关键还是要提高自己的“造血”能力,通过服务质量来攻占市场,提升盈利能力。