81,925

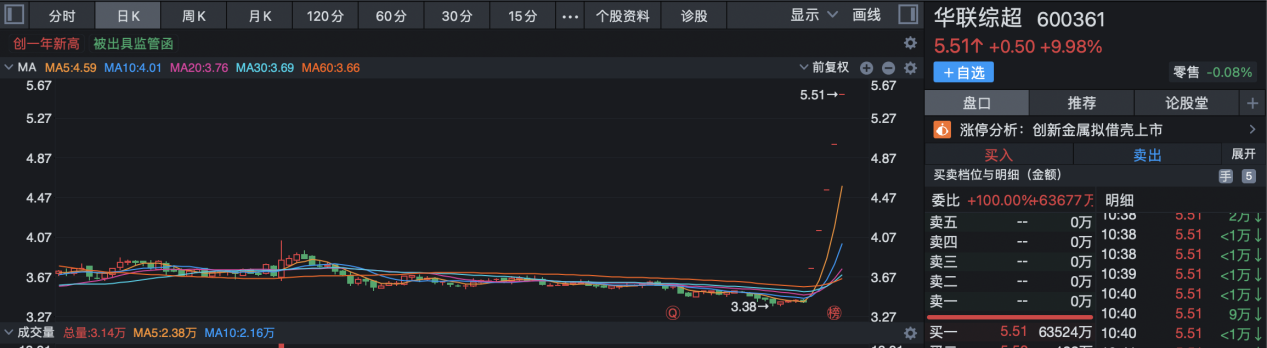

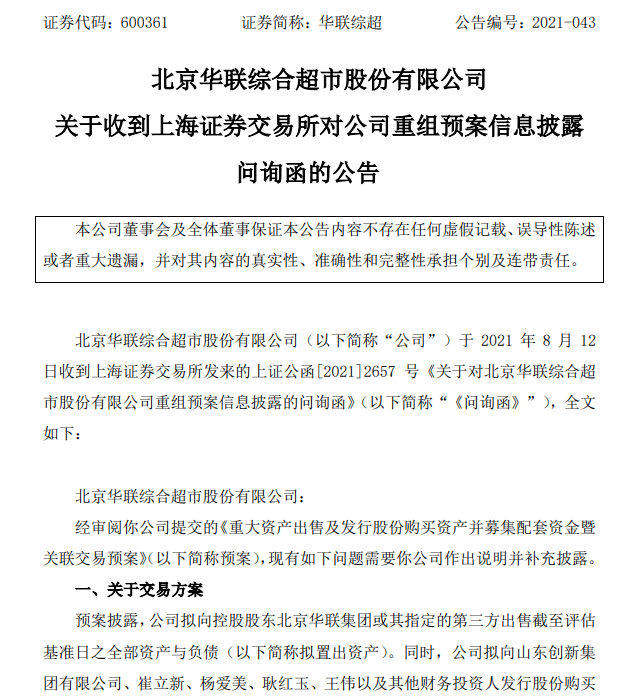

81,9258月12日晚间,华联综超(600361.SH)收到上海证券交易所对公司重组预案信息披露问询函的公告。因公司公告将被苹果供应商创新金属“借壳”,8月9日复牌后的华联综超在短短几个交易日内连续获得5个一字涨停。

8月6日晚,华联综超披露的重大资产重组预案显示,一方面华联综超拟以22.9亿元的价格置出所有者权益达到28.08亿的商超资产,另一方面公司又拟通过发行股份购买资产的方式,装入创新金属100%股权,交易金额暂定为121.3亿-122亿,较其截至2021年6月30日的净资产增值约206%-207%。

与此同时,华联综超还将募集配套资金15亿元用于投入创新金属在建项目建设、补充上市公司和标的资产流动资金、偿还债务、支付本次并购交易税费等并购整合费用。

2012年时创新金属曾启动A股IPO,但于2014年终止审查。2016年12月,中国宏桥(01378.HK)拟认购*ST鲁丰(现更名为宏创控股,002379.SZ)的非公开发行股份,同时*ST鲁丰拟以70.16亿元收购创新金属100%的股权,但也于2017年终止。

两次资本运作失败也引发了上交所的质疑,要求公司补充说明标的公司是否可能存在不满足重组上市条件的情形,本次交易推进是否存在实质性障碍,是否存在终止的风险。

值得注意的是,相较于2017年的收购价格,短短4年后,创新金属的估值增长了72.89%-73.89%,上交所要求其华联综超解释标的公司当时的估值依据。

2018年末、2019年末、2020年末以及2021上半年末时,创新金属净资产分别为26.16亿、24.86亿、5.13亿和39.68亿,资产负债率则分别高达86.45%、87.54%、97.13%和77.15%,对应期间内的净利润分别为2.88亿、3.38亿、8.2亿和4.43亿。

不难发现,从账面上来看创新金属的财务数据都与估值相距甚远。上交所要求华联综超直接解释标的公司估值的合理性,以及净资产、净利润出现大幅波动的原因,是否存在债务偿还风险等。

据公开信息显示,截至2020年12月31日,上市公司在控股股东华联集团控制的华联财务有限责任公司存在12.25亿元存款,较2020年期初降低14.13亿元,其中定期存款3.18亿元,较期初降低17.85亿元。同时,公司为控股股东及其下属子公司不超过9亿元借款提供担保。

对此,上交所还要求华联综超解释财务公司存款下降的原因、具体去向和用途,上市公司是否存在与控股股东或其他关联方联合或共管账户,以及控股股东及其他关联方是否存在其他非经营性资金占用、违规担保等侵害上市公司利益的情形。

针对上述问题,上交所要求华联综超在5个交易日作出书面回复,并对重大资产出售预案做相应修改。(蓝鲸上市公司 徐晓春 xuxiaochun@lanjinger.com)