195,033

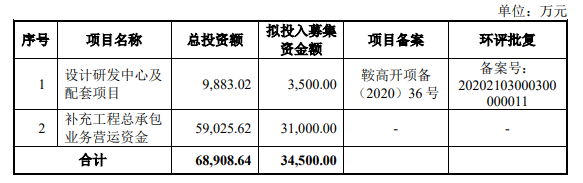

195,033近日,华泰永创(北京)科技股份有限公司(以下简称“华泰永创”)已结束问询,即将于11月25日创业板首发上会。此次IPO华泰永创拟募资3.45亿,其中3.1亿将用于补充工程总承包业务营运资金,剩余募资将用于设计研发中心及配套项目。

华泰永创是一家从事焦化工程设计咨询及焦化工程总承包的公司,近9成募集资金用于“补血”的背后,则是公司较弱的“造血能力”。除此之外,华泰永创还存在二股东“突击入股”,公司与多名股东的关联交易,以及应收账款居高不下等问题。

管理层股东实缴出资靠借钱,今年9月才还清

华泰永创不仅公司自身“造血能力”不足,公司管理层股东似乎也很缺钱。

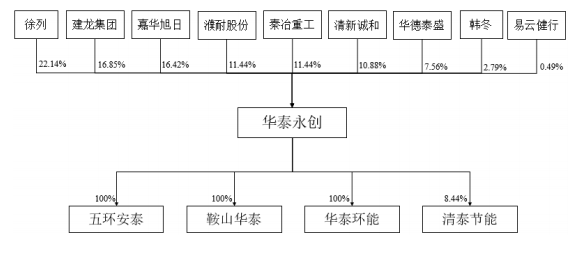

招股书显示,华泰永创的控股股东、实际控制人为徐列,其直接、间接持有公司48.91%的股权。事实上,从华泰永创2011年设立之初,徐列、何良军、董兴宏等管理层股东的部分出资款来源于股东濮耐股份(002225.SZ)、秦冶重工实控人的借款,而借款中50%以上的部分直至今年9月份才偿还完毕。

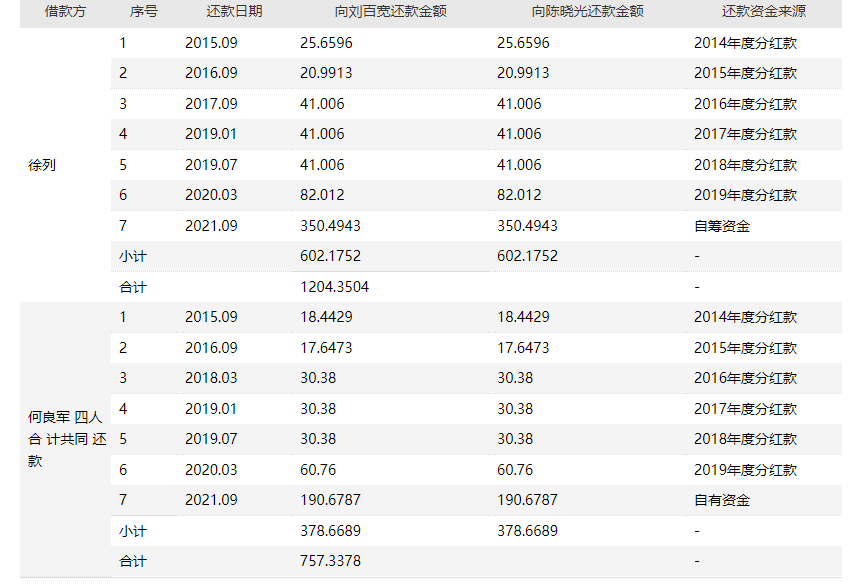

从2011年4月华泰有限公司设立之际,实控人徐列历次出资或转让中多次来自借款,合计下来,徐列共出资2268.43万,但其中1204.35万均来源于借款,占比为53.09%。此外,管理层股东何良军、董兴宏等四人合计出资1456.72万,其中757.33万也是来自借款,借款出资占总出资金额的51.99%。

需要指出的是,以上这些借款全部由秦冶重工实控人陈晓光、濮耐股份实控人之一刘百宽提供,而且还是无息、无期限、无明确还款计划的借款。

从上述还款记录来看,徐列等管理层股东还款进度极其缓慢。除了2015-2020年期间,通过分红每年还款几十万外,剩余超50%的借款更是在今年9月份才还清。

值得注意的是,濮耐股份、秦冶重工不仅是华泰永创的股东,而且这两大股东还是华泰永创的供应商,自华泰永创成立以来就与其存在频繁的关联交易、关联资金拆借。也因此,深交所还要求华泰永创说明濮耐股份、秦冶重工实控人向公司管理层多名股东同时、同比例提供借款原因及是否存在其他利益安排。

此外,由于实控人直接持股比例较低,且历史上半数出资来自濮耐股份、秦冶重工实控人的借款,即便目前徐列被认定为华泰永创的实际控制人,然而IPO后实控人的控股比例最低将稀释为36.66%,因此华泰永创实控人认定的准确性也受到了深交所的关注。

钢铁“并购王”突击入股成二股东,“贡献”大客户还获项目“友情价”

值得一提的是,华泰永创的二股东更是以“实惠价格”在IPO前夕“突击入股”。

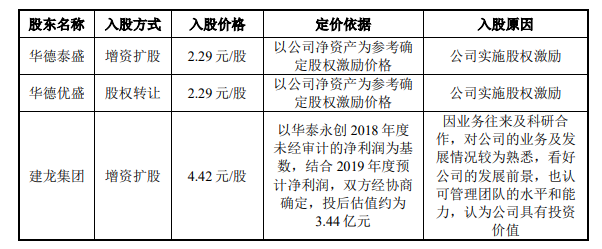

2020年初,素有钢铁民企“并购王”之称的北京建龙重工集团有限公司(以下简称“建龙集团”)以5800万向华泰永创增资,增资价格为4.42元,一跃成为公司第二大股东。

虽然建龙集团4.42元的增资价格与同年华泰永创实施的股权激励2.29元相差甚远,然而与2017年以4.33元入股的清新诚和、易云健行相比,似乎又捡了大便宜。也因此,深交所对华泰永创2020年入股价格与2017年较为一致的合理性存疑。

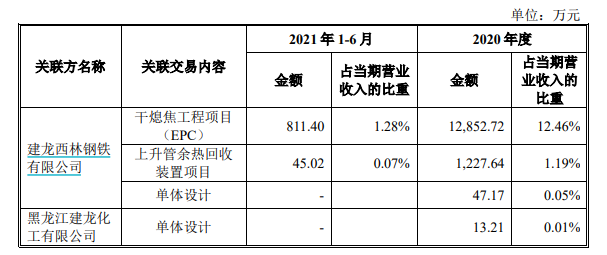

需要指出的是,建龙集团于2020年2月入股华泰永创后,建龙集团所控制的公司便成为了华泰永创的大客户。2020年,华泰永创向建龙西林和黑龙江建龙的销售金额高达1.41亿,占营业收入的比例为13.71%。

入股后除了“贡献”大客户外,建龙集团还从华泰永创获得了“友情价”。

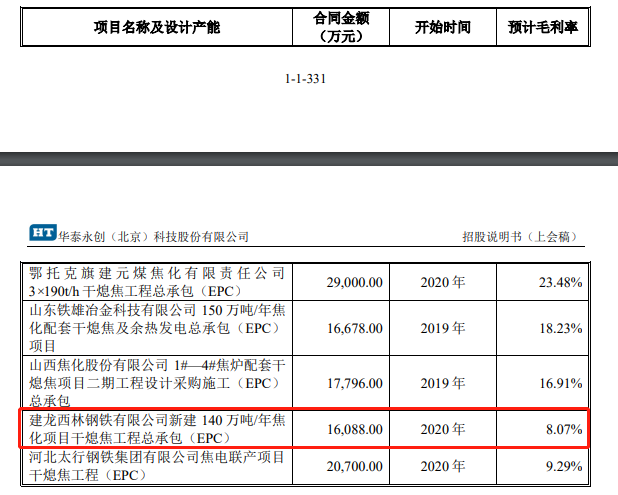

2020年1月,华泰永创与建龙西林钢铁有限公司签订了一份固定总价的项目合同,初始金额约为1.61亿。该项目于2020年5月开工,目前尚未完工,不过预计总成本约1.34亿,预计毛利率为8.07%。

尽管华泰永创一再强调该项目公司与无关联第三方签订,然而与相似时间下类似项目相比毛利率却是最低的,不免让人怀疑华泰永创给二股东“开绿灯”。

应收高企致现金流不佳,9成募资用于“补血”

虽然近年华泰永创业绩上实现了飞跃,然而细看公司财务数据就会发现“徒有其表”。

2018-2020年,华泰永创的营业收入分别为4.84亿、5.43亿和10.32亿,分别同比增长23.55%、12.22%和89.91%;同期归母净利润分别为1957.04万、4226.48万和6906.98万,同比增长率分别为328.16%、115.96%和63.42%。

不过,华泰永创的盈利并没有完成转化为实实在在的现金流入。2018-2020年,华泰永创经营活动产生的现金流量净额分别为1896.32万、529.04万、-5352.51万,公司经营活动产生的现金流量净额分别为净利润的0.99倍、0.13倍、-0.78倍。

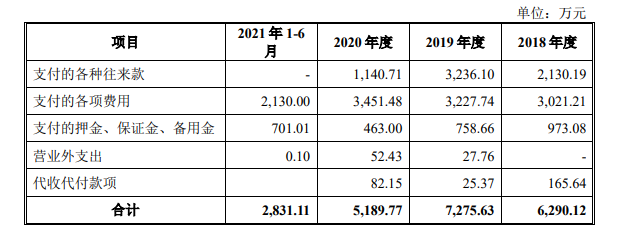

而华泰永创经营现金流不佳的主要原因有两个,一方面是应收项目不断增加且余额居高不下,另一方面则是大量的关联方资金拆借。

2018-2020年,公司应收账款账面余额分别为2.92亿、3.08亿、3.73亿,占当期营业收入的比例分别为60.21%、56.77%、36.15%,更加雪上加霜是华泰永创2名客户被列入失信被执行人、限制高消费。截至2021年6月末,公司对前述2名客户的应收账款共计9608.19万。除此之外,2018-2020年,华泰永创支付的各种往来款分别为2130.19万、3236.10万和1140.71万,主要支付给公司实控人控股的盛德实业、公司股东之一秦冶重工。

尽管今年上半年公司经营活动现金流有所好转,为1579.18万,但华泰永创的资产负债率仍处于高位并不断上升。2018年至2021年6月末,华泰永创的资产负债率分别为74.95%、72.98%、70.6%和77%,而行业平均值分别为49.63%、63.87%、60.14%和59.68%,较同行业平均值高出至少10个百分点。

由此也不难看出,在盈利喜人的情况下,华泰永创依然资金不足,这也说明了公司为何要用9成募资来补充运营资金。(蓝鲸上市公司 王晓楠 wangxiaonan@lanjinger.com)