伴随老龄化日益严峻,作为今年两会重点话题,养老保障,尤其是大力发展养老第三支柱被频频提及。2019年政府工作报告明确指出,要推进多层次养老保障体系建设。事实上,养老第三支柱的不断完善,在2018年已实现改革措施双突破——税延养老险和养老目标基金相继落地。如今,二者试点均超半年,运行状况、市场反应如何?蓝鲸保险分上下两篇报道进行梳理。

首先,伴随税延养老险试点的推进,税收刺激有限、节税流程复杂、试点范围不足等推广难点逐一显露,对此,业内人士给出税延养老险市场整体情况低于预期的看法。

如何突破,业内专家也纷纷支策献计,包括有序增加试点范围,扩大政策福利覆盖面;加大税收优惠力度,考虑根据各地区不同经济水平,拟定差异化抵税额度政策;税务流程方面,建议取消个人账户激活程序,在客户投保成功后自动默认并进行抵扣,优化税务环节。

推进有难点,税延养老险市场运行情况低于预期

2018年5月1日,个人税延养老险在上海等3地开展试点工作,为期1年,根据《个人税收递延型商业养老保险业务管理暂行办法》(以下简称《暂行办法》)方案要求,每人缴费税前扣除限额最高不超过12000元/年,税延额度最高为5400元/年。

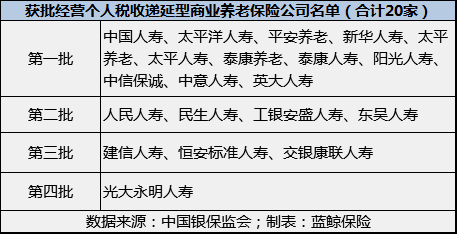

政策引导之下,保险公司纷纷行动。蓝鲸保险梳理,自2018年5月末至今,监管累计4次批复保险公司开展税延型养老险业务,中国人寿、中国太保等20家险企均在其列,相应产品亦纷纷落地。

那么,近1年来,税延养老保险运行情况究竟如何?

全国人大代表、中国太保集团战略研究中心副主任周燕芳给出一组数据,2018年,共有16家保险公司开展个人税延养老业务,累计实收保费约7000万,承保件数约4万件,“市场整体情况低于预期”。

“好与不好,只是一个相对概念”,上海财经大学金融学院教授粟芳对蓝鲸保险分析称,判断目前税延养老保险具体经营状况,还需根据2018年全年商业养老保险新增保费收入,及新增单数进行对比后,才能给出更为确切的结论。但粟芳也指出,在推进税延养老保险的过程中,确实有不少难点,首当其冲的即是较为复杂的购买流程。

举例来看,若个人购买税延养老保险,首先需必备“个人商业养老资金账户”这一商业银行个人账户,用于归集税收递延型商业养老保险缴费、收益以及资金领取,该账户封闭运行,与居民身份证绑定,具有唯一性。

之后,通过险企渠道选择购买符合自身的产品,再通过中保信平台注册并登录下载《税延养老扣除凭证》,最后将凭证交给公司人事进行税前扣除。一套流程下来,涉及多方。

“税收的问题,也还没有得到很好处理,买了产品怎么延税,可能问询一圈下来,觉得麻烦就不了了之”,粟芳说道。由于税收抵扣和申报流程较为繁琐,也使得节税体验打了折扣。

“从需求方来说,纳税人群面积不够,不少群体收入还未达纳税线,没有购买税延型养老保险的动力,刺激不够”,北京工商大学保险研究中心主任王绪瑾从消费者角度给出看法。由于我国工资、薪金所得的纳税人规模较小,实际享受税收优惠的人群相对有限。

除此之外,税收刺激优惠力度不够,同样被视为当下推进税延养老保险的束缚之一。

破局突围,税务流程、优惠政策有可操作空间

难点当前,如何进一步破局,业内人士也纷纷支招献计。

目前,税延养老险产品目前仅在上海等3个地区试点,未在全国范围铺开,销售范围受限,仅有极少人群能享受政策福利。

对此,周燕芳指出,应扩大税收递延政策适用产品范围和地域范围,同时,依据对个人养老金目标替代率的设定加大税收优惠力度,简化税务申报流程等。

“假如现在做得不好的话,扩大推广也不一定有效果”,粟芳对扩大试点范围持有较为谨慎的态度,其指出,从试点选择来看,无论是上海还是福建等试点地区,经济收入在全国范围内已属于较高水平,保险密度、保险深度也较为可观,若推进情况不如预期,“主要还是程序太复杂,消费者产生了一些畏难的情绪”。

针对税务环节。对外经贸大学保险学院副院长孙洁建议,可加强中保信系统与税务部门的信息衔接,设定自动认证,取消个人账户激活、取消个人税延凭证的出具,即客户投保成功后自动默认并进行抵扣,简化当前流程。除此之外,税务部门可以组织企业人事部门和报税人员,开展税延扣除专项培训,以增强企业组织员工参保的积极性。

全国政协委员、国寿集团原董事长杨明生则有更为创新的想法,其提出,建议将税延养老险的税延额度,与子女教育等专项附加扣除项一起作为税前扣除项目纳入“个人所得税”App,以简化流程;在缴费方式上,建议可考虑将个税递延养老保险作为类企业年金的半强制性“自动参保”计划,默认员工参保,提高整体效率,进一步提升广泛参与力度。

除有序扩大试点范围、优化税务环境外,加大税收刺激,也成为专家讨论点。

“目前税延养老保险给的好处不是太大,对消费者而言,必须较为可观,才会有明显的刺激效应”,上海对外经贸大学保险系主任郭振华对蓝鲸保险分析道。

孙洁建议,可在操作层面恰当加大税收优惠力度,如将税收优惠额度提高至10%或5000元,对于重疾、身故或全残等状况,免缴个人所得税,此外,还可根据各地区不同经济水平,拟定差异化抵税额度政策。

“要加大消费者教育”,北京大学经济学院风险管理与保险学系副教授陈凯指出,税延养老险作为一个既新鲜又复杂的事物,涉及了税收、投资、养老和保险等多方面的内容,投资期限较长,一般投资者难以了解其中细节。

如果不进行足够的宣传,尤其是官方宣传,很难引起消费者关注,获得信任。“然而,目前对此类产品的宣传工作是相对缺失的”,对此,陈凯建议,还需在个人养老保险的消费者宣传方面下功夫。(蓝鲸保险 李丹萍lidanping@lanjinger.com)