近日,盛世大联保险代理股份有限公司(以下简称“盛世大联”,831566)公告称,“全球发售将不会按原定计划进行”,同时表示,将继续考量其他融资平台动态,其中包括近日“开闸”的科创板。

事实上,盛世大联谋求香港上市已久,临时“踩刹车”,业内人士分析,并不排除考量两地融资适宜程度的可能性。

作为早早在新三板挂牌的保险中介公司,盛世大联近年来业务规模持续扩张,但也不乏经营现金流量相对紧缺、毛利率持续下降的现实问题。

赴港上市临门一脚,盛世大联却按暂停键

公告内容显示,盛世大联表示,因公司及联席代表(代表香港承销商)未签订定价协议,全球发售将不会按原定计划进行。

回溯来看,2014年12月,盛世大联在新三板挂牌。2018年5月,盛世大联谋求港交所上市事宜,同月,股东大会批准盛世大联发行H股及上市,6月,其内资股进入了停牌阶段。

同时,盛世大联计划在港上市后,内资股继续在新三板挂牌交易,彼时,业内也将其视为首家“新三板+H股”上市的保险中介机构。

动作之下,2018年12月17日,证监会批复核准盛世大联发行事宜。从拟发行情况来看,盛世大联拟全球发售4262.66万H股,每股面值人民币1元,全部为普通股,其中,国际发售3836.38万股,香港发售426.28万股。

从招股说明书内容来看,盛世大联股票代码为1879,拟发行的股价,不低于23港元,且不高于30.8港元,推算来看,在港上市可为其募资9.8亿元至13.13亿港元。

对于港交所上市拟募集资金的用途,盛世大联也早有安排。

全球发售净额的40%用于扩大保险代理的地域覆盖范围、扩展外部转介来源网络、提高品牌及服务的知名度;28%用于扩充业务发展、销售及营销及质量控制、客户服务能力;17%用于进一步发展IT基础设施,以支持业务增长;5%用于额外运营资金和其他一般企业用途;10%用作额外运营资金和一般企业用途。

根据时间流程,盛世大联将在3月22日前后进入定价阶段,3月28日公布发售价及发售申请情况,并于3月29日上午9点,在香港联交所正式交易。

条条细则,将盛世大联港交所上市之路在眼前铺开,看眼港交所上市在即,盛世大联为何踩下“急刹车”?

值得关注的是,盛世大联在公告中表明,上交所于2019年3月22日宣布了科创板上市申请正式受理的最新动态,“公司正在为下一步行动制定策略,并积极评估中国及香港的资本市场状况及各类证券交易所与其他融资平台的最新动态”。

这是否意味着,在科创板“开闸”后,盛世大联将目光转向了内地市场。对此,盛世大联却并未有进一步回应,在接受证券时报采访时,盛世大联表示,将以公告内容为准。

“并不好进行猜测,还是需要看公司具体安排”,上海对外经贸大学保险系主任郭振华对蓝鲸保险说道。目前冲击科创板上市的企业不在少数,若盛世大联调转车头回归内地融资,也还需要走不少流程。

一位保险中介人士则表示,盛世大联一度谋求在港上市,并不会轻易放弃,或更多考量两地融资的适宜性。

经营现金流紧缺、毛利润下滑,盛世大联转板拟补血

事实上,盛世大联积极谋求上市,也与自身业务规划紧密相连。

盛世大联定位为专业的汽车保险代理机构,以及B2B综合汽车后市场服务提供商,通过外部转介来源,提供服务及保险产品,包括保险代理业务和车管家服务业务(洗车和汽车美容店)两大类别,交叉运用实现业务协同。

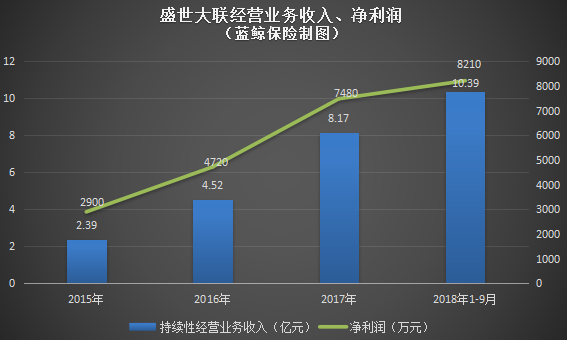

从业务规模来看,从2015年至2018年前9月,盛世大联持持续性经营业务收入、净利润均处于上行趋势。持续性经营业务收入从2015年的2.39亿元逐期上涨至10.39亿元,净利润从2900万元上升为8210万元。

逆水行舟,不进则退,盛世大联也声称,将逐步进行业务扩张。“通过互联网重塑汽车后市场价值链,为购买车险及汽车后市场服务提供一站式解决方案”,盛世大联将此描述为五年发展计划。

但自2016年7月以来,盛世大联未进行任何股本集资活动,一直依赖营业利润及银行借款,为业务发展及IT基础设施发挥提供资金,在此情况下,经营现金流量相对紧缺,或为盛世大联扩张之路上的“绊脚石”。

现实的业务发展及融资需求,也促使盛世大联以流动性相对较差的新三板为踏板,谋求赴港上市,以扩大资本基础,获得股权融资。

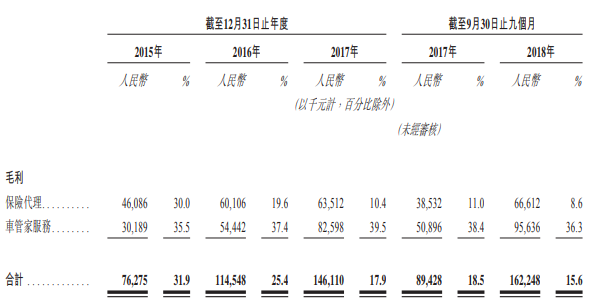

经营现金流相对收紧的另一面,则是盛世大联毛利率大幅下降的现状。公开数据显示,盛世大联毛利率从2015年的31.9%逐期下降,截至2018年9月末,已下滑至15.6%。

事实上,毛利率的下降也有因可循。自2015年其,盛世大联即缩减内部营销团队,并大量增加外部转介来源的使用,以期更高效和便利的方式接触更多潜在的终端消费者,而然此举也导致其转介服务成本大幅增长,给其持续盈利能力带来压力。

值得关注的是,在港交所上市的招股说明书中,盛世大联与人保财险、悦冠集团签订基石投资协议,人保财险、悦冠集团拟分别认购1000万美元和2000万美元等价的港元对应发售股数。

据了解,人保财险及附属公司,是盛世大联保险代理业务的五大客户组成部分。人保财险与盛世大联“联姻”,尽管与人保集团的“去中介化”战略有所背离,但对于盛世大联而言,或添光不少。上述保险业内人士即直言,在人保财险“青睐”之下,盛世大联业务规模相对有保障。

悦冠集团为一家海外注册公司,实控人周明华为浙江华海药业股份有限公司(以下简称“华海药业”,600521.SH)第二大股东,亦为盛世大联现有股东,持有150万新三板内资股,占已发行股本总额的1.17%。

如今,盛世大联港交所上市号角临时消声后,下一步动作,值得继续关注。(蓝鲸保险 李丹萍 lidanping@lanjinger.com)