保险公司二季度偿付能力报告披露已接近尾声,上半年成绩有人欢喜有人忧,蓝鲸保险查看发现,在近四成寿险公司原保费收入下滑的情况下,已开展商业保险业务的4家专业养老险企中,3家险企原保费同比上行,泰康养老以32.86%的涨幅居于首位,涨幅可观。

目前银保监会已批复包括平安养老、太平养老、泰康养老3家养老险公司在内的共计16家险企开展个人税收递延型养老保险(以下简称“税延养老保险”)业务,且均已推出相关产品。面对养老市场蓝海,专家指出,专业养老险公司在账户管理、客户资源方面已有一定优势,资管能力仍需提升。值得关注的是,昨日首支养老目标基金发售,“狭路相逢”二者各有所长,个性化、差异化保障为险企亟需“修炼内功”的重点所在。

上半年养老险公司原保费超200亿,泰康养老同比涨三成居首位

蓝鲸保险梳理统计发现,国内已有平安养老、太平养老、国寿养老、泰康养老、安邦养老、长江养老、新华养老、人保养老等8家专业的养老保险公司,主要经营企业年金、团体保险和养老保障管理业务。

其中,长江养老、新华养老及国寿养老主要进行企业年金管理及养老保障委托管理业务,尚未开展商业保险业务,营业收入主要为管理费用、投资收益等。人保养老去年末获批展业,手持开展商业保险业务“入场券”,但目前并未有相关业务数据。

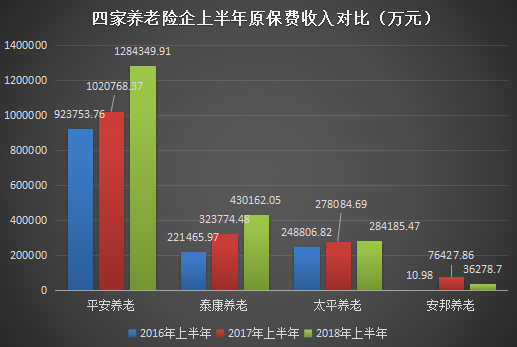

从已开展商业保险业务的其余四家险企经营状况来看,今年上半年,平安养老实现原保险保费收入128.43亿元,体量规模超过其余三家险企,同比上涨25.82%。

泰康养老、太平养老分别实现43.02亿元、28.42亿元的原保险保费收入,各自涨幅达32.86%、2.19%,安邦养老原保费2016年上半年的10.98万元,快速拉升至去年的7.64亿元,但趋势未能延续,今年上半年原保费收入仅3.63亿元,同比“腰斩”。

四家养老险企上半年原保费收入对比(万元)

整体来看,上半年,寿险公司原保险保费收入同比下降8.5个百分点,专业养老险公司原保费收入则从2017年的169.91亿元提高到203.5亿元,同比上涨19.77%。在上半年近四成寿险企原保险下滑的情况下,为何养老险公司拥有可观涨幅?对此,蓝鲸保险采访多位业内专家。

南开大学金融学院教授朱铭来对蓝鲸保险分析道,目前传统寿险业务多在进行结构调整,包括缴费方式由趸交转向期交、保障期间从中短期转向长期变化等,“在业务调的过程中,一般寿险公司传统业务都呈下降趋势”。其指出,养老险企业主要进行企业年金、职业年金、团体健康险业务以及部分政府经办管理业务,主要增长点或在团险业务中的健康险业务。

上海对外经贸大学保险系主任郭振华指出,寿险公司保障型保险产品仍有良好增速,但储蓄型业务原保费收入受市场影响较大,养老险公司的保险业务主要集中于团体保险,受宏观经济影响小,“所以原保费增速可观”。

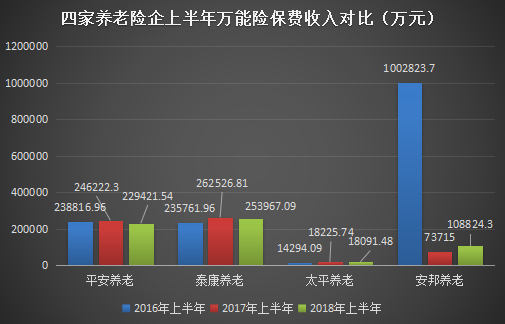

整体来看,除安邦养老外,其余三家养老险公司上半年原保险保费收入均同比上行,与之相反的是,万能险保费收入方面,则仅有安邦养老同比上涨。

具体来看,平安养老、泰康养老、太平养老今年上半年分别实现万能险保费收入22.94亿元、25.4亿元、1.81亿元,同比下滑6.82、3.26、0.74个百分点。安邦养老去年上半年万能险业务跌幅明显,同比下跌超九成,万能险保费收入7.37亿元,今年上半年上升至10.88亿元,同比上涨47.63%。

四家养老险企上半年万能险保费收入对比(万元)

净利润方面,除安邦养老暂未披露二季度偿付能力报告外,其余三家险企均在上半年实现盈利。平安养老上半年净利润同比下降38.63个百分点,但仍实现7.25亿元的净利润,太平养老净利润4407.04万元,同比下滑12.63%;泰康养老去年上半年共计亏损7979.96万元,今年情况有所好转,净利润达6251.3万元。

保险业下一个风口指向养老,破题之后投资、渠道待深挖

事实上,专业养老险企在人口老龄化形势加剧的前提下诞生,面对养老保险市场蓝海,可丰富市场主体,提供多样化的养老保障产品和服务,满足不同类型企业员工、个人的差异化养老需求,发挥在养老金受托管理、年金给付等方面的综合优势。

今年5月,期盼已久的税延养老保险落地上海等三地进行试点工作,7月,银保监会下发《个人税收递延型商业养老保险产品开发指引》(以下简称“《指引》”),细化产品标准。根据《指引》的规定,根据产品积累期养老资金的收益类型,分为收益确定型、收益保底型、收益浮动型,分别对应A、B、C三类资产。

其中,A类产品提供确定收益率(年复利),每月结算一次;B类产品提供保底收益,同时根据投资情况提供额外收益,根据结算频率分为B1类产品(每月结算)和B2类产品(每季度结算);C类产品为收益浮动型产品,按照实际投资情况至少每周结算一次。

为推进税延养老保险业务试点的运行,银保监会对各险企报送的开展税延养老保险的报告进行审核后,通过第一批次12家、第二批次4家,共计16家险企经营税延养老保险业务。

蓝鲸保险查看发现,目前,16家获批企业均推出了相关税延型保险产品,包括平安养老、太平养老、泰康养老三家专业养老险公司。从保险产品利率来看,各险企推出的产品差异并不明显,A类产品除中信保诚给出了3.8%的保证年利率外,其余险企均为3.5%,B类产品除太平人寿保底收益2%低于平均外,其余险企均为2.5%。

16家险企税延养老保险产品览表

此背景下,专业养老险公司与普通寿险公司相比,在税延型保险产品领域是否具有独特的优势呢?

“产品不会有太大差异性,关键是未来的销售模式”,朱铭来指出,此前养老险公司开展企业年金业务时,在账户管理、资产管理方面积累了较为丰富的经验,未来需在渠道、投资方面多探索,以发挥优势。值得关注的是,朱铭来表示,养老险公司以团险业务为主,对养老险公司是否要与寿险公司在个险市场、个人税收递延型保险产品进行竞争持保留态度,并指出专业化经营、打造核心竞争力为发展重点。

“专业养老险公司有大量优质客户”,郭振华说道,专业养老险公司深耕企业年金业务,便于其达成与企业员工等相关客户的税延型养老保险业务,此外,母公司也将给予一定支持,有利于业务获取。

北京工商大学保险研究中心主任王绪瑾则分析称,税延型养老保险模式,刺激了保险消费需求的增加,相比之下,养老险公司在服务、经营方面更专业化,契合养老需要等,均为其优势之处。

税延养老保险VS养老目标基金,竞争互补各有所长

事实上,除了业内寿险公司之间的竞争外,不论是寿险公司,还是税延养老保险,均面临业外冲击,养老产业这一“大蛋糕”,诸多行业拟分羹,其中自然包括基金公司。

今年3月,证监会发布《养老目标证券投资基金指引(试行)》,推出“养老目标基金”,以期发挥公募基金专业理财在居民养老投资中的作用。8月6日,证监会核准包括华夏基金、南方基金、嘉实基金在内的14家基金公司拟发14支混合型养老目标基金。

8月28日,华夏基金旗下“华夏养老目标日期2040”发售,正式拉开养老目标基金发行序幕,当税延养老保险遇上养老目标基金,又将撞出怎样的火花?

整体来看,税延养老保险产品期限较长,可持续性及价值更多体现在投资端,只有较为可观的投资回报或才能实现保值增值,而基金公司作为专业金融资管机构,投资能力或略胜一筹。

根据证监会数据显示,截至2017年底,公募基金行业偏股型基金平均年化收益率达16.5%,超过同期上证综指平均涨幅8.8个百分点,债券型基金年化收益率平均为7.2%,超出现行三年定期存款利率4.5个百分点。

经济学家宋清辉分析道,近年来机构推出的养老型基金通过稳健的投资策略、风控以及适当的仓位管理,多数取得了较好的收益,“这些成功经验将成为养老目标基金的重要借鉴”。

相对而言,税延养老保险产品收益确定型3.5%、收益保底型2.5%的保证年利率,或在收益端对投资者吸引力较小,那么其有何优势呢?

回到产品本身来看,无论是税延养老保险还是养老目标基金均奉行稳健、长期的投资理念,但实质上,前者偏向于对个人养老的长期保障,属于保险产品,后者更多则是养老资金的资管服务,属于理财产品;前者长期返还且具有较为明确的未来收益,后者收益并无固定保障,二者竞争互补,取舍因人而异。

“养老保险产品的竞争力主要体现在能够为不同群体提供个性化、差异化的养老保障”,宋清辉指出,这也是保险企业最亟需“修炼内功”的地方。

此外,综合来看,包括专业养老险公司在内的险企如何提高养老险资管能力提高或也为长期主旋律。(蓝鲸保险 李丹萍)