海航科技并购当当的计划最终还是吹了,原因是:因外部环境已发生重大变化,交易双方未达成一致——但这样的官方辞令背后隐藏的一个残酷现实是:海航科技早已囊中羞涩,如果不能通过增发股票募集新的资金,其将很难负担收购当当所需的大额现金支出!

财报研究院注意到,在海航系整体遭遇流动性危机的大背景下,海航科技的资金链状况最近呈现出持续恶化的迹象,其流动比率首次降到了100%以下,其账上的流动资产已经不能覆盖其流动负债。

更令人担忧的是,由于违反借款协议,海航科技高达257亿元的长期贷款面临随时可能被要求提前还款的可能,在海航系整体资金链紧张的情况下,这笔巨债也成了横在海航科技资金链上的一颗定时炸弹。

财报研究院认为,即便海航科技能够安然度过当前的资金链危机,该公司也将为此要付出高成本融资代价,由此产生的巨大财务压力,极可能将令海航科技陷入全面亏损的尴尬局面。

流动比率破1资金链持续恶化

关于上述交易失败的原因,双方各执一词:当当方面的说法是海航科技资金链紧张,而海航科技方面则对此坚决否认,并把原因归结为“市场变化”。

不过,财报研究院查阅了海航科技刚刚发布不久的中报数据后,选择了相信当当的说法。

为什么说海航科技弃购当当是因为其囊中羞涩?

截至2018年6月30日,海航科技的总资产为1139.59亿元,其总负债为964.57亿元,资产负债率达到了84.64%。

负债水平如此之高,这还并不是最主要的问题,更令担忧的是海航科技的流动性状况仍在持续恶化。

截至6月30日,海航科技的流动资产只有825.65亿元,而其流动负债却达到了827.34亿元——流动负债超过流动资产,这是海航科技曲线借壳上市以来首次出现流动口径上的“资不抵债”情况,其最新的流动比率已经跌破100%。

值得注意的是,2017年三季度时,海航科技的流动比率还一度达到了140.76%,虽然仍不算宽裕,离200%的安全边际还有段距离,但应付流动负债仍有较大回转余地。不过到了2017年底,海航科技的资金链急剧恶化,其流动比率骤降至102.86%,如今这一指标再度降至100%以下,这表明海航科技的资金链状况整体上仍在持续恶化。

实际上,如果将275.03亿元的存货剔除,海航科技截至2018年6月30日的速动比率更是只有66.55%,其速动口径的流动资金链缺口更是高达277亿元。

根据此前海航科技发布收购当当的公告,双方拟定的交易对价是75亿元,其中现金支付部分为34.4亿元,其余对价以增发新股的形式支付;与此同时,海航科技还推出了上限为40.6亿元的配套增发再融资计划,但该公司同时表示,并购当当的交易不以相关配套再融资成功实施为前提,即便上述配套再融资失败,并购当当的交易也会照常进行。

但问题是,如果上述40.6亿元的配套再融资失败了,海航科技真有能力继续完成交易吗?

财报研究院对此表示严重怀疑:对于流动口径已经“资不抵债”、同时速动口径资金链缺口高达277亿元的海航科技来说,34.4亿元的现金绝对不是个小数目,因为截至2018年6月30日,其账上全部的现金及现金等价物余额也只有34.87亿元——如果上述配套再融资失败,海航科技仍然强推并购,那么其资金链或存在一触即崩的风险。

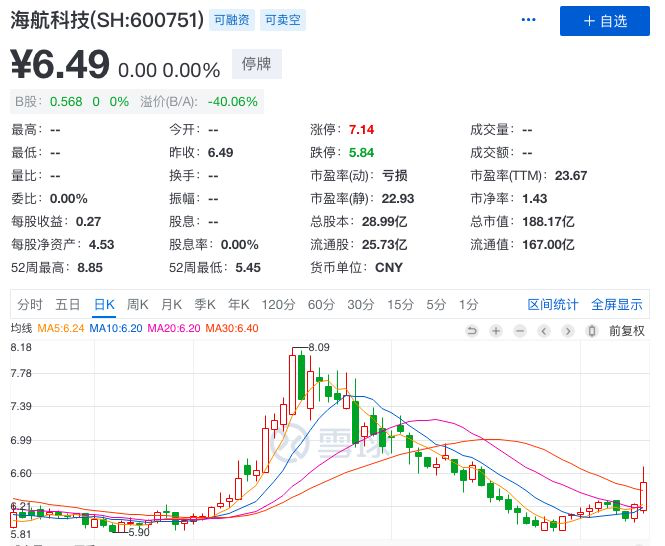

事实上,即便是证监会对海航科技的再融资大开绿灯,在当前跌跌不休的市场环境之下,本身就存在较大补跌需求(海航科技自今年1月停牌至今,躲过了A股今年的大跌,停牌期间上证指数跌幅超20%)的海航科技要想成功实施40.6亿元的再融资,其难度不言而喻。因此,在配套融资难度极高的情况下,放弃并购当当的交易,对于海航科技来说无疑是明智之选。

257亿巨额外债偿付存疑

在资金链高度紧张的情况下,海航科技会否出现债务违约的可能?

解答这个问题,先得看看海航科技存在哪些可能会导致信用违约的流动负债。

财报研究院认为,从海航科技流动负债结构来看,至少以下两项负债如未按期偿付,可能会导致海航科技进入信用违约黑名单:

第一项:海航科技目前存在19.26亿元的短期借款;第二项:海航科技同时还存在约257.3亿元“一年内到期的非流动负债”——实际上,以上两项只是非常保守的估计,除此之外,海航科技目前尚有485.39亿元的应付账款和27.54亿元的其它应付款,这两项流动负债中到底有多少债务的偿付结果可能会被现有征信体系所收录,现在公开市场还不得而知。

根据海航科技中报,上述257亿元一年内到期的长期负债主要是两笔长期美元银团贷款,合计余额38.2亿美元。据悉,上述债务源于海航科技子公司的两纸共计42.7亿美元的长期贷款协议,由于2017年海航科技未履行借款协议中所规定的相关义务,导致贷款机构有权可随时要求海航科技偿还上述债务,以上事项还被海航科技审计机构普华永道出具了非标审计报告,普华永道在审计报告中向投资者着重警示了其中的重大不确定性风险。

“从数据来看,相关债务余额从42.7亿美元削减至38.2亿美元,海航科技只偿还了其中很小一部分,但大部分仍未偿付,短期内该公司是否有能力‘随时’全额偿付,可能还存在较大疑问。”分析人士认为,“如果海航科技不能就上述债务与放贷机构达成新的谅解协议,而后者又要求其一次性全额偿本付息的话,海航科技资金链断裂的风险极高。”

财务压力或致公司全面亏损

在财报研究院看来,即便是海航科技通过各种手段保证了资金链的安全,由此产生的巨大财务压力也极可能会对其今年的利润表产生重大冲击,导致该公司由当前的盈亏边缘转入全面亏损。

今年上半年,海航科技实现营业总收入1501.54亿元,实现净利润1883万元,不过,其中归属股东的净利润则反而小幅亏损了83万元。

财报研究院注意到,高负债之下的海航科技财务费用节节高升,形成了对其利润表的严重拖累。今年上半年,海航科技的财务费用高达7.76亿元,而去年同期该公司的财务费用为5.1亿元。

据悉,面对巨大的资金链压力,7月13日,海航科技拟定了一纸发债补血方案,计划通过债券募集资金10亿元,用于偿还债务及补充流动资金。

显然,发债可能是未来海航科技补充流动资金的重要手段,但融资成本是多少呢?

今年4月份,由于海航科技借壳前的主体天海投资于2016年发行的“16天海债”即将进入回售行权期,为了鼓励持有人继续持有该债券,缓解集中兑付带来的资金链压力,海航科技不惜将债券票面利率由6.5%上调到7.5%,但即便如此,65%的“16天海债“持有人仍然不买单,选择了赎回。

“鉴于海航科技现存的较大资金链压力,如果该公司未来全部通过发债的形式来补血,且其融资成本参考上述7.5%的票面利率的话,那么可以预见未来海航科技将面临着巨额的财务费用压力,这种压力极可能会令该公司在今年转入全面亏损。”上述分析人士说。