投稿来源:市值风云

进入10月底,冬天也就不远了,又到了最适合吃火锅的季节。风云君写这篇文章的时候口水已经浇湿了后脑勺。沸腾的红油,弥漫的热气,滚烫的食材,肥嫩相间的又又……

恍惚间,仿佛看到了海底捞、小肥羊、呷哺呷哺在向风云君招手。

不过,这篇文章的主角可不是它们。

火锅好不好吃呢,关键在于火锅底料。火锅餐饮连锁化,对火锅底料的质量标准化提出了要求,于是,餐饮市场就孕育出了专门从事火锅底料生产的企业。

今天,我们就来看看海底捞火锅底料的生产商——颐海国际(01579.HK)。看看这家从海底捞集团分拆出来的调味料公司,如何继承并发扬海底捞的组织力,实现“裂变式”增长。

哦,对了,这股现在是港股市场的“绝对牛股”,股价从刚上市时的3元左右,一路涨到今日的最高56元。当然,动态市盈率也随之攀升到80多倍的水平。

一、中高档火锅底料的龙头公司

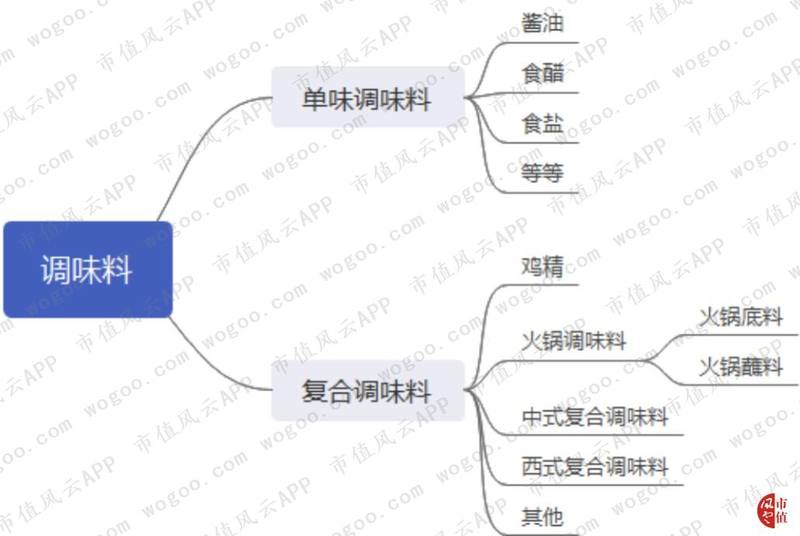

调味品按产品成分,可分为单味调味品和复合调味品。

单味调味品主要包括酱油、食醋、食盐等,渗透率较高。复合调味品是将两种或两种以上的基础调味品按照一定比例进行调配制作而成的,包括鸡精、火锅调味料、中式复合调味料、西式复合调味料等。

根据Frost & Sullivan数据,我国复合调味料人均开支从2010年的26.5元增长至2015年的54.6元,复合增长率16%。但与其他发达国家相比,仍存在较大差距。中国2015年复合调味料人均开支为8.8美元,而同期美国、日本的人均开支分别为83.3、85.3美元。

我国复合调味料市场还有较大的增长空间。2015年,我国复合调味料市场规模约751亿,占调味料市场规模的18%。其中鸡精品类占比最大,市场规模212亿;火锅调味料是复合调味料行业的第二大市场,规模154亿;中式复合调味料123亿。

下面,重点来看一下火锅调味料。

火锅调味料分为火锅底料和火锅蘸料。

根据Frost & Sullivan资料,按2015年销售额,颐海国际是国内第二大火锅调味料生产商。

火锅底料是以动、植物油脂、辣椒、花椒、食盐、味精、香辛料、豆瓣酱等为主要原料,按一定配方和工艺加工制成的,用于调制火锅汤的调味料。

目前部分火锅餐厅选择自家炒制火锅底料及复合调味料。火锅底料产品、中式复合调味料尚处于产品导入期。未来随着火锅连锁店的发展和生产的标准化,更多的餐饮服务供应商会选择使用包装复合调味料,复合调味料的渗透率将会提高。

火锅底料市场竞争激烈,较为分散。根据Frost & Sullivan数据,火锅底料行业CR5 约31%。

(来源:颐海国际招股说明书)

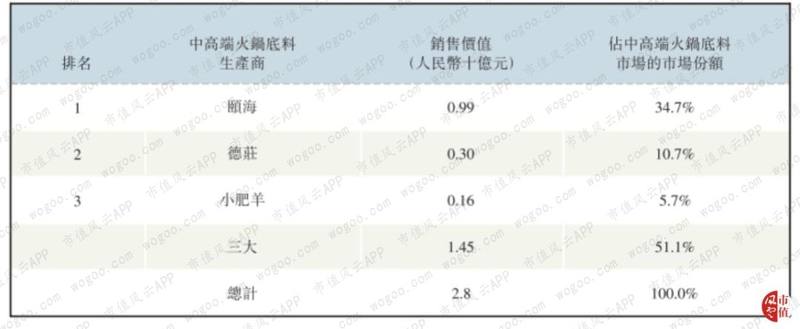

根据价格细分,火锅底料可分为中高端产品和大众产品。2015年,中高端火锅底料价格为每包(炒制产品净重180-230克、粉装产品100-120克)不低于10元。Frost & Sullivan数据显示,2015年中高端火锅底料产品市占率约23%。

中高端火锅底料市场集中度较高,2015年,前三大厂商分别为颐海国际、德庄、小肥羊,它们在中高端市场的占有率达51%。其中,颐海国际在中高端火锅底料市场所占份额最大,约35%。

(来源:颐海国际招股说明书)

对于C端市场,伴随人均可支配收入提高和消费升级的趋势,消费者对火锅底料的价格敏感性会降低,更加看重产品品牌、质量,火锅底料市场份额会向具有品牌、渠道优势的龙头聚拢。

二、起源于海底捞

颐海国际是复合调味料生产商,主要专注于火锅底料市场。

公司起源于海底捞:

2005年,四川海底捞公司成立其成都分公司;

2006年,第一条火锅底料生产线在成都投入运营,生产火锅底料,供应四川海底捞集团;

2007年,开始向独立第三方经销商供应火锅底料产品;

2013年,颐海国际在开曼群岛注册成立,郑州的生产线投入运营;

2015年,开拓了电商渠道,向餐饮服务供应商提供定制服务。

2016年,颐海国际先于海底捞登陆香港联交所。

目前,颐海国际仍作为海底捞集团的独家火锅底料供应商向其销售产品。

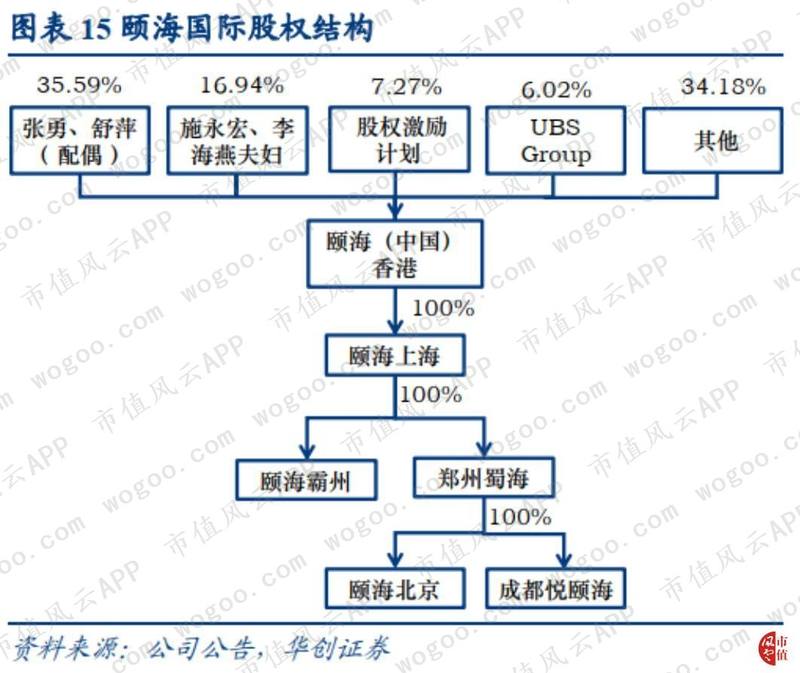

海底捞董事长兼首席执行官张勇及其配偶是颐海国际控股股东,合计持股36%。

海底捞创始人之一施永宏从2017年11月起出任颐海国际董事长,随后在2018年12月,就任公司首席执行官。他在海底捞集团积累了20多年的食品行业管理经验。

后面将提到,他的掌权给颐海国际带来一些新气象,特别是在员工激励方面。

三、激励制度到位,产品线日益丰富

在研究颐海国际之前,风云君觉得复合调味品还能玩出什么花来?

然而分析过颐海国际的产品线后,发现事情并不简单。

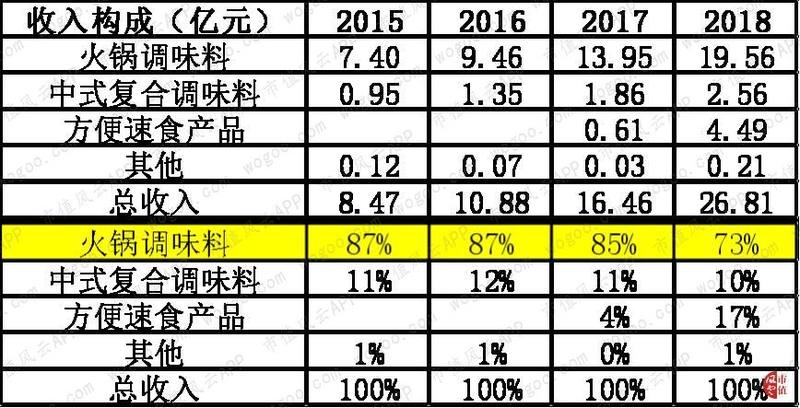

公司的核心产品是火锅调味料,定位中高端市场,2018年销售额19.56亿,占比73%。其他主要产品包括方便速食产品和中式复合调味料。

公司销售的火锅调味料以火锅底料为主,根据2017年披露的数据,火锅底料收入占总销售额的79%。

其他方便速食以自热小火锅为主。

中式复合调味料主要包括海鲜调味料(上汤酸菜鱼等)和麻辣混合调味料(麻辣香锅、毛血旺等)。

2015年底,公司共拥有56款产品。

而到了2019年中,公司产品线扩充到105款产品,其中包括59款火锅调味料产品、35款中式复合调味料产品、11款方便速食产品。

单在2019年上半年,公司就开发了29种新品,包括7款中式复合调味料、3款火锅底料、1款自加热小火锅、2款自加热米饭、3款即食酱产品、4款休闲食品以及8款标准化餐饮产品。

新品的销售怎么样呢?

以方便速食为例,2017年公司首次推出自热小火锅,当年销售0.61亿。

2018年公司对自加热小火锅进行配方升级和口味优化,同时推出了多款不同口味及形式的自加热产品,配合线下渠道如便利店和新零售的拓展。以自加热小火锅为主的方便速食产品销售额大幅增长6.3倍至4.49亿,贡献了17%的销售收入。

2019年上半年,随着配方升级和口味优化,经销商渠道持续下沉,便利店、火车站、旅游景点等新渠道持续拓展,配合广告投放,节日促销计划,方便速食产品收入同比增加217%至3.41亿。

2015年至2018年,虽然火锅调味料的销售额增长了164%,但公司对其的依赖却从2015年的87%下降到73%。

产品品类的丰富与公司2018年开始实施的新品研发“产品项目制”分不开。

“产品项目制”下,员工可自行组团提出新产品创意,由团队负责完成新产品开发项目从立项到上市的整个流程,公司研发平台和渠道提供支持。

项目组在产品上市盈利后获得相应奖励。

这项制度,激发了员工开发新品的积极性,提高了新产品开发效率。

四、裂变式增长

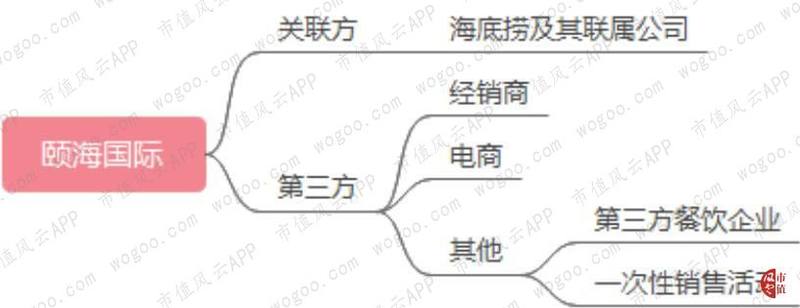

颐海国际除了向海底捞供货外,还向第三方销售产品。向第三方销售的渠道包括经销商、电商等,经销商、电商渠道主要面向C端客户。

颐海国际脱胎于海底捞,早期收入对海底捞的依赖较大,但随着经销商、电商等渠道的开拓,公司对海底捞的依赖度大大下降。

2018年,经销商渠道首次超越海底捞渠道,销售额达12.63亿,占营业收入比例47%,电商渠道销售2.17亿,占比8%。而面向海底捞的销售额11.76亿,仅占比44%。

其他渠道包括向第三方餐饮企业销售和一次性销售活动,2018年向第三方餐饮企业提供定制产品收入0.22亿。

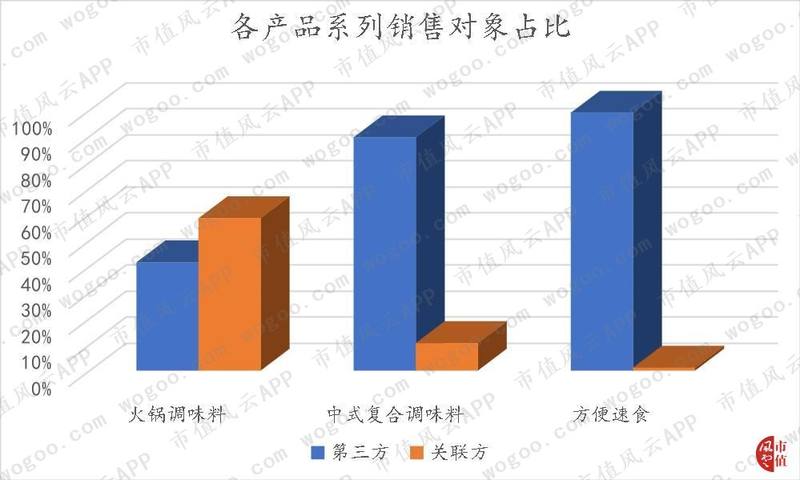

向关联方销售的产品主要是火锅调味料,2018年向关联方出售火锅调味料的销售额达11.43亿。

中式复合调味料、方便速食主要销售给第三方客户。

(一)关联方渠道:搭上“海底捞高速扩张”的快车

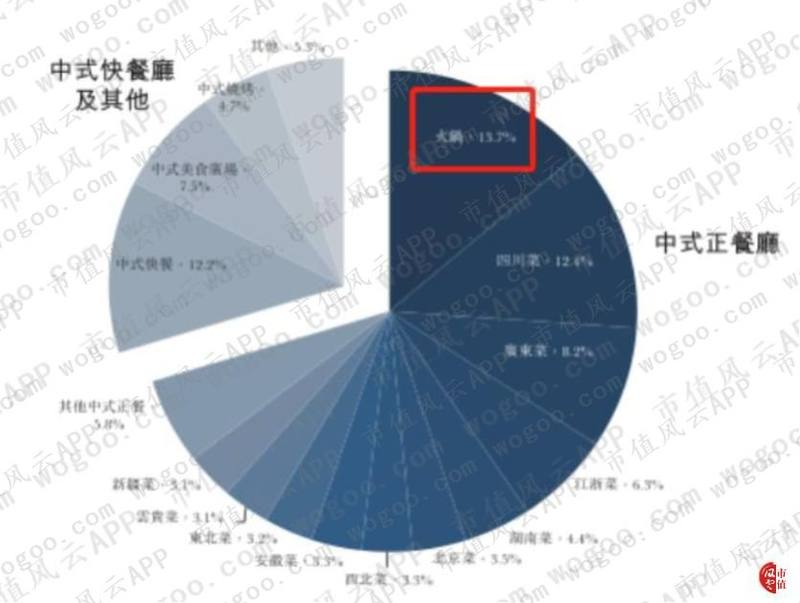

公司业绩与海底捞的经营状况密切相关,所以我们先来看看下游火锅餐饮行业。

Frost&Sullivan的数据显示,在中国餐饮行业中,火锅占据了最大的市场份额,2017年占比13.7%,销售额高达4362亿元。

火锅分为川式火锅、粤式火锅和蒙氏火锅,根据Frost&Sullivan数据,2017年川式火锅占据中国火锅市场份额的64.2%。海底捞就处于川式火锅这一赛道,主打中高端市场。

我国火锅市场格局分散,Frost&Sullivan数据显示,2017年CR5仅5.5%。2015-2017年,海底捞连续成为国内最大的火锅品牌,但2017年的市场份额也仅为2.2%。

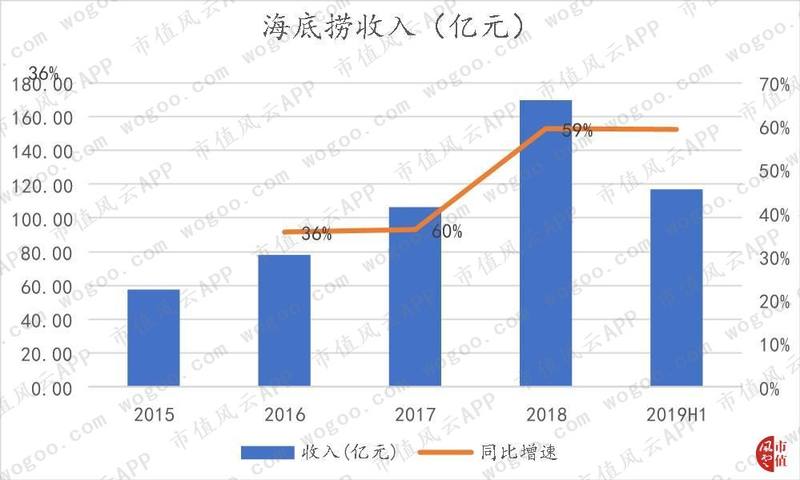

近几年海底捞快速扩展,门店数量从2017年的273家增加到466家,而仅在2019年上半年,就新开了130家餐厅。

得益于快速扩张,海底捞的营业收入也呈现高增长趋势,2015-2018年,CAGR高达43%。2019上半年,销售额同比增长59%。

作为海底捞火锅底料的独家供应商,颐海国际向关联方的销售额也迅速增长。2015-2018年CAGR高达47%。2019年上半年,同比增速31%。

(二)经销商渠道:“合伙人”制度释放员工潜能

虽然抱着海底捞的大腿,但颐海国际一直积极拓展第三方渠道。目前,经销商渠道已经成为公司最主要的销售渠道。

2013-2018年,公司经销商数量复合增长率高达67%,其中2016年,公司为了促进渠道下沉,调整了经销商战略,将大型省级代理拆分成小区域代理。

2018年公司经销商数量达1500家,同比增加84%。截至2019年中,经销商覆盖31个省级地区及港澳台地区,以及49个海外国家和地区。

向经销商的销售额持续增长,在最近两年,公司向经销商的收入更是大幅攀升:2018年同比增长115%至12.63亿;2019年上半年同比增长122%至8.06亿。

渠道的下沉和销售网络的完善,与公司2018年以来实行的一系列激励措施不无关系。

最早,对于销售人员,颐海国际实行的是销售目标达成率考核。

2018年初,公司借鉴海底捞的“店长制”,对内部销售人员实行“合伙人”激励机制。把每个销售人员的业绩提成直接与其负责业务单元的利润挂钩,并授权允许其自主使用渠道费用。

把销售人员转变为“合伙人”,激发员工工作积极性,销售费用的利用效率明显提升。

2018年1元销售费用能创造11.12元营收,比2017年增加1.15元。因为销售费用主要花在对第三方的业务上,考察“第三方销售收入/销售费用”指标,同样发现2018年单位销售费用创造的第三方收入比2017年增加了1.82元。

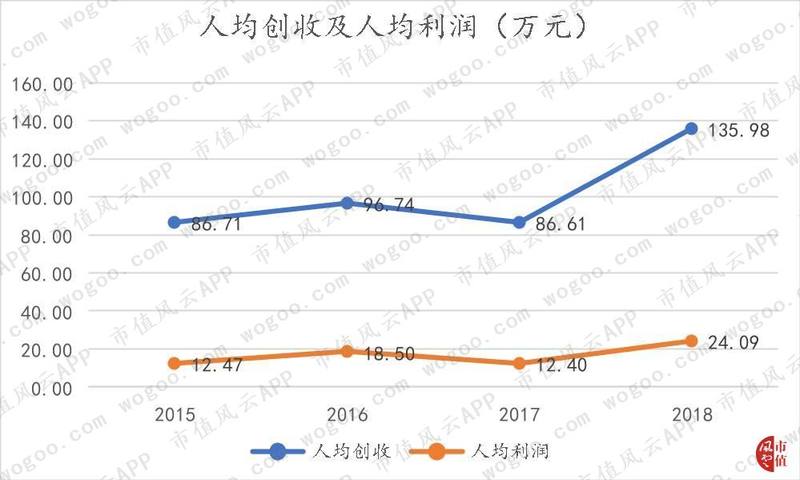

在人均效率方面,也能看到显著的提高。2018年人均创收增加了49万,人均利润增长了近一倍。

2019年,颐海国际在销售激励方面的探索并没有停下。

因为服务半径有限,深化渠道拓展需要更多销售人员为经销商服务,为突破人才瓶颈,2019年上半年,公司在“合伙人”机制的基础上开始引入销售“合伙人裂变”机制。

裂变机制下,销售人员(师傅)可自行招聘销售助理(徒弟),负责其培训、支付其薪酬。师傅拓展新的销售区域,将成熟的区域交给徒弟维护,师傅也能享受徒弟负责区域5%的业绩提成。发展到一定程度,徒弟也能继续招收徒孙,享受徒孙的业绩提成。

对外部经销商上,颐海国际严格管控渠道库存。

2019年上半年,公司建立了5个区域物流分仓,缩短发货周期,降低经销商起订数量,使经销商在订货频次更加灵活,降低经销商库存,保证渠道健康拓展。同时,小范围试行直接送货到大卖场渠道,直接减少储货环节,实现特定经销商端零库存。

(三)电商渠道:海底捞品牌加持

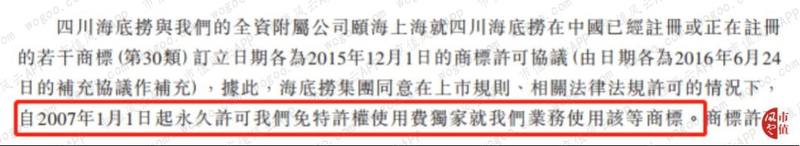

经海底捞授权,颐海国际可以永久免费使用“海底捞”商标。餐饮业务积累起来的良好品牌形象,颐海国际通过C端的零售业务变现。

幸运之处在于,塑造海底捞品牌的成本并不在颐海国际体内。

有海底捞品牌加持,公司在C端的业务拓展得也很顺利。最直观的反映是电商渠道的销售情况。

公司在2017年推出海底捞品牌自热小火锅产品,2018年,淘宝和天猫的相关数据显示,海底捞自热小火锅及火锅底料产品销售额就已荣登该品类的首位。

2019年中,公司在天猫、京东等电商平台拥有5家旗舰店。配合各类营销活动,线上销售额增长迅速。2019年上半年电商渠道销售收入1.18亿,同比增加47%。

五、盈利能力强

(一)高速增长,盈利良好

2013-2018年,公司营业收入、扣非归母净利年复合增长率分别高达53%、85%。2018年营业收入26.87亿,扣非归母净利4.76亿。

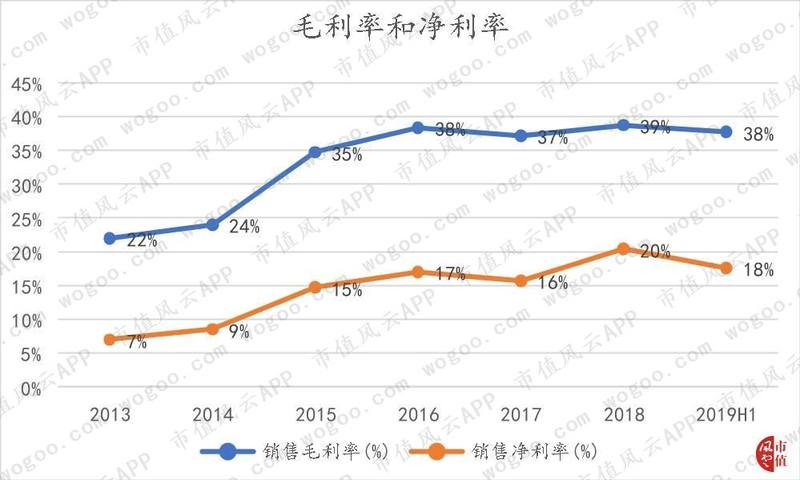

毛利率和净利率都经历了一段爬坡,主要因为公司定价政策调整。

2014年8月前,公司作为海底捞集团的内部供应商,按照成本加成模式销售定制产品及零售产品。

2014年8月起,公司采用新的定价政策,以使向关联方的销售净利率与向第三方的销售净利率持平。

2015年8月,因产品配方升级、生产成本增加,公司调高了向关联方的销售价格。因此,在2015年,公司的销售毛利率和净利率大幅提升。

2016年起,公司毛利率接近40%,净利率超过15%。

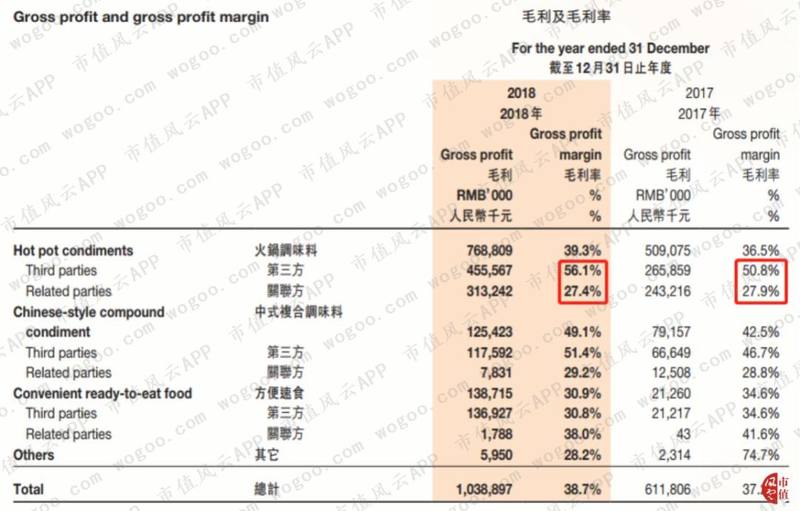

虽然向关联方与第三方的销售净利率保持一致,但因为向关联方销售调味料的销售费用很低,所以关联方的销售毛利率显著低于第三方。

2016年上市以来,全面摊薄净资产收益率在15%以上,2018年达到26%。

(二)现金充裕

公司最大的资产科目是现金及现金等价物,2019年中达到11.64亿,占总资产比例45%。

基于充裕的现金,公司上市以来坚持分红,累计分红率为26%。

2019年中,存货2.05亿,以产成品为主。公司零售产品的仓储时间是7天,售予关联方的定制产品仓储时间是30天。

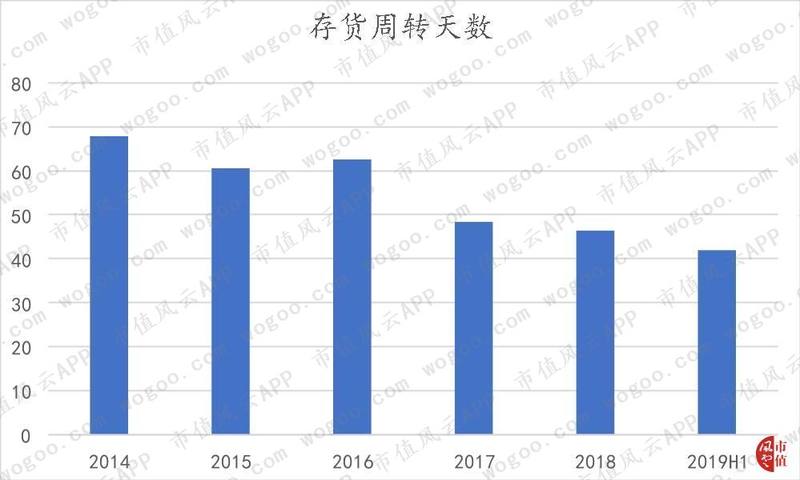

库存管理效率有一定提升。存货周转天数从2019年初的46天下降到2019年中的42天。

2019年中,贸易应收账款2.16亿,以关联方客户为主,回款压力较小。上市以来,周转天数较稳定,约23天。

公司资产负债率较低,2019年中仅16%,无任何银行借款。主要负债是贸易应付账款,为2.02亿,周转天数34天。

六、结束语

受益于下游海底捞高速扩张、海底捞品牌自带光环,颐海国际自“分家”后实现了快速增长。2018年开始,随着各项员工激励制度的实行,组织力增强,内生增长能力得到大幅提高。

海底捞创始人张勇说,“把员工的利益和公司的发展结合起来,就不需要制度和流程来监督他,成本就可以大幅度降低”。

现在,“连住利益,锁住管理”的管理理念在颐海国际同样获得了成效。