投稿来源:趣识财经

开发投资与楼盘销价增速双双回落,让房企更加坚定多元化转型步伐。

12月16日,国家统计局数据显示,中国1-11月房地产开发投资同比增长10.2%,增速较前10月份回落0.1%;11月,70城中有44城新建商品住宅价格环比上涨,也比10月份的50城略有下降。

物业管理板块,越来越成为房企多元化布局中的重要一环。

预售单价降两成

12月12日, 万科物业与戴德梁行达成战略合作,共建合资公司,着眼于商业物业及管理服务上的提升。

无独有偶,当日晚间,雅居乐公告称,旗下物业服务平台雅生活间接全资公司,以不超5亿元收购新中民物业60%股权。早先时,雅生活对外宣称,公司拟以20.6亿收购中民物业及新中民物业各60%股权,得以佐证。

20.6亿元的收购价,创造了物管行业并购金额的历史之最。

知情人士透漏,雅生活收购中民物业,主要目标是做大物业规模,发挥规模效应。上述收购一旦完成,雅生活整体在管面积将达5亿平方米,管理项目超3000个。

实际上,为了整合房产物业资源,雅生活的“买买买”战略由来已久。早在2017年,雅生活便以10亿元收购绿地物业。

然而,除了并购“它人”,雅居乐也有被“抛售”的时候。2019年10月15日,绿地控股旗下绿地金融海外投资集团,公开出售雅居乐5000万股股票,套现超10亿港元,致使雅生活股价当日暴跌近7%。

地产行业分析师王振表示,万科与雅居乐都是布局物业最积极的房企,近期尤甚。这或许也从侧面反馈出,房地产单一商业住宅市场的不景气。

以雅居乐为例,2019年上半年实现营业收入271.14亿元,同比上升12%。但毛利率却82.2亿元,同比下降30.3%;整体毛利率30.3%,同比下降19.3个百分点。

针对毛利下降,雅居乐归于“因城施策”政策高压下,高毛利项目销量的大幅减少。

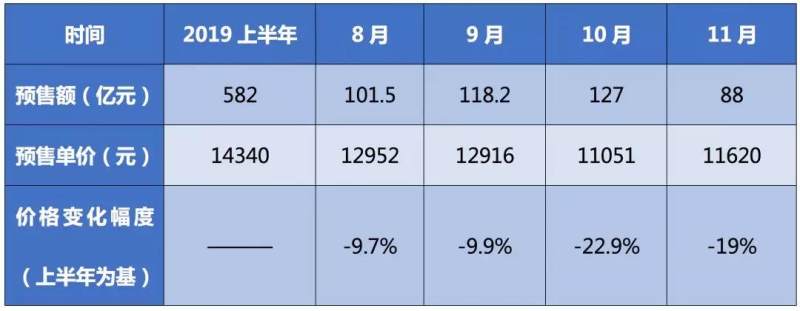

财报数据显示,雅居乐上半年累计预售582亿元,完成全年预售目标的52%,上半年每平米均价14340元。

截至11月底,雅居乐预售金额1092.1亿元,与全年目标十分接近。但趣识财经发现,为完成全年预售目标,雅居乐不惜以价换量。

如下图所示,趣识财经统计近4个月雅居乐预售(量价)数据发现,下半年预售价格较上半年均价有明显下降,其中10、11两月降幅最大,预售价分别下降22.9%,19%。

王振表示,这与房企普遍存在的以价换量有关,尤其下半年,整个房企为回笼资金,不惜血本,打折售房。

14亿美元永续债

但打折售房换来的,更多的是声量,而非真正的现金流。

财经评论员严跃进分析道,房企预售具有滞后性,从预售到实现营收需要一定时间,这一过程的快慢直接影响房企资金的回笼速度。而相较于传统行业,房企的预售资金回流周期较长。

而雪上加霜的是,日益收紧的房地产贷款市场。8月底,多家银行收到政策指示,规定房地产开发贷余额原则上控制在2019年3月底水平。而央行官方数据显示,2019年6月底,全国开发贷为11.04万亿元,超过3月底的 10.85万亿元。同时,第三季度,政府亦多项政策收紧了海外债、信托贷款等融资方式。

于是,美元永续债(永续资本证券)成了许多房企融资的“不二”之选。

11月19日,雅居乐称发行2亿美元优先永续资本证券,募得资金用于现有债务的再融资。

实际上,2019年以来,雅居乐已发行多笔永续债。6月末,雅居乐发行7亿美元优先永续资本证券;10月,再次发行5亿美元优先永续资本证券;加上本次发行,雅居乐本年度合计发行规模超14亿美元。

不止雅居乐,包含华润置地、首创置业(通过中环广场有限公司)、正荣地产等房企,2019年都将美元永续债作为重要融资手段,但发行利率高低不同。

12月9日,华润置地在香港联交所发行10.5亿美元的次级永续资本证券,票面利率为3.75%。首创置业(中环广场)11月份的一笔永续资本证券,发行利率为5.75%。

反观雅居乐,6、10、11月三月融资成本较高,利率分别达到8.375%、7.875%、7.75%。业内人士指出,除自身利率较高外,发行美元永续债还面临汇率的波动风险,尤其是近年来人民币兑美元的不断贬值。

雅居乐中报显示,永久资本证券达到131亿元,占全部总权益的21%。仅2019年上半年,雅居乐永续资本证券规模便较2018年底净增48亿元,如果算上近日相关发行,雅居乐永续证券资产规模或将更大。

但一众房企对永续债的偏爱或在于:在银行、信托融资渠道收紧的情况下,永续债成为房企融资的重要补充,对缓解资金流动性有一定作用;更重要的是,在符合相关条件下,永续债在会计分类上划入权益而非债务,继而拉低企业整体负债率。

财报显示,雅居乐2016年的净负债率为49.1%;2017年这一数据为71.4%;2018年这一数据增长至79.1%;2019年中报显示,雅居乐净负债率攀升至81.3%。

王振分析,“如果将永续资本证券置于债务实质层面理解,雅居乐年中负债率或超85%。”

结语

实际上,关于永续债的股债之争,从未间断。

2019年1月30日,财政部印发《永续债相关会计处理的规定》,对永续债合同条款中的到期日、清偿顺序、利率跳升和间接义务规定进行细化,明确会计处理总体要求和金融工具列报分类。不难发现,财政部对永续债的会计处理要求,更加审慎。

“是否能无条件地避免交付现金或其他金融资产的合同义务”是判断永续债分类关键,如果发行人可以无条件地避免交付现金或其他金融资产的合同义务,则永续债归类为权益工具,反之归类为负债。

但实际操作中,更多的企业在打擦边球,规避负债率、借旧还新成为永续债存在的重要目标。

王振分析道,“房企既要融资补充流动性,又不想提高负债率,还要‘买买买’,这本身就是个悖论,或无法持续。”