投稿来源:蓝鲸浑水

瑞幸这家公司我观察很久了,从卖“大师咖啡”、疯狂开店,到出品“小鹿茶”,再到布局“无人零售”,再到自证造假.......

基本可以总结为:先干掉大师、再干掉咖啡、最后干掉瑞幸——确实是“行业颠覆者”。

从1.8折的第一天起,就决定了瑞幸的价格再也上不去了,真的有人用“原价”在瑞幸买过饮品吗?

美国当地时间4月2日,瑞幸咖啡在SEC更新一份公告,2019年二季度至四季度期间虚增22亿人民币。截至收盘,瑞幸的股价下跌75.57%,收报6.40美元,市值为16亿美元,蒸发约50亿美元。

一个基本谬误是“瑞幸是在割美国韭菜,给国内用户免费、低价喝”,将瑞幸称之为“民族之光”的说法不仅可笑,这种明显违背资本市场道德观的玩法,不过是高级黑罢了。

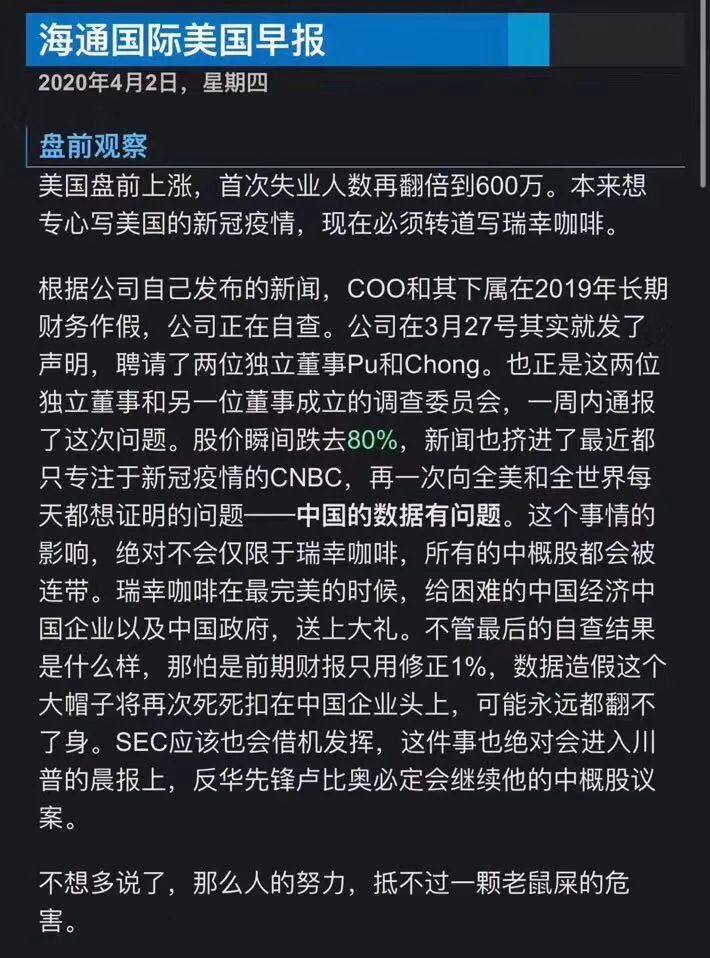

(海通国际美国早报)

对于瑞幸咖啡自爆做假,海通国际评论其将会对中概股产生整体影响,甚至称之为“一颗老鼠屎”,值得注意的是海通证券还是瑞幸股票的承销商之一。

“说谎只有零次和无数次。”这是一个很普遍的常识性认知,用在瑞幸身上,造假数据难道只有2019年第2到4季度之间吗?

今天,瑞幸咖啡董事长与CEO的朋友圈被人曝光,两位高管依然是顾左右而言“元气满满”。

(瑞幸CEO与CMO朋友圈)

瑞幸推出一个COO担责,更像是在切割责任,但这种打破市场下限的玩法,殆害之深绝不是这么容易糊弄过去的。

今天,中国证监会发布了声明,称将会高度关注瑞幸咖啡(Luckin Coffee Inc.)财务造假事件,对该公司财务造假行为表示强烈的谴责。不管在何地上市,上市公司都应当严格遵守相关市场的法律和规则,真实准确完整地履行信息披露义务。

中国证监会将按照国际证券监管合作的有关安排,依法对相关情况进行核查,坚决打击证券欺诈行为,切实保护投资者权益。

瑞幸在美国上市,中国证监会为何如此关注?

财经媒体人「秦小明」指出:中国新修订的证券法赋予了中国证监会和公安司法机关“长臂管辖权”,瑞幸造假相关涉案人员同样可能要承担国内的违法责任。

此外,近些年国内资本市场化的改革依然会深化,金融开放、资本市场化是主趋势,瑞幸这样一个中国公司(经营业务完全在国内)的财务丑闻,也关系着国内市场的规范化。

看起来,消费者好像是没有什么损失,甚至尝到很多优惠,所以大多数人才能怡然“吃瓜”,但瑞幸的投资人、供应商、员工等等直接利益相关者,将面临着惨重的损失。

01

瑞幸掀桌子

“瑞幸究竟是不是另一个ofo”

2019年4月份,瑞幸被曝出质押了咖啡机等动产,获得了4500万元债务融资融资。

这让人联想到2018年ofo通过动产质押单车向阿里借款17.7亿元,一时间有了“瑞幸是另一个ofo”的说法。

再看今天,诸多消费者涌入瑞幸的APP、小程序、门店,挤兑式消费1.8折的饮品,与当初排队退ofo的押金有多相似呢?

但我认为,这两者依然是不同的。

共享单车的独立商业模式虽然已被证伪,但如今阿里、美团、滴滴等巨头,共享单车作为支付场景、流量入口,数据统合的价值依然存在,且确实给人们的生活带来了持续的、良好的服务。

如果说共享单车是一个资本玩具,那瑞幸则更像一个不守规矩的资本游戏玩家。

《告别2010,流量商业的过去与未来》中提到过,以财务和业务的状态良好为导向,“流量商业”才能走的更远,这个道理其实适用于所有商业主体。

被做空,几乎是每一家中概股都会面临的遭遇。

2012年以后,浑水做空中概股的成功率有所下降,一些本身资质良好且反应及时的中概股,并未因浑水公司做空遭受过多损失。

回看瑞幸被做空,先是回应质疑浑水的报告,包括中金等券方也力挺瑞幸,隔了两个月自己报告财务数据作假,其作假数额之大,创下了中概股的最大丑闻。

由于国内很多公司财务报表的不规范、以及“包装上市”的传统,出问题并不意外,意外的是瑞幸高达22亿元财务造假的严重程度、以及自己爆出造假问题如此之大。

瑞幸称这是COO所为,如此数目的作假公司高层、审计、财务毫不知情有几分可信度?

甚至于,是否存在瑞幸高管利用信息差自己做空,趁机捞一把的可能也犹未可知。从陆正耀等人神洲系的资本套现中的过往,这个可能性估计不低。

资本市场有其规则,如此恶劣的造假,与如此简单和不负责任的对外公告,用不守牌桌的游戏规则来形容都不足够,甚至可以说瑞幸是掀了资本游戏的桌子。

而坐在桌子旁边的美国投资机构、中国投资人、其他中概股企业,都将成为受害者。

02

ToVC企业之死

创业者价值

公信力彻底崩盘的瑞幸是没救的,它既无法从美股全身而退,也无法回归国内资本市场。

回头看近些年国内的新兴创业公司,不少都是拿着漂亮的“增长数据”寻求一轮又一轮融资,瑞幸甚至被称为ToVC模式的典范。

To B、To C、To G等,都是业务模式的区分,而To VC不过是对“烧钱”的全新阐释罢了。

企业史上,很多案例留下了“规模不经济”的惨痛教训,尤其是结合实体、高人力与资源投入的产业,更应该注重自身业务发展的健康性。

尤其是消费品行业,一定是产品本位的,即使是赋予所谓“互联网”的快速拓展模式,产品、渠道、周转这几个要素依然重要。

瑞幸就算再包着互联网的外衣,依然是在做零售生意,产品靠优惠补贴维持竞争力、线下渠道铺的过快且不合理、周转靠不断编故事融资维持造血,本就不是长久之道。

金融危机后,全球范围内持续性的货币宽松,一定程度上导致了资本过剩,且难以进入实体。

近些年,一级市场的投资基本都在萎缩,二级市场的规范化继续提高,这对仅想通过资本快速催熟“生意”的投机创业者将更不友好。

另一个需要反思的是,国内资本市场,还是朝着更加完善的监管机制、更规范化的市场机制去改革的。

资本市场的游戏规则,是要维持投资和回报平衡,现金流好、盈利可观、分红稳定的公司,股价依然会坚挺。

如今的创业者,有着比之前辈更好的认知环境与资本环境。

重申一个观点:创业带来的社会环境改变是与每一个人共振的,创业项目要回答存在价值的拷问。

创业不是“这个项目值多少个亿”,也不是“一定有人接盘”,而应是撬动更好未来的力量体现在哪里?