(图片来源:东方IC)

接近四月尾声,银行业纷纷开始披露今年一季度的业绩情况。

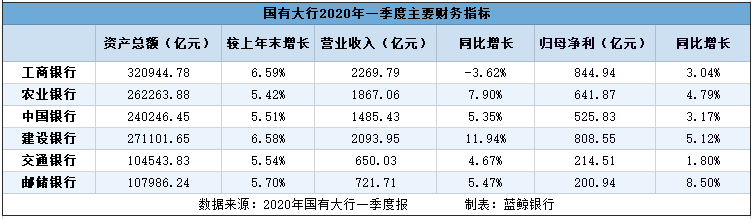

截至4月29日,六家国有大行一季度财报已悉数发布完毕,据蓝鲸财经梳理发现,国有六大行一季度归母净利润合计3236.64亿元,平均日赚共35.57亿元。

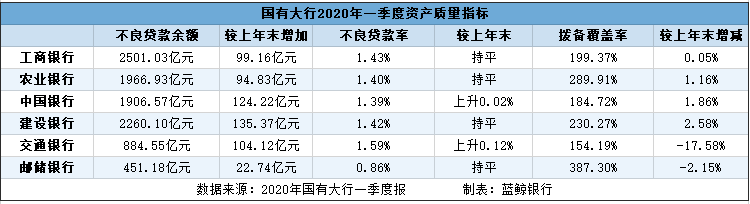

新冠疫情影响之下,银行业一季度资产质量的表现备受关注。从国有六大行的表现来看,资产质量表现普遍比较平稳。截至一季度末,各行不良贷款率基本与去年年末持平,交行、中行出现不良率略微上浮。

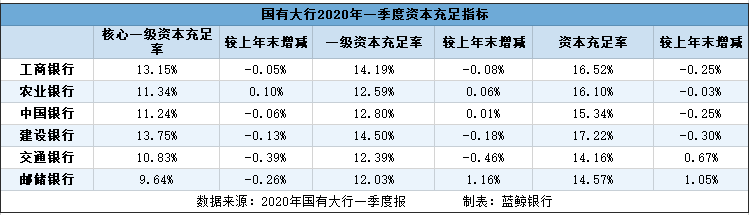

相较于上年末,六大行今年一季度在资本充足方面均有不同程度的变动。一季度末,实现一级资本充足率和资本充足率同步增长的只有邮储银行一家,建行、工行在资本充足三项指标上均出现了下降。

六大行一季度日赚35.57亿元

据蓝鲸财经梳理发现,国有六大行一季度归母净利润合计3236.64亿元,平均日赚共计35.57亿元。

截至今年一季度末,建设银行营收增幅最大,同比增长11.94%至2093.95亿元。而素有“宇宙大行”之称的工商银行在一季度营收同比出现负增长,为-3.62%,不过其营收总额仍然排名第一,为2269.79亿元。农行、交行、中行和邮储一季度营收均实现增长。

净利润方面,各大行归母净利增速表现比较平稳,其中,邮储银行归母净利同比增速最高,为8.50%,其次分别是建行(5.12%)、农行(4.79%)、中行(3.17%)、工行(3.04%)和交行(1.80%)。

资产规模方面,工商银行仍然是国有大行中的“老大哥”,总额与增速均排名第一位。具体来看,截至今年3月底,工商银行资产总额达320944.78亿元排名第一,较上年末增长6.59%。

除工行外,其他五家国有银行资产规模也均呈增长态势,增长幅度在5.40%至6.60%之间,其中,建设银行较上年末增长6.58%至271101.65亿元,位列工行之后。农业银行资产规模较上年末增长幅度最小,为5.42%,不过其资产总额位列第三位。

资产质量表现平稳

新冠疫情影响之下,银行业一季度资产质量的表现备受关注。今年一季报显示,各家银行表现相对平稳。

不良贷款余额方面,各大行均有较上年末增加,其中不良贷款较上年末增加最多的是建设银行,达135.37亿元;最少的是邮储银行,较上年末增加了22.74亿元。

截至一季度末,各大行不良贷款率基本与上年末持平,交行、中行有略微上升,分别上升了0.12%和0.02%。

对于不良贷款余额与不良贷款率“双升”的情况,交行副行长郭莽在其28日举行的一季度业绩电话会上表示,一季度不良增加主要有三大原因:

一是交行信用卡业务受疫情影响较大。据郭莽披露,交行信用卡业务相较其他大行占比更高,对其整体资产质量的冲击相对较大。而由于交行最大的营运中心设立在武汉,因场地关闭问题,催收能力减半。

其次,疫情使得部分潜在风险客户的风险加速暴露。随着复工复产的延迟,部分信用卡持卡人收入下降,违约上升。郭莽表示,目前看来,不良率二季度可能还会上升。

据郭莽透露,目前交行的催收能力、发卡能力基本恢复至年初水平,“若疫情能得到有效控制,预计三季度资产质量能够改善。”其表示。

另外,交行对虽未违约或没有逾期60天以上,以及受疫情影响发生实质性风险可能性较大的客户,也按照审慎原则提前下迁了不良,“目前看来,资产质量确实存在影响,但是影响可控。”郭莽坦言。

运用多种工具“补血”

值得一提的是,今年一季度,国有大行在资本充足方面均较上年末有不同程度的增减。建行、工行在核心一级资本充足率、一级资本充足率和资本充足率三项指标上均有下降。

截至今年3月底,除农行外,其他五家大行在核心一级资本充足率指标上均较上年末出现负增长。其中,交行该指标减幅最大,下降0.39个百分点至10.83%。

其次,邮储、建行、农行、中行核心一级资本充足率较上年末下降0.4个百分点以内,工行相对减幅最小,较上年末仅下降了0.05%。

虽然邮储银行核心一级资本充足率仍然垫底,但却成为六大行中唯一一家一级资本充足率和资本充足率两项指标较上年末正增长的大行,分别为12.03%和14.57%,较上年末分别增长1.16%、1.05%。

面对一季度疫情影响下的些许不确定性,各大行也奋力奔跑在补充资本的道路上,运用多种工具积极“补血”。

据季报信息显示,工行董事会于今年1月7日审议通过《关于发行无固定期限资本债券和合格二级资本工具的议案》,拟在境外市场发行永续债等值人民币400亿元的外币,用于补充该行其他一级资本。

同时,工行拟在境内外市场发行合格二级资本工具400亿元人民币或等值外币,用于补充其二级资本。据了解,上述无固定期限资本债券和合格二级资本工具的发行方案尚待其股东大会审议批准,并需获得相关监管机构的批准。

2020年3月,工行收到银保监会批复,同意该行在境外发行不超过300亿元人民币等值美元的优先股,并按照有关规定计入该行其他一级资本。

邮储银行方面也披露,经银保监会和央行核准,该行于今年3月在全国银行间债券市场公开发行人民币800亿元的无固定期限资本债券,募集资金在扣除发行费用后,全部用于补充该行其他一级资本。

中国银行4月29日也公告称,该行拟发行不超过1000亿元人民币或等值外币的减记型无固定期限资本债券,用于补充其他一级资本;同时,拟发行不超过1000亿元人民币或等值外币的减记型合格二级资本工具,用于补充该行资本,期限不少于5年。