近日,威创股份收到了深交所下发的年报问询函。问询函中,深交所就其2019年业绩、出售幼教资产可儿教育的最新进展、计提大额商誉减持、实控权易主等问题提出问询。

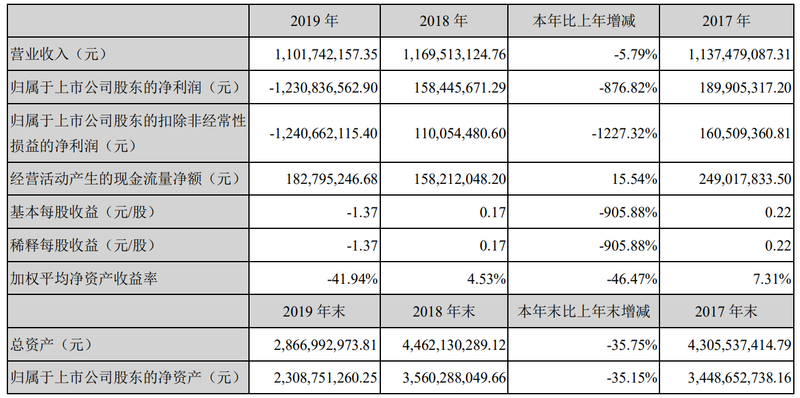

根据财报,威创股份2019年营收11.02亿元,较比2018年的11.70亿元下降了5.79%。净亏损达12.31亿元,较2018年的1.58亿元净利润,大减876.82%;2019年威创股份扣除非经常性损益后净亏损12.41亿元,较2018年的1.10亿元骤减1227.32%。

2019年业绩遭重创,引来监管关注收问询函;报告期末剥离幼教资产,计提大额商誉减值;2020年再遭疫情冲击,实控权将易主。威创到底经历了什么,风雨飘摇的威创股份在教育领域又将何去何从?

2019年巨亏12亿,早幼教业务业绩全线下滑

过去一年多,威创股份在教育领域的日子似乎不太好过。

从营收和利润看,2019年威创股份全年营收11.02亿元,较2018年的11.70亿元下降5.79%。净利润方面,威创股份近三年以来首度亏损,全年净亏损12.31亿元,与2018年实现1.58亿元净利润相比,大减876.82%;扣除非经常性损益后,净亏损达12.41亿元,较2018年的1.10亿元骤降1227.32%。

2019年巨额亏损引来深交所问询,深交所要求威创股份结合产品销售价格、成本、毛利率、期间费用、非经常性损益等变化情况,说明公司本期巨额亏损的具体原因及合理性。

旗下早幼教业务业绩全线下滑,可能是威创股份巨额亏损的原因之一。

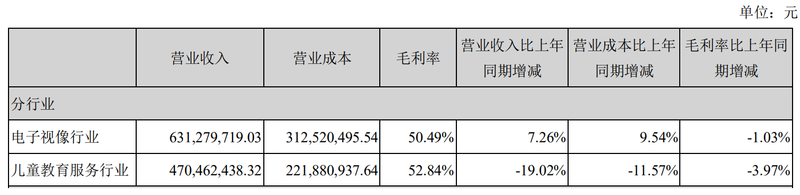

财报指出,2019年以来,伴随行业新政的逐步落地,外部环境变化对于威创股份旗下儿童成长平台业务的影响开始逐步显现。2019年,公司的儿童成长平台业务全年实现营业收入4.70亿元,同比下降19.02%;实现营业毛利2.49亿元,同比下降24.69%;毛利率为52.84%,同比减少3.97%。其中,截止报告期末,幼儿园服务业务收入1.71亿元,同比下降28.72%;幼儿园商品销售收入2.15亿元,同比下降15.18%;多元儿童成长场景业务实现收入7382.53万元,同比下降0.58%。

深交所也关注到了这一问题,在问询函中要求威创股份说明公司儿童成长平台业务的详细情况,包括但不限于行业政策、业务模式、同行业可比上市公司名称及经营业绩情况等;结合公司业务开展及在手订单情况,说明儿童成长平台业务营业收入下降的原因,所处行业是否发生重大不利变化,可能面临的经营风险及应对措施。

同时,深交所指出威创股份旗下儿童成长平台产品当年毛利率均呈下降趋势。要求其请结合产品销售价格、成本驱动因素分析说明毛利率下降的原因,并结合行业发展、竞争环境分析说明公司主营产品是否具有市场竞争力和持续盈利能力。

对此,威创股份于年报中表示,2019年以来,受行业政策变化影响,在全国各地执行细则逐步落地期间,幼儿园所运营环境存在较大不确定性。公司儿童成长平台的存量园所客户、服务代理客户与潜在合作客户的服务采购需求均呈现出阶段性下降的特点,幼儿园服务业务销售承压;此外,为优化资源配置,公司也主动暂缓新增园所客户的合作拓展工作。以上是导致幼儿园服务业务收入同比出现下滑的主要原因。

剥离资产计提减值,威创幼教产业信心不再

2019年,威创股份开始“清仓”旗下幼教资产,由此也带来商誉大幅减值。

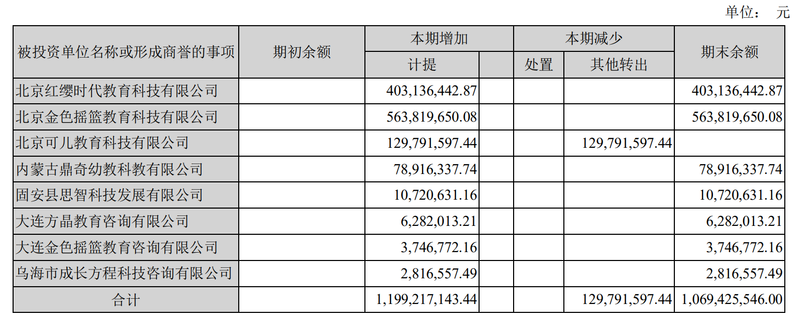

年报显示,威创股份对包括内蒙古鼎奇幼教、已被剥离的可儿教育、主营幼教品牌红缨教育在内的8个公司,合计计提商誉减值准备11.99亿元。

其中,可儿教育商誉损失1.30亿元。2019年12月3日晚间,威创股份发布公告表示,同意向可儿教育法人刘可夫及其妻子、可儿教育CEO回声转让可儿教育的70%股权。本次股权转让定价以2017年8月公司收购可儿教育70%股权时的交易对价3.85亿元为基准,扣除可儿教育历年已向公司分红的8161.80万元后,经交易双方协商确定,可儿教育70%股权本次交易对价为3.03亿元。在2019年财报中,以可儿教育70%股权交易对价3.03亿元测算,截止2019年12月31日可儿转让价款现值为2.29亿元,由此形成的商誉损失1.30亿元。

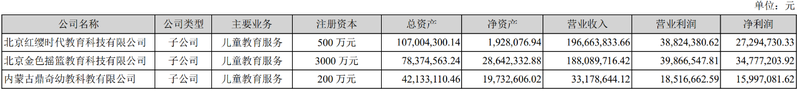

威创股份对红缨教育则计提4.03亿元商誉减值;对北京金色摇篮计提5.64亿元商誉减值。上述两家机构商誉减值均因为业绩下滑。2019年北京红缨时代教育实现营收1.97亿元,同比下降27.61%,占总营收比重的17.85%;净利润实现2729.47万元,同比下降56.91%;北京金色摇篮实现营收1.88亿元,同比下降14.68%,占总营收的17.07%;实现净利润1599.71万元,同比下降60.21%。

而内蒙古鼎奇教育即便完成业绩承诺,也没有避免商誉减值的命运。年报显示,内蒙古鼎奇教育实现利润总额1853万元,扣非后归母利润总额1852万元,高出承诺数172万元,完成业绩承诺。但威创股份却表示,根据鼎奇教育2019年实际业绩情况,综合考虑后续其重点服务幼儿园所客户的普惠情况,相应调低鼎奇教育的未来业绩预测,并计提商誉减值。

对此,威创股份解释称,对幼教资产计提大额资产减值是因为受国家学前教育政策影响。

对此深交所给出质疑称,部分被投资单位报告期内实现盈利,要求威创结合相关政策变化说明对公司经营的具体影响,上述商誉减值迹象发生的时间,商誉测试的具体过程及本期计提大额商誉减值的依据及合理性。

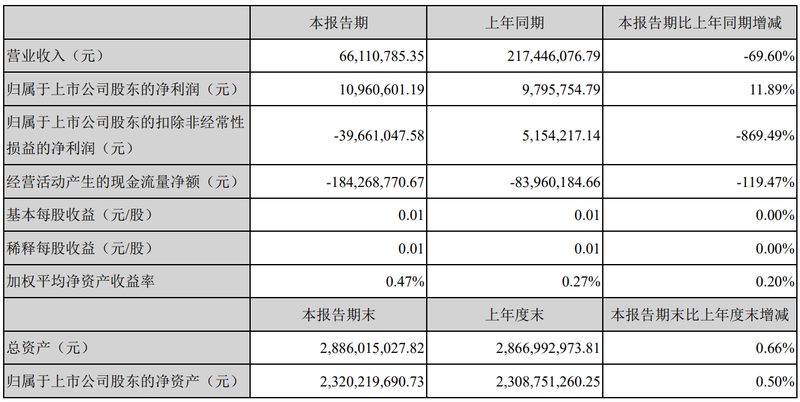

疫情之下雪上加霜,引入国资公司实控权易主

2020年开年,新冠肺炎蔓延,线下机构停课不停学对于栖身幼教行业的威创无疑是雪上加霜。2020年一季度,威创股份营收仅6611.08万元,较比2019年同期的2.17亿元下降了69.60%;净利润实现微增,为1096.06万元,较比2019年同期的979.58万元增加了11.89%;然而,扣除非经常性损益后,威创教育净亏损3966.10万元,较比2019年同期的51.54万元净利润,骤降869.49%。

业绩一降再降,威创股份似乎已无心恋战。今年1月,威创股份易主。

1月20日,威创股份控股股东威创投资及其一致行动股东何小远、何泳渝与北京国信中数签署股份转让协议。国信中数拟通过发起设立并由其自身担任执行事务合伙人的合伙企业,受让威创投资、何小远及何泳渝合计持有的公司2.20亿股股份,约占公司已发行股份的24.22%。股份转让完成后,国信中数将成为威创股份新的控股股东,威创投资、何小远和何泳渝将不再持有公司股份。

按照协议,本次交易价款为14.56亿元。其中,威创投资所持有公司股份的交易价款为14.01亿元;何小远所持有公司股份的交易价款为4043.83万元;何泳渝所持有公司股份的交易价款为1417.75万元。而威创投资由何正宇、何小远、何泳渝作为一致行动人,控股50.6733%;何宇与何泳渝、何小远为姐弟关系。这样算下来,何家此次交易至少得以套现约7.64亿元。

截至6月17日,中数威科已向转让方指定银行账户支付了本次股份转让第二期交易价款的部分款项共计6.06亿元,第二期交易价款还剩2亿元尚待支付。而4.5亿元的第一期交易价款已于5月12日支付完成。

国资背景的注入,不管能否给这些幼教资产带来转机,都与何家无太大关系。想来在何家眼中,幼教行业难以闲鱼翻身,不如套现退场。