图片来源:图虫创意

投稿来源:市值观察

顺丰亏损只是表象,背后是快递业的新一轮血拼。

群雄割据,大势已定

如果要找出过去10年体量翻10倍的行业,快递算一个。

国家邮政局数据显示,2020年,国内快递业务量累计完成833.6亿件,业务收入累计达到8795.4亿元,而2011年的这一数据分别为36.7亿件和758亿元。

做蛋糕易,分蛋糕难。

“未来不会有很多小型快递公司关门,快递行业会进入一个细分市场时期,市场划分将越来越清楚,不是所有的快递公司都一定要在全国铺设网点的,找准定位最重要”。

十年前,王卫自信满满的描绘行业蓝图,但现实与理想间总有不可逾越的鸿沟,他设想的差异化竞争被同质化搏杀所取代,混战成了中国快递业的主旋律。

顺丰靠商务件能“吃饱”,但也时刻对电商这块蛋糕垂涎欲滴,最终还是选择入局。不仅要组网搞基建,还要被动参与价格战,亏损就合乎情理了。

市场盘子不断扩大时竞争压力小,而当行业增长曲线趋缓,竞争加剧的直接后果就是残酷的末位淘汰。2017年快递行业增速降档,紧随其后的便是一轮加速出清。

随着剩下玩家的不断下沉,新进入者的组网成本快速提升,获客难度越来越大,快递业基本呈现“只出不进”的局面,行业大势已定。

如果按业务量规模进行分档,一线快递公司囊括了“通达系”(申通、圆通、中通、百世汇通、韵达)、顺丰、中国邮政+EMS以及京东物流,二线快递公司包括德邦快递、苏宁易购、跨越速运,三线快递公司则主要是 DHL、Fedex等外资公司。

“桐庐帮”掌控电商件江湖,顺丰和EMS把持商务件领域,京东物流背靠京东集团,深耕一体化供应链,蛋糕基本被瓜分殆尽。

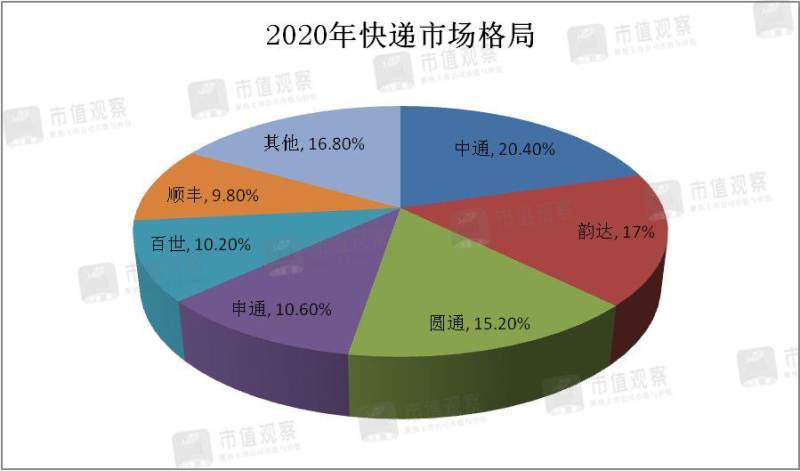

国家邮政局数据显示,2020年,快递企业的市占率排序依次为中通(20.4%)、韵达(17%)、圆通(15.2%)、申通(10.6%)、百世(10.2%)、顺丰(9.8%)。

▲数据来源:国家邮政局

群雄割据之际,新人想要进来分一杯羹的成本有多高,后起之秀百世汇通的生存现状说明了一切。

将市占率提升到10%以上基本算是杀出重围了,但整个过程却是“一路撒钱”。从2014年至2020年,百世累计亏了70多个亿,且现在仍看不到盈利的希望。如果没有阿里做后盾,根本玩不转。

假设从今天开始重新扶持一家快递企业,并且最终能够在行业内占有一席之地,其代价之高不言而喻。

搅局者

就在所有人都认为快递行业格局已定,胜出者将在既有玩家中产生时,一个不速之客突然杀了出来。

去年3月,就在国内快递业因疫情而停摆之际,极兔趁机进入中国市场,用了不到一年就做到2000万的日单量。要知道,行业老大中通用了16年才达到这一成就。

回头来看,极兔的异军突起可谓是占尽了天时、地利、人和。

这家成立于2015年的印尼快递公司诞生在东南亚电商快速扩张的黄金时期。

数据显示,2020年,东南亚6国(印尼、越南、泰国、马来西亚、菲律宾、新加坡)的本土电商市场规模同比增速超过50%。而拥有庞大人口规模和年轻化人口结构的印尼更是成了东南亚最大的电商市场,其电商市场增速自2018年以来连续两年超过50%,2020年达到320亿美元。

电商带动物流,数据提供商Ken Research预测,到2023年,印尼的物流市场整体规模或可达749亿美元。

在东南亚练功,然后到中国“踢馆”。

2019年,极兔收购了上海老牌的快递公司龙邦速运拿到国邮级许可证,切入中国市场。

极兔创始人李杰此前在致中国代理的公开信中说到:“如果有一天,我们在中国进入行业Top3,你我的名字也会出现在J&T品牌的发展之路上,何等骄傲和自豪!”

饼画得再大终究还是不能充饥,相较于东南亚这片蓝海,中国快递业已经是一片“血海”。

想要虎口夺食,资金流和商流缺一不可,而极兔恰好都有了。

最新消息显示,极兔速递刚刚拿到了18亿美元融资,获得了红杉、高瓴等顶尖投资机构的加持。在产粮区(快递业行话,意为收件重点区域)义乌,极兔把票单价降到1元,而成本价是1.3元。按照一单亏三毛,日单2000万来算,这18亿美元也够烧几年的,极兔打价格战的底气十足。

“小格局看成本,大格局看商流”,当下的快递行业对电商高度依赖。“通达系”有阿里,京东物流背靠京东,极兔则找到了拼多多。根据媒体报道,极兔有90%的订单来自拼多多。

李杰出身OPPO,而OPPO幕后的老板则是拼多多的天使投资人段永平,此前有媒体曝出,极兔内部一直视段永平为“祖师爷”,甚至印发了段永平语录,让员工学习交流。而作为“门徒”的黄峥又深得段永平赏识,极兔和拼多多就这样建立了微妙的关系。

极兔被罚之后,拼多多站出来宣称公司与极兔无特殊合作、无投资关系。尽管二者在纸面上确实没有利益绑定,但要说极兔完全凭实力拿下拼多多订单恐怕也缺少信服力。

出身好,起点高,极兔顺理成章的成了那个搅局者,一场厮杀也就在所难免。“通达系”一边围剿极兔,一边也只能陪着降价。数据显示,去年全行业票单价同比下滑了10.59%。

今年一季度,大战愈演愈烈,有关部门出手干预之后,极兔不再压价,但采用了补贴商家的“曲线策略”,摆出一副将战斗进行到底的姿态。

内卷与血酬

基因决定最终的命运,走入价格战的内卷陷阱乃是快递业的宿命。

上世纪八九十年代,美国快递行业也先后发生了两轮历时12年的价格战。

1982年8月,UPS以“响应客户的需求”为名进入隔夜快递市场,而价格只有联邦快递的一半。联邦快递被迫迎战,拉低单价,Emery、Purolator、GelcoCourier等企业跟进。

到1985年,UPS成为仅次于联邦快递的行业老二,而Purolator、Emery等后排企业先后出局。

1992年,趁行业出现下滑,UPS掀起第二次价格战。此战过后,龙头企业完成了对市场的全面占领,CR3合计超70%,其中UPS的市占率大幅提升到26%。

发达国家已经率先垂范,中国只不过是复制这一路线。

极兔入局以前,中国快递业就已经打得头破血流了。

2017-2018年,“通达系”利用规模效应和成本优势降低末端价格。2019年,作为老大的中通抡起了价格战的“铁锤”,把义乌快递单价从4.2元砸到1.2元,其他公司跟进降价,最低价一度降到9毛。最终都受不了了,选择在谈判桌上签署停战协议。

一轮价格战就是一次大浪淘沙,2018年至今,有12家二线快递公司陷入经营困境,其中快捷快递、国通快递、全峰快递等六家企业直接倒闭,豪赌国通的桐庐首富朱宝良最终血本无归。

今年二月,多次卖身的天天快递正式宣布放弃C端订单,二线快速公司正在酝酿新一轮崩盘。

头部企业虽然占领了更多的地盘,但也必须以牺牲利润空间为代价,国内快递客单价在过去十年单边下滑。2020年,行业累计票单价10.55元,而2011年的票单价为20.65元,近乎腰斩。

快递公司的利润空间被不断压缩,以行业老大中通为例,公司的毛利率已经从2015年的34.3%下滑到2020年的23.15%。

▲数据来源:公开资料整理

规模化效应使得快递公司总有扩大市场份额的欲望,而同质化的服务属性则预示着行业只能靠价格战来决出胜负。

一旦有人按下价格战按钮,其余人只能选择加入这场游戏。

对于电商件这种B端客户来说,价格是优先考虑的因素。如果快递公司拒绝和同行一起降价,那后果只能是丢掉订单。追求短期经济效益只会让快递公司丧失长期市场份额,最后遗产被同行瓜分,由此完成集中度的提升。

不断重复的价格战加剧了行业的内耗,在决出胜负之前没有赢家,但也没有人可以独善其身,作壁上观。这就形成了一个囚徒困境的恶性循环,直到最后剩下的参与者数量足够少,少到可以达成共识。

美国最后剩下了UPS、FedEX、USPS等公司,日本快递业则主要被大和运输公司(雅玛多集团)、佐川急便、日本邮政集团三家控制,分别把持着美、日快递市场90%以上的份额。

如果以美、日为参照对象,中国快递业充分竞争与整合之后的巨头或许也就三、五家,在这之前,行业将是永无休止的战争。要么在这之前拼命做大,要么在这之中被吞或者直接出局,依然是每一家没有绝对后盾的企业必须考虑,也必须作出的选择。相关公司的营收,利润,乃至股价表现,也将与之共振。

“利益是最讲究实际的,这个世界上没有比消灭自己的敌人更实际的事情了。”马克思的话总是那么直接而深邃。