文|市值观察 蓝色多瑙河

编辑|小市妹

近期,云南白药深陷多重麻烦。

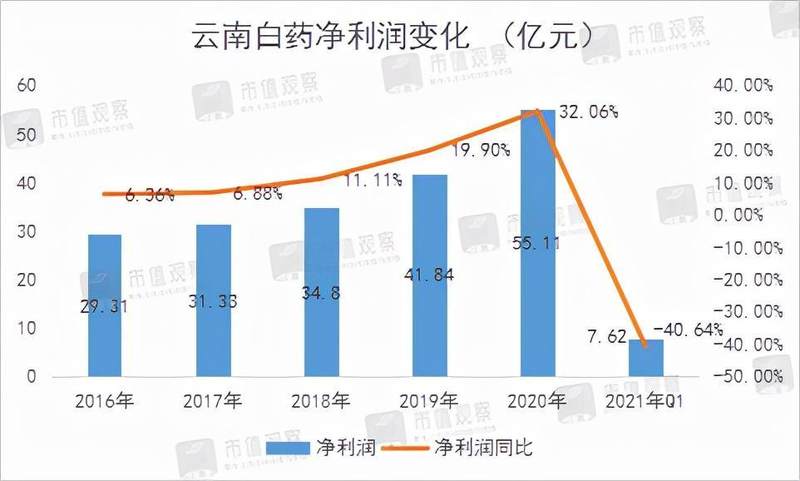

先是,公司一季度炒股亏损7.89亿元,导致净利润同比大降40%;紧接着又被爆出生产“不合格”口罩被罚,公司声誉遭遇重大冲击。

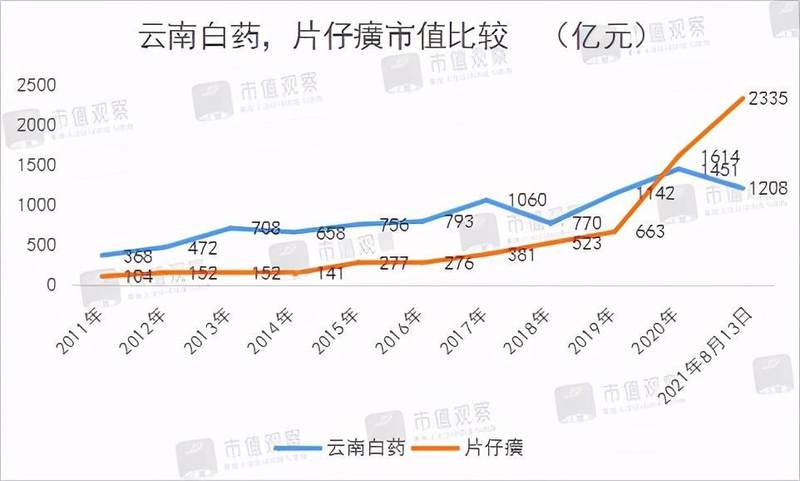

截至8月17日收盘,云南白药市值为1178亿,而片仔癀市值高达2238亿。

种种利空之下,云南白药不仅丢掉了中药一哥的地位,还被后来居上的片仔癀甩出近一个身位。

云南白药怎么了?为何“完败”于片仔癀?

“沉迷”炒股

4月28日,云南白药发布的一季报显示,公司一季度实现营收103.3亿元,同比增长33.4%,为近5年最高单季度增速,但是净利润只有7.62亿元,同比大降40%,超过去年一季度的-34%。

按理说,去年一季度公司业绩出现滑坡,是受到疫情的冲击,但今年一季度疫情基本得到控制,公司净利润增速为何又大幅下降呢?

一季报显示,云南白药本期7.62亿元的净利润中,包含了-6.03亿元的非经常损益,若抛去这部分影响,公司本季度的扣非净利润为13.65亿元,同比增长29.4%,高于2020年全年水平。

投资者困惑的是,一家主营业务稳健,长期分红的中药龙头公司,为何会有大额的非经常损益?

其实,这部分大额非经常性损益主要由“-7.89亿元的公允价值变动收益”导致。

而证券资产明细进一步显示:一季度,云南白药持有的10家证券资产中,有5家录得浮亏,其中小米集团与伊利股份浮亏最高,分别为-6.9亿元、-1.1亿元,其余浮亏的还有博时宏观、广发聚利债券A类、恒瑞医药。

市值观察梳理发现,将净利润“绑到”非经常损益,尤其是公允价值变动损益上,是云南白药近几年才发生的事。

财报数据显示,2019年之前,云南白药的非经常损益对净利润影响不到20%,其中公允价值变动对净利润的影响更是微乎其微。

非经常损益及公允价值损益对净利润的影响加剧

但进入2019年后,这两项数据的攀升趋势十分明显,其中非经常性损益占公司净利润的比例从28.4%升至47.4%,公允价值变动损益占净利润的比例从5.4%升至40.6%。今年一季度,公允价值变动损益的亏损额已经与公司净利润相当。

尽管,公允价值损益只是账面上的亏损,并不发生实际的现金变动,但对公司净利润影响巨大。2020年,云南白药因10家证券资产的浮盈22.4亿元,助推公司净利润大涨32%,但今年一季度,公司却在证券资产上折戟,录得7.89亿元的浮亏,导致公司净利润猛降40%。

2019年以来,云南白药净利润波动性明显加剧

对于投资者而言,“被放大”的净利润波动自然增加了其预测云南白药未来自由现金流的难度,因为这不仅取决于公司管理层的经营能力,还取决于他们的炒股能力。

遗憾的是,云南白药并没有放弃“炒股”的意思,相反用于炒股的资源体量相当庞大。财报数据显示,2019年-2020年及2021年Q1,云南白药分别投入了88.21亿元、112.3亿元及99.44亿元在交易性金融资产上,占当期公司流动资产的20%左右,而同期,片仔癀、同仁堂等中药同行在该数值上的比例连1%不到。

但另一方面,云南白药对自身的投资却略显吝啬。财报数据显示,2016年-2020年,公司的平均研发投入额仅为1.38亿元,这与公司动辄200多亿元的营收极不匹配,从研发费用率上看,云南白药更不及同行片仔癀的1/3。

即使云南白药管理层对自己的炒股能力“迷之自信”,但不要忘了什么才是公司最核心的资产。

核心业务“停滞”

近日,云南白药因生产不合格医用口罩被罚11万元登上微博热搜。

尽管经济损失不大,但此事引起的负面舆论对云南白药的品牌形象造成一定冲击,有网友称“云南白药也算是名企业了,怎么还干这种欺骗消费者的事情?”。

某种程度上讲,“口罩事件”折射出云南白药对主业经营的力不从心。

众所周知,云南白药得以起家的关键是公司白药产品配方的国家绝密性以及依傍云南地带的丰富中药资源。在此基础上,2005年,云南白药开出发出牙膏产品,作为公司的第二增长曲线。

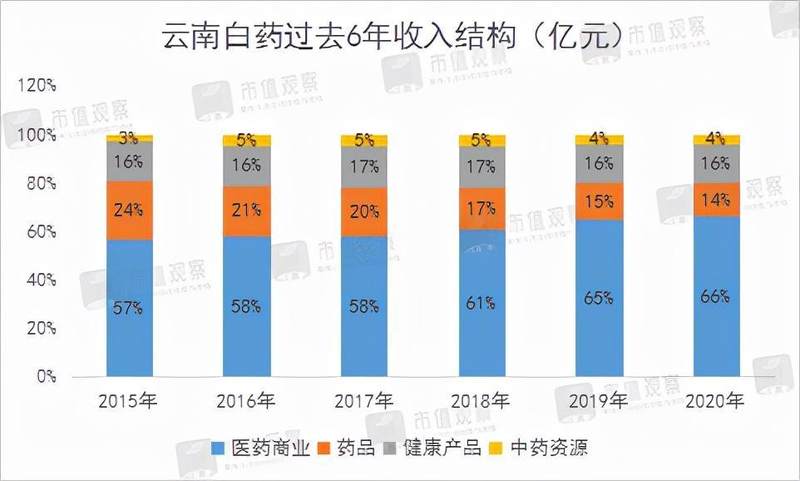

目前,云南白药将旗下的业务具体划分为五大板块:“药品板块”“健康品板块”“中药资源板块”“医药商业板块”及“茶品板块”。

从收入结构看,目前“医药商业”占据公司收入的一半以上,其余“药品”与“健康品”合计收入占比30%左右,“中药资源”占比不到5%。

茶品收入较小,未统计在内

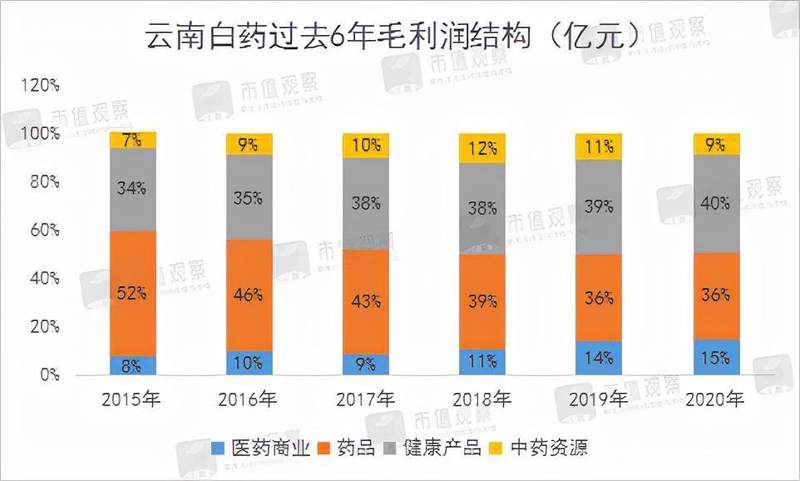

但从毛利润结构看,“药品”与“健康品”合计占比八成左右,为最重要的两大板块,收入上占比最高的“医药商业”毛利润占比仅为15%,“中药资源”的毛利润占比10%左右。

需要注意的是,云南白药安身立命的核心资产——“药品”与“中药资源”两大板块,近年来在上述业务板块呈现出一定的疲软趋势。

数据显示,云南白药“药品”板块占公司收入的比例从2015年的24%降至2020年的14%,同期,毛利润占比从52%降至36%。

从具体金额上看,“药品”板块(包括白药系列、普药系列等)的收入从2015年的约49.8亿元变成了45.8亿元,下降了约4亿元;同期,毛利润则从32.9亿元变为32.7亿元,下降0.5亿元。也就是说,过去六年间,“白药”这一块核心业务业绩在萎缩。

此外,中药资源(包括三七中草药等),也呈现出相似趋势,该板块收入从2016年的11.2亿元变成2020年的13.1亿元,年复合增速不到4%,不及同期公司整体收入的复合增速8%。同时,毛利润从6.02亿元升至8.2亿元,年复合增速约8%,略高于同期公司整体收入的6%。

目前来看,毛利率较低(3%左右)的“医药商业”板块对云南白药的收入及毛利润拉升都比较明显,其过去五年收入与毛利润的复合增速分别为13.6%与19.5%,为增速最高的板块。

其次是“健康品”(牙膏占收入的95%),该板块过去五年收入与毛利润的复合增速分别为9.9%和11.6%。

需要注意的是,健康品中牙膏的收入占比长期在95%以上,其他品类,如化妆品、洗发膏、纸巾等,收入体量并不大,这也反映出云南白药的多元化进展并不理想。

“完败”片仔癀

由于中药企业在国内医药市场的特殊性,投资者对行业市值的排名变化较为敏感,近半年来,云南白药就交出了“中药一哥”的地位,篡位者正是被誉为“药中茅台”的片仔癀。数据显示后者市值在去年9月份赶超云南白药后,截至目前,已接近云南白药的2倍。

云南白药市值“完败”片仔癀令人唏嘘,但我们要思考的是,为何“完败”?

从财务数据看,云南白药在“盈利能力”及“盈利成长性”方面均不及片仔癀。

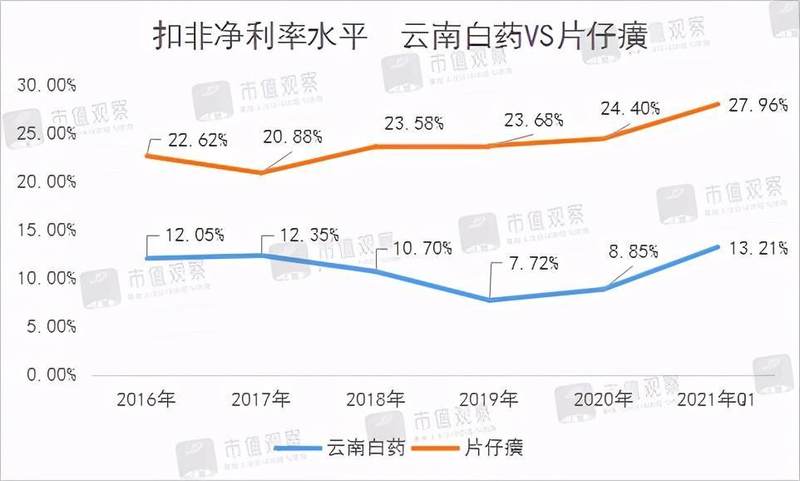

过去五年间,云南白药的平均毛利率为30%,片仔癀则是近45%,云南白药落后对方15个百分点;扣非净利率方面,云南白药同期的均值为14%,片仔癀接近24%,双方相差10个百分点,两者的盈利能力不在一个级别。

其次,在盈利成长性方面,过去五年间,云南白药的扣非净利润从27亿元增长至29亿元,年复合增速仅为1.8%,同期,片仔癀的扣非净利润从5.2亿元到15.9亿元,年复合增速高达32%,盈利成长性也不在一个层面。

试问,二者都是上百年的名企,且均拥有“国家唯二”绝密级配方,为何会在财务上有如此大的差异?

市值观察认为:这主要来自双方核心产品的稀缺性及市场定位的差异。

首先在“稀缺性”方面,片仔癀的核心产品(用于护肝的片仔癀系列产品),其稀缺性不仅体现在拥有国家绝密级的配方上面,还体现在主要原材料——“天然麝香”与“牛黄”的稀缺性。

相对而言,云南白药核心产品(白药系列产品)虽然也拥有国家绝密性配方,但是其主要原材料为“三七”,后者稀缺性方面远不及“天然麝香”与“牛黄”。(可参考文章《同仁堂的同学们,再不努力可真就对不住老祖宗了!》)

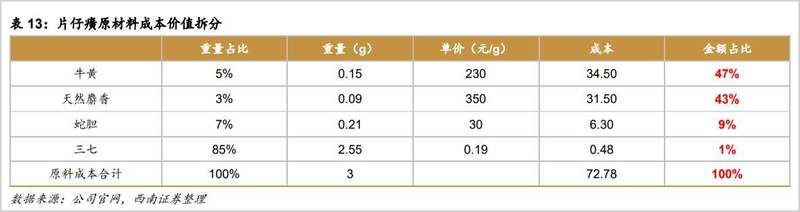

西南证券曾拆解过一粒3g的片仔癀成本构成,其中“三七”占总重量的85%,成本仅占1%,“天然麝香”与“牛黄”的重量占比仅为8%,但成本占比达到90%。

某种程度上,原材料的“稀缺性”塑造了双方核心产品市场定价的差异性。

其次,在“市场定位”方面,片仔癀虽然在知名度上不及云南白药,但其品牌调性自诞生就带有浓厚的高端印记,如“宫廷御医”“佛门圣药”“传寺之宝”,目前一粒片仔癀590元的零售价格也将其推到了高端保健品之列。

云南白药就不同了,它来自于民间,因在抗战中有效治疗士兵而闻名,在品牌调性上走的是平民路线,目前卖的最好的“云南白药气雾剂”一盒零售价不到50元。此外,作为白药延伸品的牙膏,尽管属于高端牙膏,但毕竟是日化消费品,与具有“社交属性”的片仔癀还不能相提并论。

不论是来自于“稀缺性”还是“市场定位”的差异,最终塑造的是未来的“提价空间”。

西南证券统计,片仔癀核心产品自2004年到2020年,16年间累计提价19次,零售价从523元/粒涨到了590元/粒,依然供不应求,并称与茅台、安宫牛黄丸的提价幅度相比,片仔癀价格远未达天花板。

国盛证券统计,云南白药核心药品价格在1997-2009年期间,提价5次,每次提价幅度集中在10-30%,提价原因主要来自“三七”价格的上涨。一旦“三七”价格停滞,就失去提价动机,云南白药的提价是有明显天花板的。

市值观察认为,这也是本次云南白药“完败”片仔癀的主要原因。

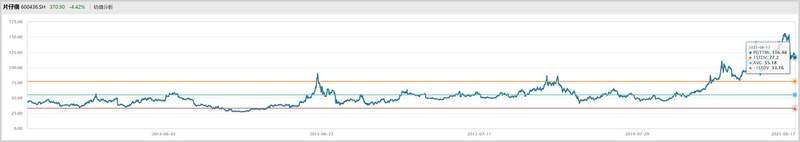

不过需要警惕的是,上述差异其实一直都在,只是最近被“过度”投射到了资本市场上,目前片仔癀的滚动市盈率(PE,TTM)已达到了126倍,较大偏离公司过去十年55倍的均值,不乏市场追高的成分。

图源:Wind终端

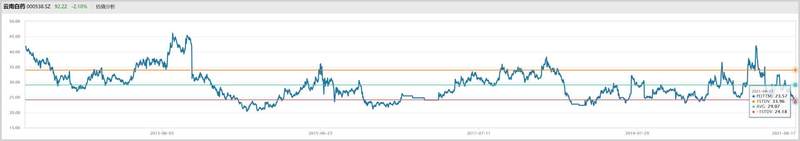

虽然云南白药目前市盈率(TTM)不足24倍,低于公司过去10年29倍的估值均值,但其“热衷炒股”“药品板块的收入停滞”等问题限制了投资者的热情。

值得一提的是,陪跑了云南白药9年的险资中国平安,去年四季度清仓了股票。

无实控人“背锅”

不得不说,云南白药目前面临的困境与公司处于无实控人状态密切相关。

2015年6月份,云南省国资委决定为云南白药开启混改,引入民营资本新华都与鱼跃科技,组成“云南白药+新华都+鱼跃科,比例为45:45:10的股权模式”,这一混改方案最终历时2年多落地。

当时就有人认为,云南白药这种无实控人的股权设计,会给以后的企业经营埋下重大隐患,而从后来至今的发展看,这种观点似乎已被事实佐证。

媒体统计,自去年7月15日至今年3月5日,代表云南白药大股东云南国资委及红塔集团的董事累计9次在上市公司董事会事项审议上投出反对票。最新公告显示,8月16日,代表云南国资委的两大董事汪戎、纳鹏杰已经辞任董事职位,这进一步增加了云南白药股东“内讧”的戏码。

企业的发展,优秀的企业带头人和卓越的管理团队,始终是重要的。更通俗地说,企业要发展好,得有一个好老板。曾经,云南白药引入新华都等民营资本被视为国企混改的一个样板,但这种无实控人的格局,无疑也让企业处于了没有真正的老板的“混沌”,进而陷入发展的乏力与困顿。

财报上数据显示,2017年至2020年,云南白药的营收平均增速9.6%,不到公司过去20年平均营收增速的一半;同期,公司的扣非归母净利润方面平均增速3.4%,也远不及过去20年的平均增速24.3%。

俗话说的好“一个和尚担水吃,两个和尚抬水吃,三个和尚没水吃”,目前,要使云南白药重新回到“中药一哥”的位置上来,恐怕最需要解决的是公司主事人的问题。