文|英才杂志 顾天娇

9月13日,硅微麦克风公司共达电声(002655.SZ)公告称无锡韦感通过股权转让加受托表决权的方式取得公司合计15.27%的表决权,成为新任控股股东,同时公司控制权发生变更,由谢冠宏变更为万蔡辛。

无锡韦感与半导体龙头公司韦尔股份(603501.SH)渊源颇深,就在取得控制权的前一个月,无锡韦感实控人由韦尔股份董事长虞仁荣变更为万蔡辛,现如今韦尔股份关联方仍持有无锡韦感33.12%的股权。

近年来虞仁荣不断减持韦尔股份,为体外投资业务输血,他在这次交易中扮演了怎样的角色?

这次交易的股权转让价格为每股12.5元,相比停牌价10.83元溢价15%,但共达电声复牌首日收盘价仅11.02元,相比停牌价涨幅为1.75%,市场似乎对其变更实际控制人并不看好。

无锡韦感与共达电声的业务有所重合,后续可能通过资产重组方式梳理业务,然而前者近两年均处于亏损状态,后者业绩也表现平平,这样的组合是否值得期待?

万蔡辛与韦尔股份,技术人员“上位”,韦尔虞仁荣让出控制权

对于这次共达电声控制权变更,外界普遍好奇买方身份。

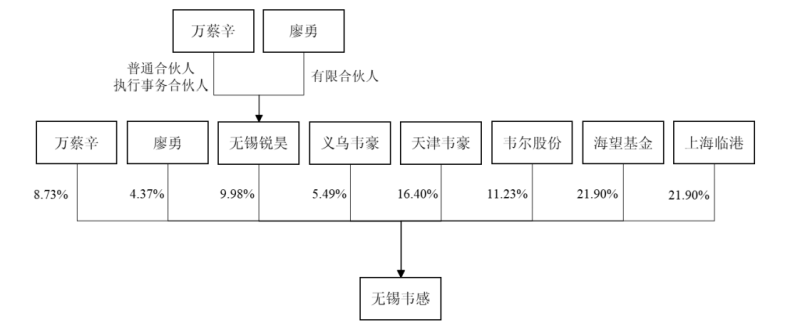

本次收购方无锡韦感股权结构如下:

实际控制人万蔡辛目前担任无锡韦感董事长及总经理,直接持有无锡韦感8.73%股权,并通过其控制的无锡锐昊间接持有无锡韦感9.98%股权,万蔡辛及其一致行动人廖勇、无锡锐昊合计持有无锡韦感23.08%股权。

从董事会层面来看,无锡韦感董事会7名成员中,万蔡辛及其控制的无锡锐昊委派4人,万蔡辛无疑是掌握控制权的。

不过从持股比例来看,韦尔股份及其关联方持股占比为33.12%,高于万蔡辛的23.08%。

而更早之前,无锡韦感的经营主体,两家全资控股的子公司耐普登和上海磐巨,都曾是韦尔股份的子公司。直到2019年进行股权转让,才由无锡韦尔获得控制权。无锡韦尔正是无锡韦感的前身,成立于2019年3月,最早控股股东是韦尔股份,实际控制人是虞仁荣。

那么万蔡辛又是什么人?为何能获得无锡韦感的控制权?

根据公告及企查查数据,万蔡辛,1983年出生,博士学历,曾就职于北京航天控制仪器研究所(航天科技九院十三所)和北京卓锐微技术有限公司,从事传感器方面的技术研发工作。

17年万蔡辛参与创立武汉耐普登并担任技术总监,18年武汉耐普登被武汉韦尔全资收购,19年万蔡辛成为耐普登总经理并持股40%,武汉韦尔将剩余60%股权转让给无锡韦尔,20年万蔡辛退出不再担任耐普登股东,耐普登由无锡韦尔全资持有。2021年8月,万蔡辛获得无锡韦尔控制权,公司更名为无锡韦感半导体有限公司。

由此来看,技术出身的万蔡辛作为耐普登的联合创始人,早在2018年就与韦尔股份有所接触,直到这次收购共达电声控制权,万蔡辛才作为实控人站到台前。

而韦尔股份则在本次控制权收购交易之前转让了手中部分股权给两家国资背景的投资平台海望基金和上海临港,实现了部分退出。

“借壳”上市的可能性,无锡韦感所持资产质地一般,后续重组或困难重重

按照交易价格,共达电声100%股权估值为45亿,对应动态市盈率为44.86倍,与龙头歌尔股份(002241.SZ)的估值接近,这个价格不算低。

但即使按照这样的价格出售,爱声声学仍是“割肉”卖出,早在2017年12月,爱声声学以9.95亿收购共达电声15.27%的股权,如今这部分股权仅价值6.88亿,不考虑资金时间成本,亏损近31%。

可能是共达电声原本业务没剥离,无锡韦感希望通过收购爱声声学持有的部分股权来控制风险,也可能是爱声声学期待无锡韦感入主共达电声后给股价有带来起色。最终的交易方案定为无锡韦感以每股12.50元的价格受让爱声声学所持上市公司10.28%股权,转让价款合计为4.63亿元。同时,爱声声学将其剩余持有的4.99%股权对应表决权、提名权、提案权等非财产性权利不可撤销地、独家地委托给无锡韦感使用。

上述事项完成后,爱声声学持有上市公司股份降至4.99%,并不具有表决权;无锡韦感拥有的表决权占比将达到15.27%。

拿到共达电声控制权只是第一步,后续无锡韦感的业务如何安排是这次交易的看点。

共达电声的主营业务为微型电声元器件及电声组件的研发、生产和销售,主要产品包括微型麦克风、车载麦克风、微型扬声器/受话器及其阵列模组,下游对应消费类电子领域。

无锡韦感与共达电声在硅基麦克风业务方面存在重合的情形。根据披露的公告来看,为避免同业竞争风险,无锡韦感在取得上市公司控制权后,可能有三种方案,一是资产重组,以现金或发行股份方式购买资产;二是进行业务调整,做差异化经营;三是将重合部分业务委托另一方管理。

事实上,后两个方案实施的概率并不大,否则无锡韦感也不会费心获得上市公司控制权。

综合无锡韦感的情况来看,一方面,无锡韦感并没有全部受让爱声声学股权,可能是考虑到资金压力,无锡韦感在本次权益变动中资金来源为自有资金或自筹资金,其中,自筹资金主要通过向银行申请并购贷款取得,而共达电声账上现金仅1.34亿还不够偿还自己的2.03亿的短期借款,没有足够资金支持收购。另一方面,无锡韦感作为控股股东持股比例和表决权比例仍然较低。所以,最后大概率将通过发行股份购买资产的方式实现“借壳”上市。

然而,复牌以后,共达电声遭遇投资者用脚投票。

无锡韦感所持资产的质地究竟如何?

无锡韦感的主营业务为硅基麦克风的生产、销售以及 MEMS 声学芯片的研发,2019、2020年分别实现营收1119万元、4547万元;实现净利润-1099万元、-1967万元,亏损进一步扩大。

2020年无锡韦感毛利率为16%,实现由负转正,但是对比同行,歌尔股份2020年包含微型麦克风产品的精密零组件业务毛利率为23.9%,敏芯股份(688286.SH)MEMS声学传感器业务2020年毛利率为35.03%,无锡韦感产品的竞争力存疑。

如果无锡韦感业务不见起色,想要通过发行股份购买方式进行资产重组,极有可能因为盈利能力问题遭到监管否决;但是现金收购又会给上市公司带来较大的资金压力。未来这块资产将何去何从?