文|雷达财经 张凯旌

编辑 | 深海

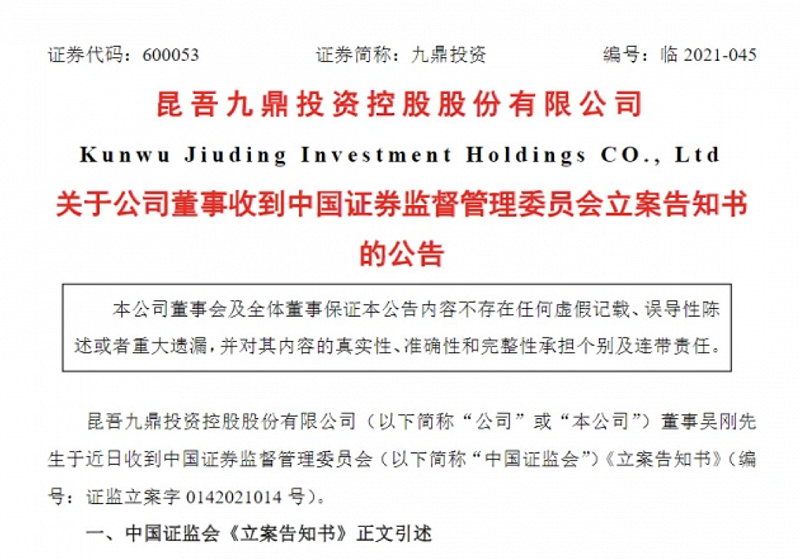

9月29日,九鼎集团和九鼎投资同时公告称,公司收到证监会通知,因董事长吴刚涉嫌违反基金相关法律法规,7月23日,中国证监会决定对吴刚立案。受消息面影响,9月30日九鼎集团跌9.8%,九鼎投资盘中触及跌停,截至收盘单日跌幅7.89%。

资料显示,九鼎集团是一家综合性投资集团,是首家登陆新三板的私募股权投资机构,而九鼎投资则是九鼎集团子公司,2015年借收购中江地产完成借壳上市。

纵横资本江湖十数年,九鼎集团最为“出圈”的产品即是P2P风靡时期的借贷宝,而这也是公司长于资本运作的一个缩影。另外一个总被津津乐道的话题,则是九鼎集团仅用五年时间,就从注册资本1000万元的公司翻至市值过千亿的新三板“巨无霸”。

不过,九鼎系的崛起也极富争议,而近年来在监管调查下披露的一系列处罚书,更是揭开了集团背后“隐秘的角落”。

目前,九鼎集团和九鼎投资市值,较巅峰期已“脚踝斩”。

吴刚被调查,此前已涉多项违规

根据公告,此次立案所涉事项系对吴刚个人的调查,对公司经营、财务没有重大影响。

有接近内情的人士透露,这次立案调查可能涉及吴刚违反基金公司治理规定。虽然吴刚本人并未在旗下的公募基金公司担任管理职务,但其曾指示要求旗下公募基金公司发行的某支基金产品清算事宜,以尽早收回资金,降低风险。

基金相关法律法规显示,公募基金管理人的股东不得未依法经股东会或者董事会决议擅自干预基金管理人的基金经营活动,其指示要求清算等行为涉嫌违反上述规定。

雷达财经注意到,这已经是九鼎投资一周内发布的第三封处罚整改公告。在前两封公告中,九鼎集团吴刚、现任董事长蔡蕾、董事黄晓捷、覃正宇、吴强、董秘易凌杰、前任董秘古志鹏等高管,和九鼎集团、九鼎投资两家上市公司均被监管给予了警示或处罚。

其中,针对古志鹏的处罚指向2020年九鼎投资的一起信披违规事项。彼时九鼎投资曾向法院申请以江西南昌市的31套房产,为下属子公司昆吾九鼎置换其被冻结的银行基本账户资金4240万元,但该事项未经董事会审议也未及时披露。

而针对集团其余高管的处罚则与2014年九鼎集团的信披违规有关。当年,集团曾在定向发行股票过程中,故意隐瞒实际认购定向发行股票的股东数量,在《股票发行方案》等信息披露文件中进行虚假记载,并借此获利。

具体而言,2014年,九鼎集团控股股东九鼎控股先是与161家单位、个人签订了《股份转让协议》,约定九鼎控股将其拟认购的九鼎集团定向发行股票转给这161家单位、个人。

在上述布局未披露的情况下,九鼎集团公告称通过了发行股票的相关议案,拟以3.92元/股的价格向包括九鼎控股和钱国荣等5人在内的15名发行对象合计发行5.74亿股股票,募集资金22.5亿元。

若根据公告情况,九鼎集团发行股票后股东累计173人,但若将未披露部分计算在内,交易完成后九鼎集团除同期其他在二级市场的投资者外,股东人数将达335名,超过200人的豁免线。

此外,九鼎控股还曾利用钱国荣等5个证券账户从事证券交易。

具体操作步骤是,九鼎控股先向5人借款,让他们去认购九鼎集团定向发行的股票,然后在相关协议中约定好,九鼎控股有权随时要求5人将自己认购的股票,按发行价转给指定第三方,转股后所得价款用来偿债,同时这笔借款免去利息。

与此同时,九鼎控股又通过《委托书》的形式,将钱国荣等5人的证券账户交由吴刚管理。如此一来,九鼎集团就可以变相将自己的定向发行股票抛给市场获利。实际操作过程中,九鼎控股控制钱国荣等5个证券账户交易九鼎集团的盈利总额达5.01亿元。

违规行为被查后,九鼎集团控股股东同创九鼎被证监会责令改正,没收违法所得5.01亿元,并处以1亿元罚款。而吴刚等人,则被处以不同程度的罚款。

长袖善舞的“学霸”

作为九鼎系创始人,吴刚本人经历颇为传奇。

据媒体报道,吴刚于1977年出生于四川巴中,受限于家庭经济条件,初中毕业后只得入读一所中专院校。

但此后吴刚的人生仿佛开挂一般,其先后凭借自学考出数学大专文凭、法律本科文凭和会计本科文凭,1998年又考上了西南财大的研究生,毕业后即入职闽发证券投资银行部,任项目经理,并于一年多后考入证监会。

据悉,闽发证券在职期间,吴刚还读了北大的在职金融博士。而在证监会,吴刚用了5年时间,就成为了最年轻的处长。

2007年,吴刚下海创立九鼎控股,其还拉来了彼时央行最年轻的处长黄晓捷共同创业。不久后,四川汶川发生大地震,为支持灾后重建,证监会一度向四川企业上市开启“绿色通道”,九鼎控股初期投的吉峰农机、金亚科技都是借此乘上了IPO的“快车道”。

有了第一桶金后,九鼎系开始迅速扩张。其以“扫街式”项目调研和“上市流水线”式的包装运作,开创了独有的“PE工厂”模式,投资项目遍及各个领域,至2013年底,九鼎系的投资项目已达218个。

有机构投资者将九鼎的资本运作特点总结为,一是资本退出时机把握比较好,一般总能在比较好的时点高位套现;二是敢于用杠杆,用最小的资产去赌最大收益。

但这种形式也有其弊端。2012年,监管层开展了彼时号称史上最严的IPO公司财务审查,IPO一度暂停达一年之久。这让旗下囤积了大量投资项目的九鼎陷入危机,多年前曾有与九鼎合作过的投资机构人士回忆,2013年是九鼎最困难的时候。

此时九鼎集团做了两件事,其一是完成在新三板的挂牌,并借助上市公司的平台“创造性”地开发出基金份额换股权的计划,再搭配“配资式”增发,成功提高了公司市值。但如此操作却使得公司资产几乎全部由股权投资负债和短期融资构成。

简而言之,就是利用手中的项目资源不断融资,不断做大资产池。

其二,借助一系列的投资和并购,完善公司在金控方面的战略架构。如发起设立九泰基金、收购控股九州证券、成立P2P平台九信金融、武曲星、牵头筹建民营银行等。

其中的经典战役,莫过于借壳中江地产上市。2015年,九鼎集团豪掷41.5亿元拿下中江地产母公司中江集团100%股权,从而间接持有上市公司72%的股份。随后,中江地产以9亿现金买下九鼎集团的PE资产昆吾九鼎,上市公司更名“九鼎投资”。

而这样的资本运作也帮助吴刚建立起了一个价值千亿的金融帝国。2015胡润百富榜中,九鼎集团以931.5亿元高居新三板公司市值排行榜首,吴刚则以180亿身家位列榜单第120位,成为新三板首富。

2016年,九鼎投资更是凭借1.76亿的年终奖刷爆金融圈。报道称,该奖金涉及员工67人,其中10人奖金破500万,4人奖金破千万,最高个人奖金3192万。

但这种激进的风格,也在市场上引发了不少争议。

有观点认为,九鼎投资急剧扩张的实质是,利用上市公司平台为企业股权投资提供估值和流动性的同时,以不断叠加的融资杠杆及资产收购估值,覆盖前期负债与亏损。一旦不能继续“吸血”,或不能通过持续收购去抬高估值,投资者就将面临惊险的“蹦极游戏”。

曾押宝600亿借贷宝上市

重金押注P2P领域,是九鼎系和吴刚的另一大特征。

九鼎投资借壳上市的同一时期,正值P2P市场火爆,而九鼎系在这一领域布局颇深。除了投资梧桐理财、团贷网,九鼎系还打造了自己的互金平台九信金融,并借助收购优博创实现了在新三板的曲线上市。

不过,九鼎系最出名的产品仍是借贷宝。

2015年6月,借贷宝横空出世。其玩法颇为诱人:用户只要注册App即获取现金20元,用户推广给一个好友,用户和好友就能各得20元现金红包。

在对资本市场讲出熟人借贷的故事后,借贷宝的融资速度坐上了火箭。继2015年8月斩获第一轮20亿元融资后,公司在短短五个月内便完成了规模更大的第二轮融资,融资金额达25亿元人民币,估值500亿。

2017年12月,九鼎集团拟以25亿元增资借贷宝母公司人人行控股时,后者的估值更是高达近600亿元。当年的乌镇互联网大会期间,人人行控股CEO王璐还曾表示,“借贷宝正在准备明后年上市,上市地点暂定香港。”

不过,九鼎集团增资时,现金贷在国内已经遭到持续的声讨,以趣店、拍拍贷为首的赴美上市的网贷企业,股价也开始跌跌不休。监管层更是连续下发通知,对相关企业进行规范整顿。最终,借贷宝未能如愿上市。

而随着以“资管新规”为代表的各项规范性文件落地,九鼎系面临巨大冲击。

2018年,九鼎系转让九州证券,并大量抛售上市公司的股票、质押股份以换取融资输血。同年,九鼎集团在停牌1023天后复牌,股价暴跌50%,市值迅速蒸发500亿。

2020年,九鼎投资交出了借壳上市以来最差的一份“业绩单”。年内营收同比减少85%;归母净利润同比减少89%。

其中,私募股权投资管理业务遭遇“滑铁卢”,2020年九鼎投资管理的私募股权基金新增实缴规模仅2.60亿元,新增投资规模仅3.20亿元。年内已投企业中,共有42个投资项目完全退出,其中上市减持退出8家,挂牌减持/转让退出5家,其他转让/回购退出29家。营收仅有3.14亿元,同比减少49.17%。

地产发展同样也不顺遂。中江地产年内无新增交房,收入仅有0.22亿元,较上年同期减少了98.6%;净利润亏损6000万元,同比减少111%。

9月30日,九鼎集团与九鼎投资合计市值不足132亿元,仅有前者巅峰时期的一成。