文|博望财经 恒心

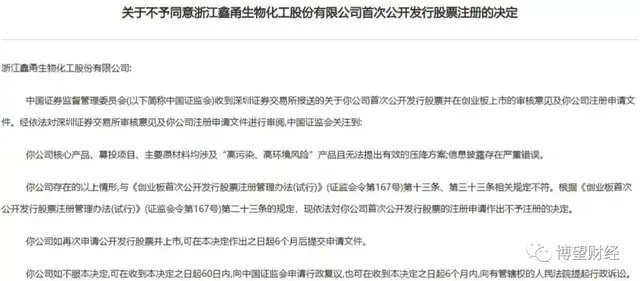

1月6日,中国证监会官方网站正式发布公告宣布了“关于不予同意浙江鑫甬生物化工股份有限公司首次公开发行股票注册的决定”,证监会明确表示,“鑫甬生物核心产品、募投项目、主要原材料均涉及‘高污染、高环境风险’产品且无法提出有效的压降方案;信息披露存在严重错误”。

值得注意的是,这是在创业板正式实施注册制审核改革一年半之后,首家被证监会正式“否决”不予同意注册的创业板拟IPO企业。

在此之前,虽然已有8家拟创业板上市企业的注册申请在通过深交所审核后在注册环节被终止,但与鑫甬生物不同的是,这8家在注册环节失利的企业皆是因其主动申请撤回材料,所以从严格意义上来讲并非被证监会否决,但鑫甬生物则是遭证监会正式下发不予同意注册“判决”的创业板IPO首例。

当然,鑫甬生物创业板IPO失利,除了本身存在的环保和信披问题外,保荐机构和相关保荐人的执业能力也需引人深思。

01 因环保和信披问题,鑫甬生物创业板IPO被“终结”

据招股说明书显示,鑫甬生物是一家从事丙烯酰胺类单体和聚丙烯酰胺功能高分子的研发、生产和销售的企业,此前于2015年8月在新三板挂牌,期间就曾因“通过关联方进行银行转贷”“信息披露遗漏”等事项收到中国证监会宁波监管局出具的监管关注函及全国中小企业股份转让系统自律监管措施决定,后于2016年12月终止挂牌。

而回顾鑫甬生物此次创业板IPO,充分展示了什么叫“来得早不如来得巧”。

早在深交所正式开启创业板注册制下新增企业材料申报仅仅半个月的2020年7月,鑫甬生物便率先向深交所正式递交了创业板上市申请,明明“早到”的鑫甬生物却落下个“晚”,在同期申报的大多数企业皆已经完成挂牌上市并交易之后,次年8月召开的创业板上市委2021年第48次审议会议上,鑫甬生物才成功通过审核,三个月之后的11月,鑫甬生物正式向证监会提交其IPO注册申请。

据有关人士报道称,“鑫甬生物此前影响其审核进度最主要的问题应该是其盈利能力的持续性问题”。鑫甬生物2017年盈利能力非常之弱,扣非净利润仅仅几百万规模,这在审核创业板上市的企业中比较少见的,但2018年时其业绩突然爆发,暴增十余倍,这一异常的财务状况颇受监管关注,其早前业绩羸弱的原由与业绩徒增的合理性以及持续性,是在监管层对鑫甬生物IPO问询审核时最受关注的焦点。

此外,在深交所三轮问询中,皆对其环境保护和安全生产等问题进行了连番追问。

据招股说明书显示,鑫甬生物此次创业板IPO拟募资3.4亿元,全部用于年产5万吨精细化学品及环保型水处理剂项目。

资料来源:鑫甬生物招股说明书。

但据招股说明书显示,无论是鑫甬生物还是担任其此次IPO保荐机构的券商中天国富,皆称“公司属于高排放行业,但主营业务不属于高排放项目,并且符合国家产业政策和行业准入条件。”

同时,中天国富也在相关核查意见中一再表示“鑫甬生物的生产经营和募投项目符合国家和地方产业政策和环保规定,符合相关主管部门的要求”。

受上述环保和信披问题影响,证监会以一纸决定正式终结鑫甬生物创业板IPO之旅!

02 保荐机构中天国富屡屡失责

1月7日,在得知鑫甬生物IPO最终被证监会不予注册后,一位沪上券商从业十余年的资深保荐人表示,“鑫甬生物IPO最终获得如此结果并不意外,尤其是从其相关信息披露的问题来看,其此次IPO的中介保荐机构应负很大的责任。”

此外,另有专业人士表示,“引发鑫甬生物此次信披问题的点,是一个不容有违国人常识的问题,也是一个非常低级的错误,很难想象一个券商在招股书中会堂而皇之地多次出现该问题而且还申报、上会。”其坦言称,“不出意外,由鑫甬生物IPO被否引发的相关中介机构处罚应该也已经在路上了。”

中天国富前身为合资券商海际大河证券,成立于2004年,2014年更名为海际证券,2015年被贵州首富罗玉平旗下的中天金融纳入麾下,后于2017年正式更名为中天国富,主要经营投行业务。

中天国富虽然在国内众券商中排名并不靠前,但在投行大佬余维佳的带领下,中天国富不仅成功扭亏为盈,而且在2019年的前两批科创板IPO申报中,就已有3单科创板IPO项目连续成功获得上交所受理,凭借投行业务的异军突起一度有弯道超车从二线券商中崛起之势。

通过查询中天金融2017年中报可知,中天国富仍处于亏损之中,净利润为-0.51亿元,但2019年实现营业收入7.60亿元、净利润1.73亿元,不仅实现扭亏为盈,而且综合实力大为提升,证券公司分类评级也由BBB类提升至A类,并连续两年获得并购重组财务顾问执业能力A类评级,此外取得证券经纪、证券自营业务资质并正式展业,投行项目规模、数量、收入和市场影响力稳步提升,各类项目储备数量丰富。

但令人大跌眼镜的是,2021年4月,在执掌中天国富5周年将近之时,余维佳突然以“个人原因”请辞。在此背景下,中天国富2021年上半年净利润为-0.63亿元。

或正是源于人事的调整,中天国富不仅重现亏损,而且投行业务风险暴露。

当然,在中天国富担任保荐机构的众多创业板IPO项目中,远不止鑫甬生物折戟这一例,就在一个月前,沃福百瑞终止注册、谷实生物撤回。

创业板注册制以来,中天国富共保荐了13个项目,除3家已注册生效、4家已问询,其余的近半数项目未果,其中1家不予注册,1家终止注册,3家终止(撤回),1家中止。

值得注意的是,在过去的2021年全年里,中天国富未斩获科创板IPO项目,最近一单科创板过会项目也要追溯到2020年7月。

而在IPO业务,中天国富多次受罚。

此前2019年11月,中天国富两单科创板IPO项目、4名保代均被上交所采取监管措施。其中,上交所对中天国富出具监管工作函;对白山科技予以监管警示,对其保荐代表人吕品、宋桂参出具监管工作函;对木瓜移动出具监管工作函,对其保荐代表人陈佳、陈东阳予以监管警示。

上交所称,在有序推进科创板发行上市审核的同时,对前期审核过程中发现的发行人及其中介机构存在的信息披露不当行为,依据相关事实和规则,集中采取自律监管措施。

03 压实投行责任

毫无疑问,中介机构作为资本市场的“看门人”,在保荐质量、会计审计、合规审核及信用评级等方面发挥着专业把关的重要职责。

2021年7月,中国证监会制定并发布了《关于注册制下督促证券公司从事投行业务归位尽责的指导意见》(下称“《意见》”),明确提出要“完善证券公司保荐承销、重大资产重组财务顾问尽职调查、工作底稿等执业规范,进一步明确证券公司的基本职责和执业重点,压实投行责任”。

此外,在加大监管问责力度方面,《意见》提出,“进一步扩大现场检查和督导面,坚持‘申报即担责’的原则,对收到现场检查或督导通知后撤回的项目,证监会及交易场所将依法组织核查,坚决杜绝‘带病闯关’行为。对投行项目撤否率高、公司债券违约率高、执业质量评价低、市场反映问题多的证券公司,每年至少组织一次专项检查;对违法违规行为依法采取行政监管措施;符合条件的,依法稽查立案处罚;用好法律法规规定的暂停业务、认定为不适当人选等措施;涉嫌犯罪的,坚决移送司法。全面强化自律管理、日常监管、行政处罚、刑事惩戒以及民事赔偿等立体追责方式,依法追究投行业务违法犯罪行为法律责任。”

华泰联合证券董事长江禹表示,“针对中介机构勤勉尽责问题,不应‘一刀切’,而是要考虑中介机构的专业性,划清职责边界。当然,厘清中介机构责任绝不是撇清责任。”

此前2020年3月通过的《刑法》修正案中,明确将保荐人作为提供虚假证明文件罪和出具证明文件重大失实罪的犯罪主体,适用该罪追究刑事责任,最高可判处10年有期徒刑。今后,监管层必将对证券公司的合规风控能力提出更高要求。

步入2022年以来,一个突出的现象是,IPO终止的公司数量大幅增加,包括鑫甬生物在内,科创板和创业板就有6家企业终止IPO。而无论是主动撤单还是被迫终止,都体现了中介机构“看门人”的作用。未来随着政策的逐步明晰,资本市场进一步向高质量发展。