文|不二研究院 熊生

年关将近,牙齿护理迎来一波传统爆发!

此前,因高昂价格让人却步的种植牙,也在岁末年初迎来好消息。

1月10日,国常会决定“对群众关注的骨科耗材、药物球囊、种植牙等分别在国家和省级层面开展集采”。

于热爱美食的中国人而言,牙齿健康问题一直是萦绕国人的大问题。据灼识咨询数据显示,中国口腔服务市场的市场规模由2015年的923亿元增至2020年的1628亿元,复合增长率为12%;预计到2030年将达到约5262亿元,复合年增长率为11.8%。

高成长的赛道自然备受资本关注,据公开数据显示,2021年全年中国口腔行业投融资事件达到85起,单笔融资破亿的案例超过30次,单笔最高融资金额达2亿美元,融资总额逾130亿人民币。

2021年度在港交所提交招股书的有三家,分别为瑞尔集团,牙博士医疗(下称“牙博士”),中国口腔医疗集团(下称“中国口腔医疗”)。

「不二研究」发现,在高速发展的牙科赛道上,它们各自面临不同问题:瑞尔集团侧重普通牙科,向全国扩张,虽规模最大,但盈利能力却最低;牙博士以华东地区为大本营,业务侧重正畸种植,毛利虽高,但所处地域竞争激烈、扩张艰难;中国口腔医疗则偏安于温州,仅温州医院一家医院支撑其业绩,其它三家医院却远未达理想经营状态。

2022年,备受关注的“种植牙集采”已势不可挡,牙科赛道也正在被资本加速催化。瑞尔集团、牙博士、中国口腔医疗,谁会拔得2022港股牙科第一股?

如同牙科惯用的宣传图片中,微笑都会露出整齐的牙齿;闯关港股IPO的考察,最终也会落到“牙”上。

或许,只有真的“武装到牙齿”,才能笑到最后。

业绩:利润扩大VS大幅亏损

在高速发展的牙科赛道上,瑞尔集团、牙博士、中国口腔医疗的业绩却呈现不同趋势。

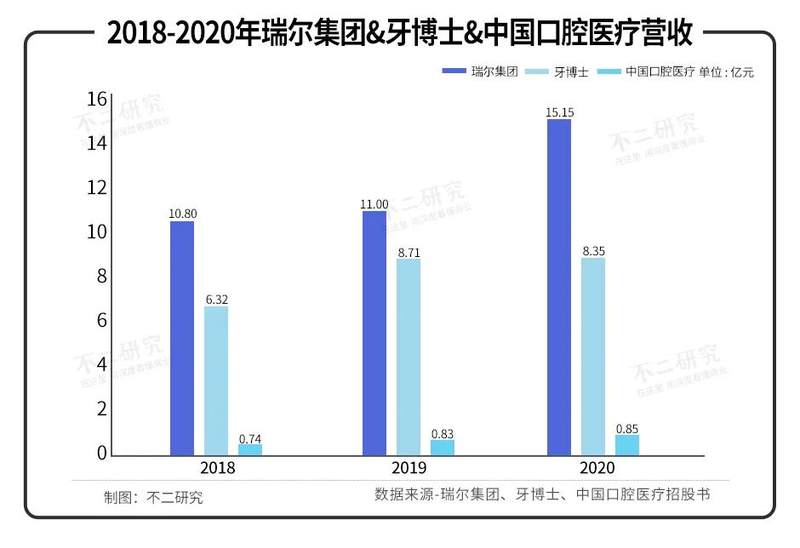

其中业绩体量最大的为瑞尔集团,据招股书显示,截至3月31日的2019财年、2020财年、2021财年分别实现营收10.80亿元,11.00亿元与15.15亿元,2020财年和2021财年分别同比增长1.82%和37.76%。

而牙博士和中国口腔医疗却出现相反的营收增长趋势。2018-2020年,牙博士实现营收6.32亿元,8.71亿元,8.35亿元;同期,中国口腔医疗实现营收0.74亿元,0.83亿元,0.85亿元。2019年和2020年,牙博士营收同比增长37.88%和-4.16%;同期,中国口腔医疗营收同比增长12.94%和1.75%。

随后,牙博士和中国口腔医疗也在2021年迅速的摆脱疫情影响,据招股书显示,牙博士2021H1实现营收5.07亿元,同比增长63.64%,中国口腔医疗则在截至2021年5月31日的5个月实现营收0.34亿元,同比增长47.83%;瑞尔集团则并未披露2021财年后的业绩情况。

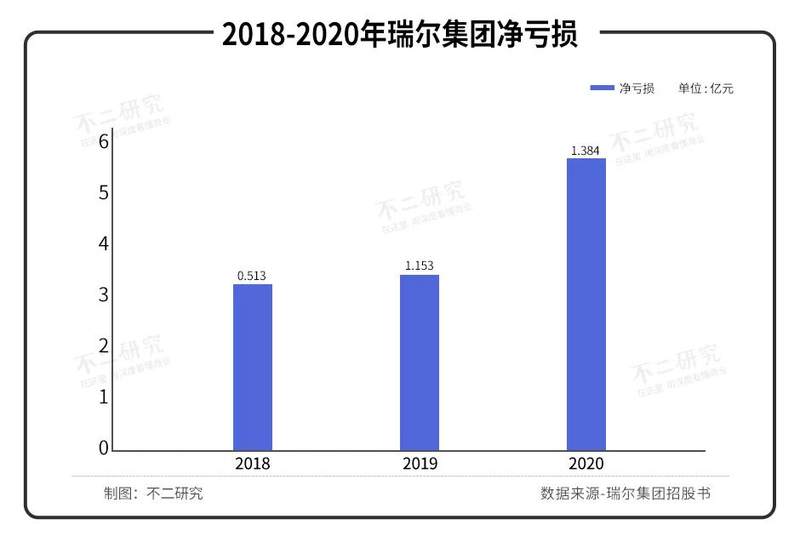

但是,与营收表现不一样的是,瑞尔集团净利润出现大幅亏损。据招股书显示,瑞尔集团2019-2021财年分别实现净利润-3.04亿元、-3.26亿元和-5.98亿元,亏损额呈不断扩大趋势。

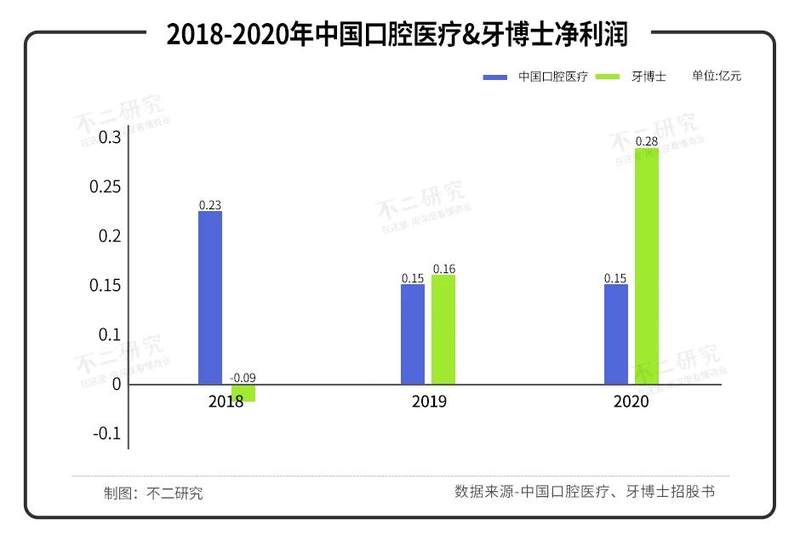

中国口腔医疗虽未亏损,但却陷入增收不增利旋涡。据其招股书显示,2018-2020年中国口腔医疗实现净利润0.23亿元,0.15亿元,0.15亿元;2019和2020年分别同比增长-31.53%和-5.94%,净利润持续下降。而截至2021年5月31日的5个月,其实现0.08亿元的净利润,但全年业绩能否超越上年仍是未知数。

牙博士则是三者中唯一实现净利润不断扩大的企业。据其招股书显示,2018-2020年,牙博士净利润为-0.09亿元,0.16亿元,0.28亿元,2021年上半年则实现净利润0.59亿元,在2019年扭亏后,净利润加速上涨。

从业绩角度看,瑞尔集团营收体量大,且营收增长迅速,但也承受着巨额亏损;而牙博士疫后修复能力显著,净利润也不断增长;中国口腔医疗营收体量最小,疫后虽有修复,但却陷入增收不增利旋涡。

「不二研究」认为,三者业绩趋势显著的区别在于他们业务侧重以及扩张模式的偏差。

业务:普通牙科VS正畸种植

牙科医院的主要业务有三部分:普通牙科、种植、正畸。

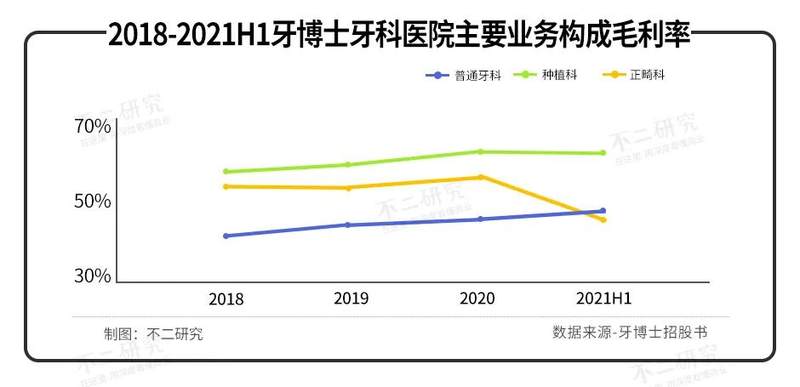

据牙博士招股书显示,2020年普通牙科、种植科、正畸科的毛利率分别为48.4%,61.5%,54.3%。

正畸和种植科的毛利率显著高于普通牙科。因此,不同的业务侧重将成为决定各家公司的毛利率的主要因素之一。

中国口腔医疗和瑞尔集团更侧重普通牙科,牙博士则更侧重正畸和种植科。

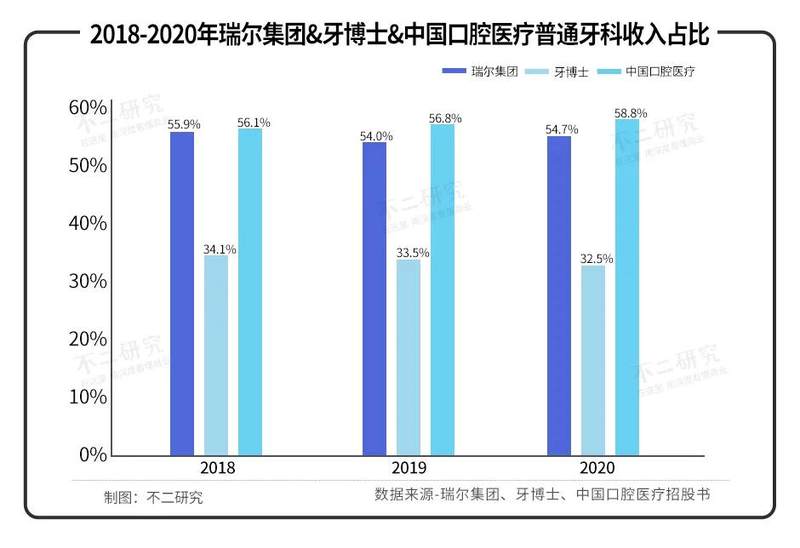

据各家招股书显示,截至3月31日的2019-2021财年,瑞尔集团普通牙科业务收入占比分别为55.9%、54.0%、54.7%;2018-2020年,中国口腔医疗普通牙科收入占比分别为56.1%、56.8%、58.8%;同期,牙博士普通牙科收入占比分别为34.1%,33.5%,32.5%。牙博士在普通牙科方面的收入占比明显低于瑞尔集团和中国口腔医疗。

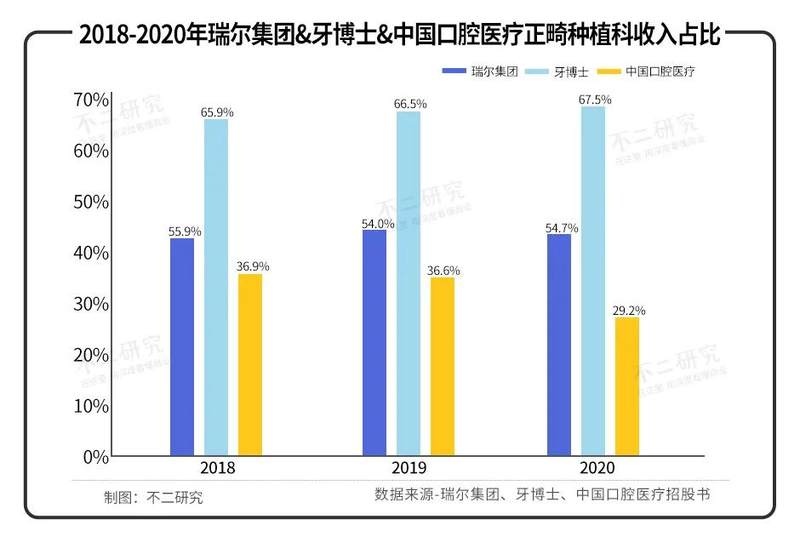

牙博士更为侧重正畸和种植科。据各家招股书显示,2018-2020年,牙博士正畸种植业务收入占比分别为65.9%、66.5%、67.5%;同期,中国口腔医疗正畸种植业务收入占比分别为36.9%、36.6%、29.2%;2019-2021财年,瑞尔集团正畸种植业务收入占比分别为42.0%、43.8%、42.4%。

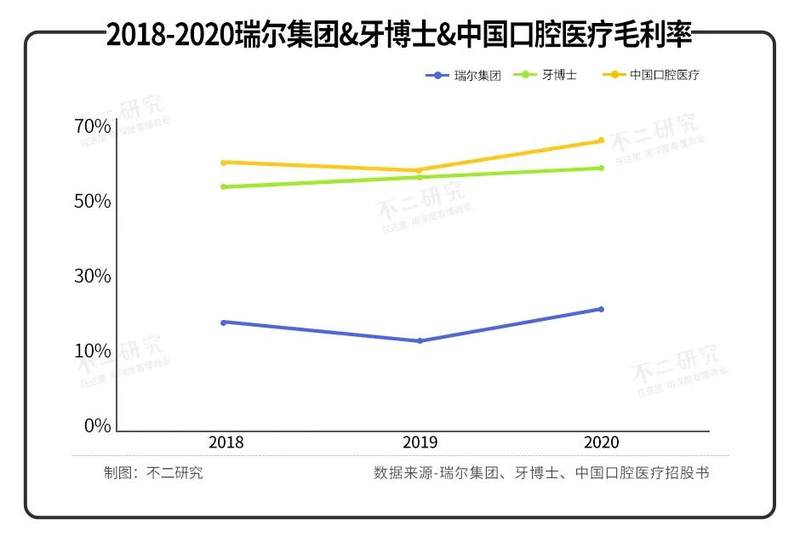

不同的业务侧重一定程度上影响了瑞尔集团、牙博士、中国口腔医疗的毛利率。据招股书显示,2019-2021财年瑞尔集团毛利率为15.2%、10.1%、24.1%;2018-2020年,牙博士毛利率为52.7%、53.8%、55.5%;同期,中国口腔医疗的毛利率为56.2%、54.4%、59.9%。

侧重正畸种植科的牙博士毛利率明显处于较高水平。但是「不二研究」发现,侧重普通牙科的中国口腔医毛利率也处于较高水平,说明业务侧重并不是牙科医院盈利能力的唯一因素,还有另一个重要因素,那便是规模和扩张模式。

规模:偏安一隅VS全国拓张

从规模上看,瑞尔集团、牙博士、中国口腔医疗正好可被分为全国级、地区级、市级,不同的规模和扩张模式给他们带来了不同的问题。

先看瑞尔集团,据招股书显示,瑞尔集团采用瑞尔齿科和瑞泰口腔双品牌策略,意图将版图布满全国一、二线城市,截至2021年3月31日,瑞尔集团设立了107家诊所,分布15个城市。

全国性扩张模式面临的第一个问题就是,新店难以快速渗透,平均收入过低。据瑞尔集团招股书显示,扩张阶段的平均单诊所年收入为894.4万,不足成熟阶段诊所的50%。

第二个关键问题是:对牙医高度依赖模式下,员工成本高居不下。据其招股书显示,2019-2021财年,瑞尔集团的销售成本分别为9.17亿元、9.88亿元、11.51亿元,营收占比分别达84.8%、89.9%、75.9%。其中,员工成本同期占销售成本为61.8%、62.3%及62.3%。

这两个关键问题叠加瑞尔医疗侧重普通牙科的业务模式,直接导致了瑞尔医疗的低毛利率。

再看牙博士,据招股书显示,牙博士主要布局在华东地区,截至2021年6月30日,牙博士在华东地区运营有31家口腔服务机构,其中苏州有19家。

以江浙为主的华东地区为扩张大本营的牙博士,面临的最大问题是竞争对手的倾轧,口腔龙头企业之一的通策医疗90%以上的收入亦来自江浙地区。面对竞争对手的压力,牙博士重资加码广告投放,2018年以来销售费用率均超过25%,已处于行业内最高水平之列。

最后看中国口腔医疗,据招股书显示,中国口腔医疗扎根于温州市,仅在温州市有4家牙科医院。

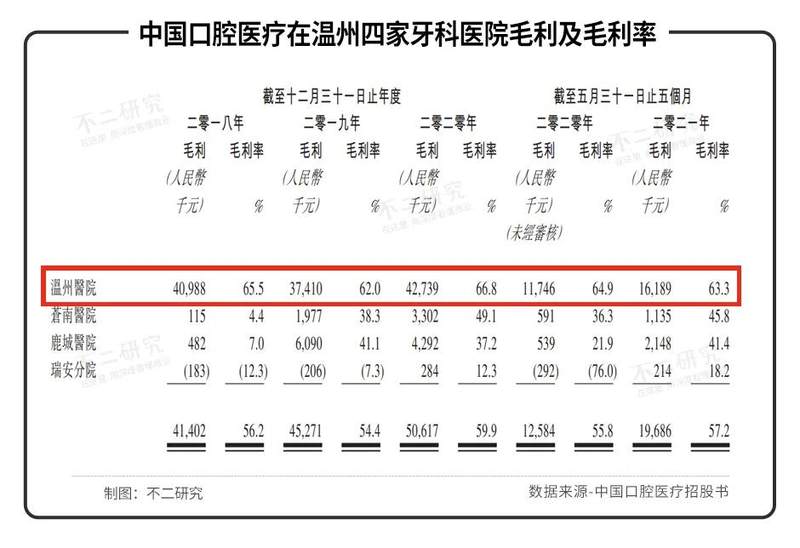

中国口腔医疗的问题在于,除温州医院外的其他三家都是在2016年以后出于“业务扩展需要”而新创办的,目前均未收回投资,整体营收状况也并未达到理想水平。

「不二研究」认为,中国口腔医疗的运营能力明显不足,若其向外扩张,或难以实现盈利。

在「不二研究」看来,瑞尔集团、牙博士、中国口腔医疗不同的规模和扩张模式为其带来了不同的问题。开拓之路上,各有各的难关,三家企业想要在牙科赛道上愈发激烈的竞争中胜出,成功上市只是开始。

谁能拔得上市头筹?

据华经咨询统计,近年来我国民营口腔医院发展态势比较迅猛,到2020年中国民营口腔医院数量已经上升至780家,同比上升7.88%。

民营口腔医院间的竞争已进入白热化,资本的角逐也不断加速。

瑞尔集团急于上市,但港交所的上市申请材料已经失效,首次冲刺港交所上市宣告“折戟”。与投资人约定的2021年12月31日前上市的对赌协议已失败,未来或将面临优先股的赎回风险。

中国口腔医疗已经四次提交招股书,目前仍未顺利通过聆讯;牙博士是首次提交招股书,目前还未有结果。

尽管上市阻碍重重,瑞尔集团、牙博士、中国口腔医疗是不会放弃的,上市成功意味着新资金的到来,更多的资金才能帮助他们继续扩张,在竞争激烈的民营口腔医院赛道上笑到最后。

本文部分参考资料:

1.《牙博士冲击IPO:口腔生意真不错》,金融内参

2.《走不出温州的“中国口腔医疗集团”》,健识局

3.《瑞尔集团在港招股书失效:首次冲刺上市折戟,延后对赌又“违约”》,贝多财经

4.《瑞尔集团冲刺港股IPO:对赌协议“大限将至” 优先股因素致公司账面“资不抵债”》,中国网财经