文|北京海证

3月17日24时,新一轮成品油价格再涨,95号汽油迈入“9元时代”。有人不禁会想,随着油价越来越贵,新能源行业再将迎来风口?

但北京海证注意到,作为新能源汽车行业最主要的原材料之一,磷酸锂价格上涨迅猛,丝毫不亚于油价上涨速度。

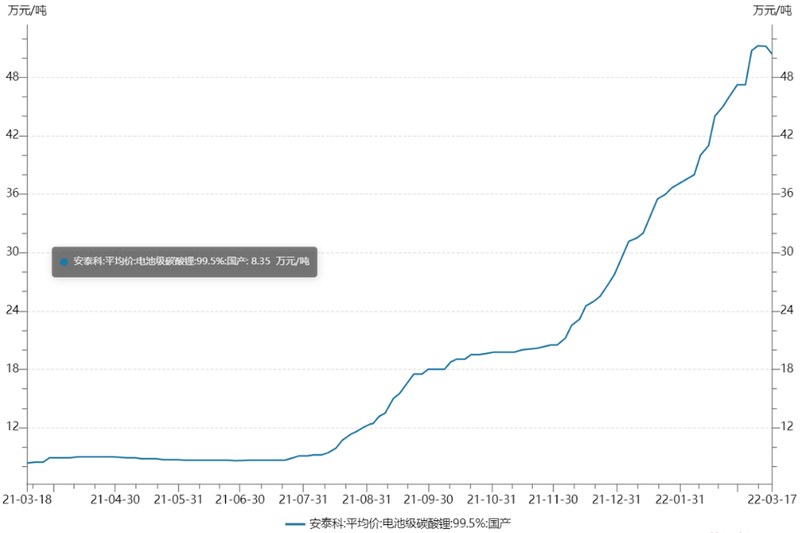

据Wind显示,刚刚进入3月,电池级碳酸锂价格就突破50万元/吨,值得注意的是,一年前的价格还不足9万元/吨,这意味着价格在一年内上涨逾5倍。

资料来源:Wind

北京海证认为,碳酸锂价格暴涨的核心是供需失衡。

正如中联金钴锂分析师盛一唐表示的

如此:“最主要的还是当下市场扩产周期供需错配,以及中长期的原料供应紧张问题。锂盐冶炼厂、正极材料厂商与电池厂均有产能扩张计划,新增产线持续落地,扩产周期在半年到两年不等,但原料供应增速远不及需求扩张增速。”

虽然目前还不能明确未来锂价走势如何,但清楚的是,目前中下游正在承受高额的成本压力。对此,真锂研究首席分析师墨柯指出,“在碳酸锂现在的价格水平下,正极材料企业生产是要赔钱的。”

北京海证认为,事实上,碳酸锂价格的上涨正是由下游逐步传导,新能源车市场扩张导致动力电池行业的竞赛不断升级,进而带动正极材料厂商的扩张、锂盐厂商的扩产。

如今,被誉为锂电最大“黑马”的中创新航科技股份有限公司(以下简称“中创新航”)冲击港股IPO,虽身为动力电池行业老三,刚刚扭亏为盈,但毛利率仅为行业龙头“宁王”的四分之一,加之被证监会质疑新增股东涉嫌利益输送,这次上市成色如何?

01 “开拓者”转变为“追赶者”

3月11日,中创新航向港交所递交IPO招股书,拟在香港主板上市,华泰国际为独家保荐人。

资料来源:中创新航招股说明书

北京海证注意到,这位新能源行业“老玩家”,作为二线动力电池企业,如今异军突起吸引无数眼球,成为业界“黑马”。

据市场消息称,中创新航此次IPO预计募集资金高达15亿美元(折合人民币近95亿元),有望成为2022年港股市场上最大规模IPO之一。

据招股说明书显示,中创新航拟将此次IPO募集资金用于:(1)新建和扩建多个动力电池和储能系统的产业基地项目;(2)先进技术研发,以保持技术领先优势;(3)营运资金及一般企业用途。

中创新航的前身中航锂电成立于2007年,比宁德时代(成立于2011年12月)还早了4年,毫无疑问是行业“老玩家”。中创新航成立之初主要从事磷酸铁锂电池生产,重点发展商用储能市场,用户集中在大客车等商用车领域。

北京海证注意到,早期的中创新航在储能市场凭借先发优势,稳压宁德时代一头,但随着政策倾斜等因素,中创新航发展受阻,并陷入由盈转亏。

2014年至2016年,中创新航营收一度碾压宁德时代,无疑是当时锂电池行业的龙头企业。但好景不长,2017年以来随着新能源车补贴倾斜,增加了动力电池能量密度的参考系数,推动三元锂电池逐渐替代磷酸铁锂电池而成为产业发展新的重要支撑,中创新航主营产品磷酸铁锂电池开始滞销,业绩每况愈下,出现一系列诸如重要客户流失、巨额亏损以及成本控制乏力等不利现象。

据原控股股东四川成飞集成科技股份有限公司(以下简称“成飞集成”,股票代码:002190.SZ)历年财报显示,2017年至2018年中创新航亏损额分别为3.3亿元和7亿元。并据招股说明书显示,2019年中创新航仍维持亏损状态,亏损额为1.85亿元。

而反观同期宁德时代,分别实现利润总额48.48亿元、42.05亿元和57.61亿元,足以证明宁德时代已实现“弯道超车”。

但北京海证关注到,中创新航并未选择“躺平”,而是谋求转型,积极自救。

中创新航为了扭转颓势,缩小与宁德时代的差距,于2018年起积极谋求转型,并于同年7月聘任刘静瑜出任公司董事长。而正是刘静瑜的加入,使得中创新航短期内实现扭亏为盈。

北京海证通过查阅公开资料后了解到,刘静瑜是中航系统内公认的财务高手。刘静瑜会计出身,拥有高级会计师、中国注册会计师、注册评估师、注册税务师等多种职业资格证书,在商业管理方面有着逾18年的经验。此外,在加入中创新航之前,刘静瑜就曾在短短10个月内通过采用“大刀阔斧”的改革顺利帮助中航工业旗下天马微电子股份有限公司(000050.SZ))实现扭亏为盈。

到任后,刘静瑜如法炮制,先是启动了重大资产重组,将中创新航控股股东由成飞集成变更为常州金沙科技投资有限公司,随后又将中创新航市场战略由聚焦商用车转为乘用车市场,重点发力三元锂电池。

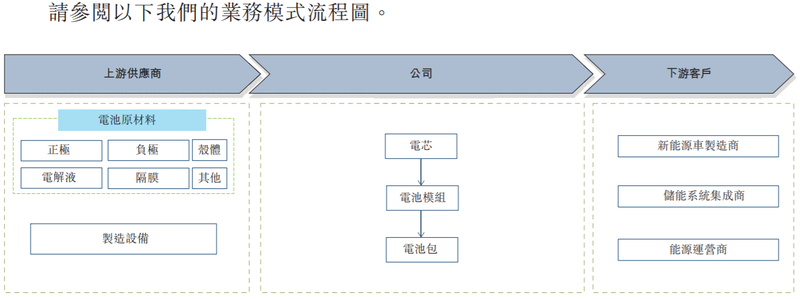

资料来源:中创新航招股说明书

当然,无论从财报数据来看,还是从收入结构来看,刘静瑜所执行的改革效果无疑是立竿见影的。

从盈利能力来看,中创新航实现的营业收入由2019年的17.34亿元以复合年增长率98.3%的增速增长至2021年的68.17亿元,并实现扭亏为盈,由2019年的亏损1.85亿元转为盈利0.63亿元。

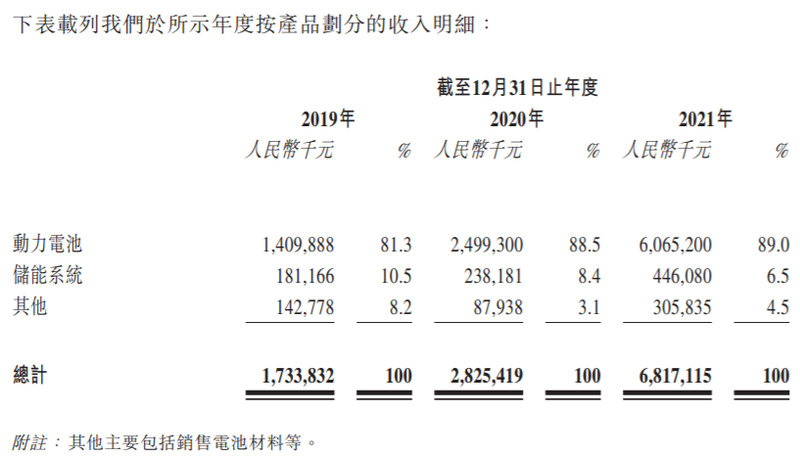

再从收入结构来看,中创新航营收主要贡献者已由储能系统转变为深受政策扶持的动力电池:2019年至2021年,中创新航动力电池营收逐年大幅增长,分别为14.10亿元、24.99亿元和60.65亿元,对收入的贡献率也由81.3%增长至89.0%,而反观储能系统,虽然营收逐年上涨,分别为1.81亿元、2.38亿元和4.46亿元,但对营收贡献率却呈逐年下降趋势,分别为10.5%、8.4%和6.5%。

资料来源:中创新航招股说明书

对此,北京海证认为,虽然在储能系统领域中创新航作为开拓者和先行者,享受先发优势,但在动力电池领域,无疑是后来者和追赶者。而中创新航的迎战武器是“低毛利率”。

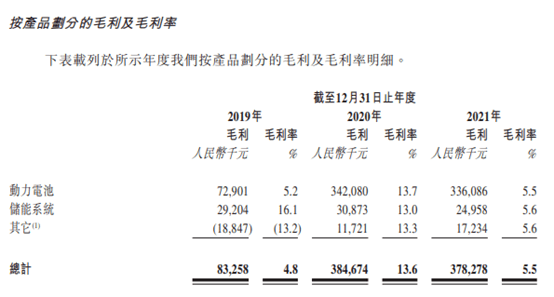

据招股说明书显示,2019年至2021年中创新航的综合毛利率分别为4.8%、13.6%和5.5%,其中主要收入来源的动力电池毛利率分别为5.2%、13.7%和5.5%。对于动力电池毛利率由2020年的13.7%下降至2021年的5.5%,中创新航解释称,“主要是由于正极材料和电解液等价格大幅上涨所致”。

资料来源:中创新航招股说明书

对比来看,2021年上半年宁德时代动力电池系统的毛利率为23%,同期国轩高科动力锂电池的毛利率为19.27%。尽管宁德时代和国轩高科毛利率同比均有所下降,分别下滑3.5个百分点和6.09个百分点,但仍远高于中创新航的动力电池毛利率。

02 动力电池行业将延电池标准化趋势快速发展

北京海证关注到,近年来随着政府出台一系列支持政策以及消费者对个人健康及城市环境状况的关注日益增加,全球新能源车市场显著增长,同时中国新能源车市场将继续保持高速增长。

据弗若斯特沙利文报告显示,新能源乘用车的全球销量由2017年的1,162.1千辆增长至2021年的6,201.2千辆,复合年增长率为29.8%,并预计2026年全球新能源乘用车渗透率将达到30.1%。其中,中国作为目前全球最大的新能源车市场,2021年销量达到3,334.0千辆,并将继续占全球新能源乘用车销量的近一半。

所谓动力电池,是指为新能源车提供动力来源的可充电蓄电池系统。作为新能源车最关键的部件之一,动力电池直接影响新能源车的续航里程、安全性、使用寿命、充电时间和温度适应性等性能。

受益于全球新能源车市场的增长,动力电池市场获得稳步增长,装机量由2017年的64.3GWh增长至2021年的293.7GWh,复合年增长率为46.2%,未来随着全球新能源车市场的持续增长,全球动力电池装机量预计将在2021年至2026年间以36.4%的复合年增长率增长,并于2026年达到1,386.7GWh。其中,按照装机量计,中国是最大的动力电池市场,在2017年至2021年间以43.5%的复合年增长率增长,并于2021年达到154.5GWh,未来随着新能源车渗透率快速增长、产业链的健康发展以及疫情的有效控制,预计将以复合年增长率37.6%的增速于2026年达到762.0GWh。

根据正极材料的不同,动力电池可分为钛酸锂电池、锰酸锂电池、磷酸铁锂电池和三元锂电池,其中后两者市场份额合计占比超99%,无疑占据动力电池市场主导地位。

其中,磷酸铁锂电池凭借相对较低的成本有望实现更快增长,市场份额将有所扩大,预计装机量将以复合年增长率41.7%的增速于2026年达到456.0GWh;受益于政府补贴,2018年至2020年间三元电池以高能量密度的突出优势占据了大部分市场份额,装机量预计以复合年增长率32.7%的增速于2026年达到305.8GWh。

北京海证认为,在“2030年达到碳达峰、2060年实现碳中和”的战略背景下,中国动力电池市场一片“蓝海”,未来将沿着电池标准化、电池结构创新、原材料创新以及全生命周期高效利用的趋势继续高速发展。

那么另一个问题来了,身处“蓝海”的中创新航市场份额又有多少呢?

据招股说明书显示,按2021年装机量计,全球前7大电池制造商占据87.1%的市场份额,其中中创新航位居第七;中国前三大动力电池制造商占据74.2%市场份额,其中中创新航以装机量9.1GWh、市场份额5.9%位居第三。由此可见,中国动力电池行业集中度高。

北京海证注意到,就2021年装机量而言,中创新航作为中国前十大动力电池企业中于2019年至2021年间唯一一家每年同比增长率均超100%的企业,可谓魅力四射,备受资本青睐,吸金能力凸显。

据企查查显示,中创新航(中航锂电)自2019年以来完成3轮融资,其中仅2021年9月战略融资规模就高达120亿元,投资机构阵容豪华,包括航空工业、武汉国有资本、常州政府、厦门政府、国家制造业转型基金及成都国有资本等明星机构和政府部门。

03 上市之路仍存在变数

对于此次中创新航冲击IPO,最“慌”的莫过于宁德时代。

北京海证认为,事实上,从发力三元锂电池开始,中创新航与“宁王”的较量就已经开始了,而最大的突破口就是源于宁德时代的产量受限。

据媒体报道,因电池供应不足,导致广汽传祺首款电动车GE3交付受到影响,因此开始寻找第二大供应商,使得中创新航顺利进入广汽乘用车市场,2019年成为继宁德时代之后第二大供应商,当时两者的电池装机量分别为1136.56GWh和595.34GWh;但截至2020年6月,中创新航已超越宁德时代,正式成为广汽新能源的第一供应商。

另外,据此前市场报道,小鹏汽车创始人何小鹏打算引入新的主力电池供应商,这会削减宁德时代的供货份额。虽后续据财联社报道称,针对“将宁德时代逐步替换为中航锂电”的传闻,1月30日小鹏汽车官方独家回应表示,“近日外面传播的我们要转移供应商或由某供应商来做我们核心电池供应商的消息,均与事实有巨大出入。小鹏汽车会一如既往地选择例如宁德时代这样的实力供应商来成为我们的核心合作伙伴。”

但北京海证关注到,小鹏P7已搭载中创新航的动力电池。

据招股说明书显示,2021年7月,宁德时代向法院起诉中创新航专利侵权,涉案专利涉及发明与实用新型专利,并且涉嫌侵权的电池已搭载在数万辆车上。对此,宁德时代要求中创新航停止制造和销售上述侵权产品,并向其索赔1.88亿元。

对此,中创新航称,“其缺乏依据,不会对公司产生重大不利影响”,同时已向国家知识产权局申请上述五项专利权无效,正由后者进行审阅。

北京海证注意到,距递交IPO材料刚一周的3月18日,中创新航港股上市获证监会反馈意见,要求中创新航就持股平台设立必要性、新增股东入股情况等4项问题补充说明。其中重点要求:说明并充分披露12个月内新增股东入股的具体情况,该等股东及其实际控制人与其他股东、担任本次发行的中介机构及其负责人或高级管理人员是否存在亲属关系或其他利益输送安排,是否存在法律法规规定禁止持股主体直接或间接持有你公司股权的情形,以及公司及下属公司是否对股东入股提供了财务资助等。

与宁德时代的专利侵权官司以及被证监会质疑新增股东涉嫌利益输送,无疑使中创新航此次赴港上市增添了不少变数。“黑马”能否撼动“宁王”尚需市场给出答案,我们拭目以待。