文|海豚投研

Google 母公司 Alphabet 于北京时间 4 月 27 日美股盘后公布 2022 年一季度业绩。

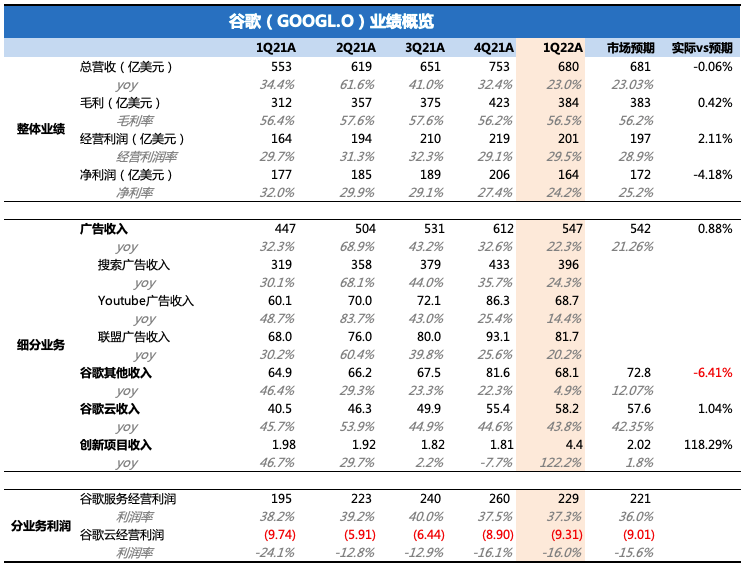

1、先看整体:

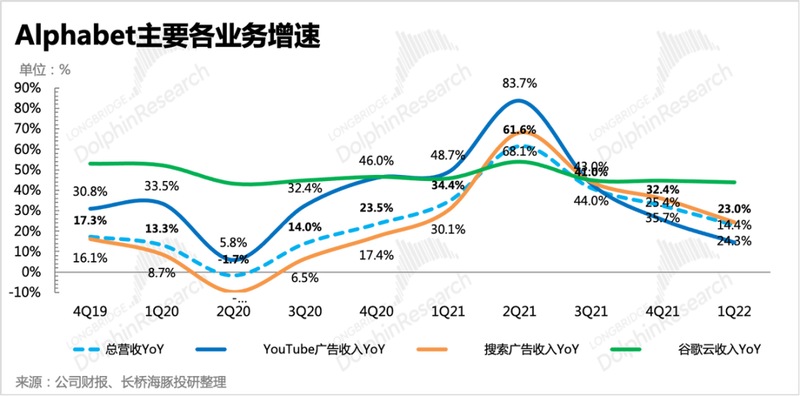

(1)实现总营收 680亿美元,同比增速 23%,基本符合近一个月调低后的市场预期

。虽然增速放缓,但年初以来逆风不断,这样的成绩还算合格。

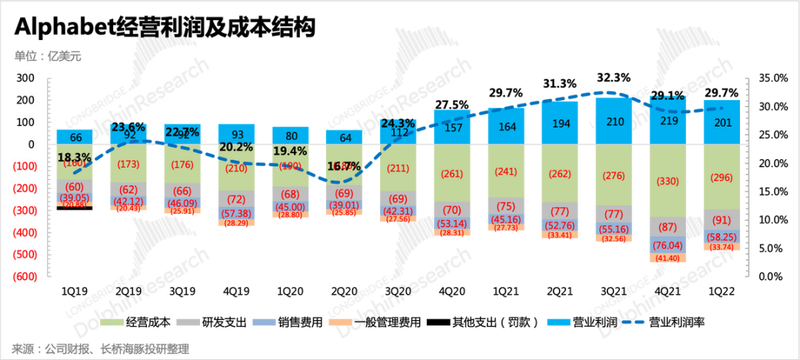

(2)实现经营利润 201亿,同比增长22%。环比上季度,成本费用支出保持稳定,利润率变动不大。

最终实现净利润 164 亿美元,因其他收益中股权投资收益大幅下滑,净利率同比环比均呈现走低。

(3)管理层宣布4月20日通过了一项不超过700亿美元的股票回购(含A类和C类)。

虽然谷歌这次成绩整体来看基本达标,但以往一贯超预期,这次却没有带来什么惊喜,并且市场基于一季度的突发事件及各种利空,俄乌摩擦、高通胀等,在最近一个月已经对此前的预期有所下调。因此这么一看,这份合格的成绩单也显得有一些“水分”。

除此之外,因俄乌摩擦而暂停俄罗斯业务(3.10宣布)的负面影响,也将在二季度的业绩中更加全面的体现。

业绩快报中没有详细讨论俄乌摩擦对业务经营的影响大小。

2、再来聚焦具体业务:

(1)本季度收入表现未如往常一般超预期,主要源于YouTube广告增速滑坡明显,当然这其中有一部分有高基数的原因导致,但更多的还是疫情全球解封之后,线上流媒体用户参与度的整体下降有关,除此之外,竞争加剧也是关键因素,这从奈飞的财报中(回溯财报点评)也能有明显感受。

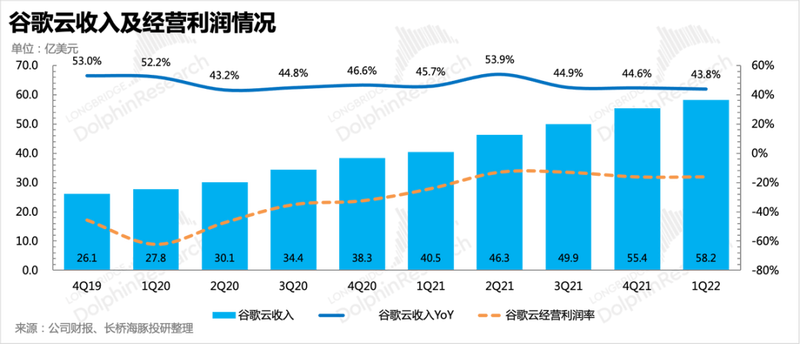

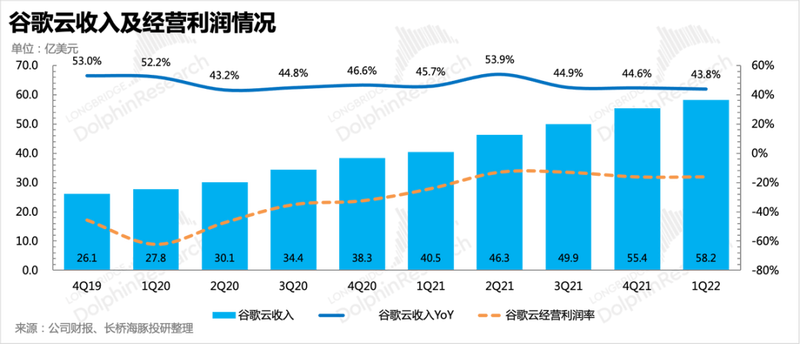

(2)相比之下,本季度云业务表现更优,不过盈利情况仍然没有改善。随着谷歌相继拿下越来越多规模较大的长期合同,不断提升市场渗透率,第二增长曲线对估值的支撑力也会慢慢得以体现。当然,谷歌也仍然需要通过利润改善,来证明自己的云业务抢单能力,与亚马逊、微软相比,不是靠“便宜”,而是靠“实力”。

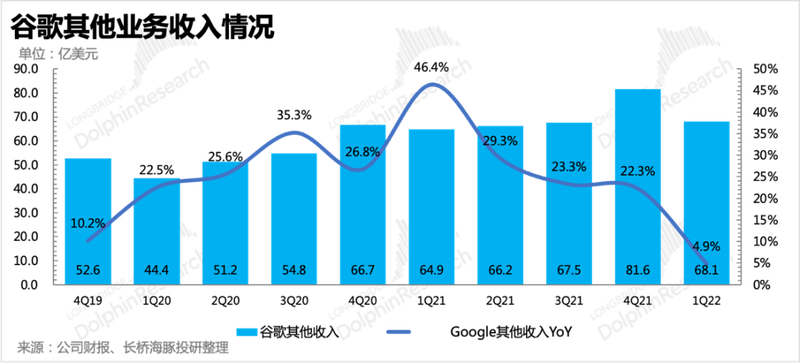

(3)其他业务本季度增速显著下滑,出现明显断层。探究原因,我们认为重点还是在于Google Play。自今年以来,新的分成政策正式开始实施,订阅类付费收入分成比例从30%降至15%,电子书、音乐流媒体可进一步享受10%左右的分成优惠政策。通过海豚君测算,这其中可能涉及一年15-20亿美元的直接收入流失。

除此之外,3月起,Google Play、Google Pay暂停俄罗斯业务,预计也会对上半年带来更多压力。

长桥海豚君观点

去年一年持续猛刷惊喜的谷歌,在行业逆风和地缘环境摩擦的影响下,一贯的超预期也变得吃力起来,当然市场预期本身也需要降温,尤其是今年上半年。不仅面临高基数的影响,疫情红利殆尽、高通胀对消费的压制以及战争的扰动,都会给上半年的业绩带来很大的压力。

但可以期待的驱动增长因素也有:

1)虽然去年大放异彩的零售类广告,今年大概率要偃旗息鼓,但旅游、汽车广告在谷歌的搜索广告上也体现了强劲的修复和增长趋势,能够缓冲一些零售广告的影响。

2)谷歌云战略地位拔高,长期高研发投入的成果开始收获,高增长具备一定的持续性。

因此在大环境逆风下,海豚君认为谷歌虽然在今年尤其是上半年会看到短期压力,但整体会比单纯的数字广告公司拥有更高的抗风险能力。而中长期上,随着第二曲线的不断成长夯实,以及潜在的利润释放空间,也使得谷歌的长期价值有着更牢固的支撑。

本季财报详细解读

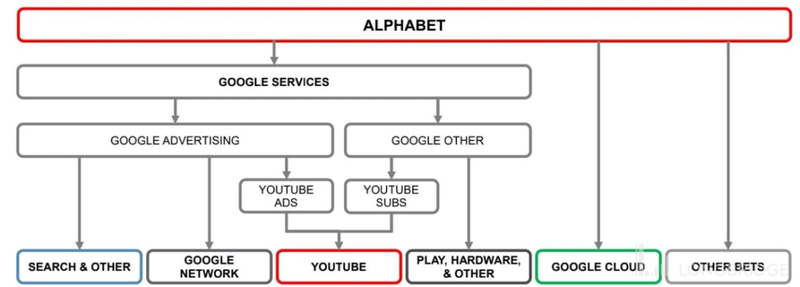

谷歌母公司 Alphabet 业务繁多,财报结构也多次变化,不熟悉 Alphabet 的小伙伴可以先看下它的业务架构。

简单来看:

a.广告业务作为营收大头,也贡献着公司的主要利润。搜索广告存在中长期被信息流广告侵蚀的危机,但处于高成长的流媒体YouTube完美补位。

b.云业务是公司的第二增长曲线,虽然还未盈利,但近期签单势头强劲。在广告将不断受弱消费拖累下,云业务的发展对支撑公司业绩和估值想象空间也越来越重要。

一、逆风因素太多,整体表现平平

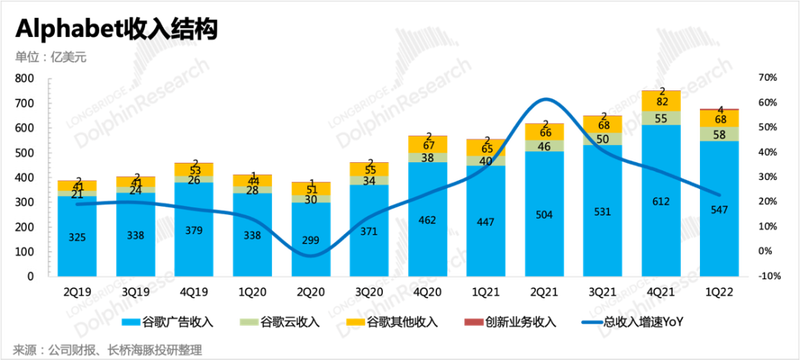

首先纵观 Alphabet 的整体业绩。一季度公司实现总营收 680 亿,同比增长 23%,基本符合市场预期。

从各项业务增速来看:

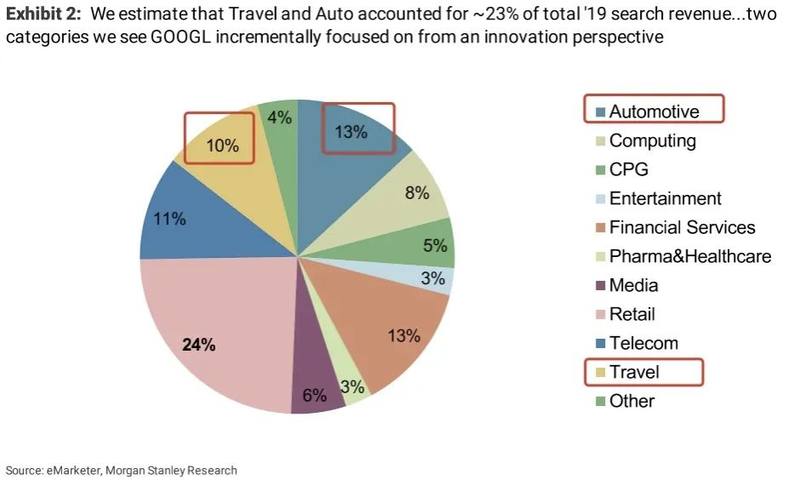

1)搜索广告虽然增速下滑,但表现仍然强劲。除了继续受益iOS隐私新政策,广告业务还受到旅游、汽车等行业的强劲修复带动,两种广告在谷歌搜索广告中占比接近23%。

但YouTube的拉垮部分稀释了搜索广告逆风期的强劲,流媒体疫情红利消逝以及竞争恶化在奈飞财报中也有体现。

2)谷歌云业务继上季度大幅放缓后,下滑趋势在一季度“超预期”的撑住了。去年底,谷歌的剩余合同额(大部分为云业务合同)同比增长高达71%,基本保障了云业务不会太拉垮。

盈利端整体表现也是无惊无喜,市场预期经营利润197亿,实际实现了201亿,同比增长22%,利润率与上季度保持稳定。目前云业务经营利润率还在亏损16%的水平上,因此未来更多的利润释放,潜力空间还在于云业务。

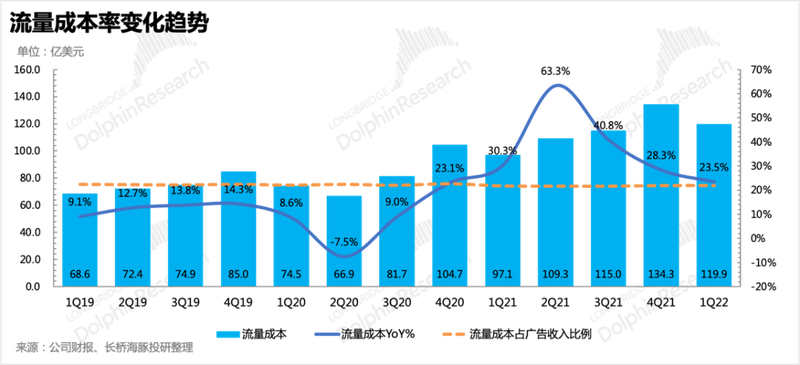

其中核心成本上,流量成本率整体可控。

二、广告:搜索韧性够足,YouTube压力凸显

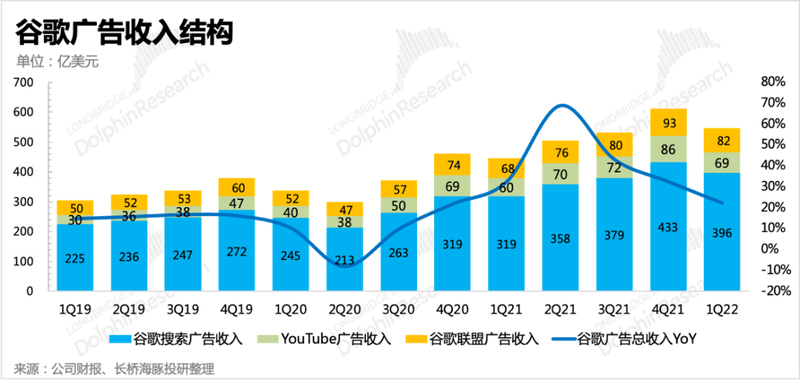

一季度谷歌共实现广告收入 547 亿美元,同比增长 22%。受高基数和大环境等影响,增速放缓是市场共识,实际表现也与预期大差不差。

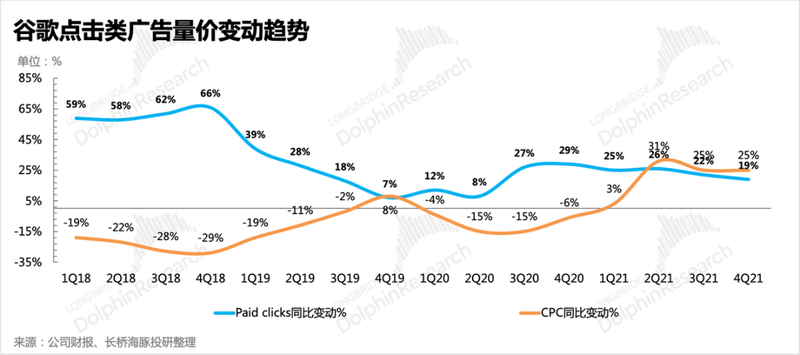

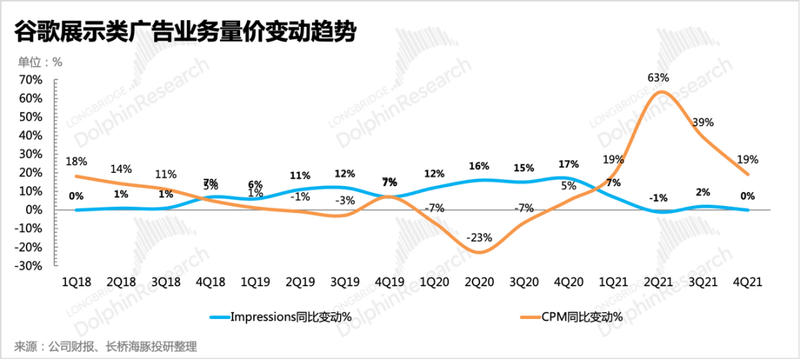

由于业绩快报中不披露广告单价与投放量指标(后续完整报告会披露),但如果从上季度的趋势,以及参考 Cowen 的专家调研(仅代表专家所在广告代理机构的投放情况):

a.搜索广告:预计 CPC 增长 11%,相比上季度 18% 进一步放缓;点击量增长 10%,增速稳定。

b. YouTube&联盟广告:预计 CPM 增长 4%(vs 上季度 8%),投放量增长 23%(vs 上季度 27%)。

海豚君认为,在消费转弱的经济周期里,未来谷歌广告的增长将逐步受到更多的 “量” 的驱动。

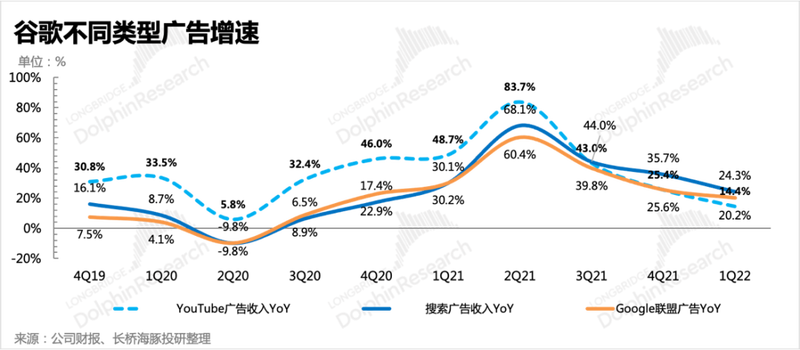

从不同类型广告来看:

(1)搜索广告继续表现出强大的增长韧性。除了我们谈了两个季度的iOS隐私政策红利(广告主预算转移),这个季度最主要体现的还是全球疫情解封放开的情况下,旅游业的高消费需求。一季度搜索广告同比增长 24%,虽然增速环比下滑,但韧性仍然凸显。

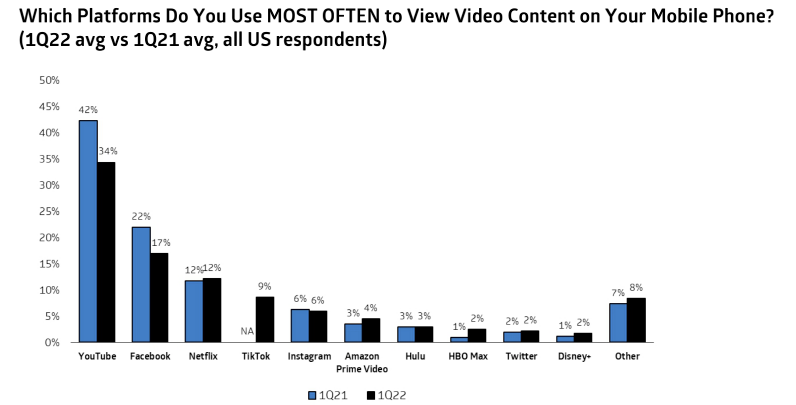

(2)YouTube 则继续体现行业逆风以及竞争加剧的负面影响。从上周奈飞的财报,海豚君最直观的感受就是,在疫情带来的边际红利不断减少时,更多巨头加入并参与流媒体市场的瓜分,带来行业格局的恶化,现有头部不可避免的会受此影响拖累短期业绩。

在Cowen的市场调研中,虽然YouTube是用户最常使用的视频内容平台,但TikTok的超速崛起,也在削弱YouTube的用户时长和活跃度。

三、谷歌云:惯性高增长,关注持续性

谷歌云业务主要由Google Workspace和GCP构成,前者为数字办公工具,比如Gmail、m、Meet等,后者才是我们通常认知下的云平台。因此近年来,云业务高速发展,主要源于GCP的高增长。不过由于谷歌不断推出新产品完善数字办公场景需求,Workspace也在稳定增长中。

一季度云业务表现不俗,收入58.2 亿,同比增长 43.8%,增速基本保持稳定,也略超市场预期。虽然盈利性还是没有改善,不过对于更换成本较高的云业务来说,短期抢占市场更为重要。

但与此同时,谷歌云也需要不断证明自己在追赶AWS、Azure时,不仅仅是靠更优惠的报价,还靠自身的实力和比较优势。因此我们可继续关注云业务增长持续情况,这对于当下广告不断进入逆风期的谷歌来说,云业务的补位尤为重要。

3月谷歌宣布计划以54亿美元的价格收购网络安全企业Mandiant,这是谷歌历史规模第二大的收购案,Mandiant如果能够收购成功,将能够对谷歌云在网安领域的拓展更加顺畅,尤其是Mandiant与美国联邦政府关系不浅(此前Mandiant揭露俄罗斯政府对美联邦政府的网络攻击行为),也可以帮助谷歌争取到更多的政府合同。

不过,作为反垄断的主要针对对象之一,目前美国司法部暂未审批该项收购,4月20日向谷歌和Mandiant提出要进一步提交补充信息的要求。

四、其他服务:Google Play新政策影响开始显现

一季度以Google Play、Youtube订阅、智能硬件为主的其他谷歌服务,实现收入68亿元,同比增速大幅放缓至个位数水平5%,而过去两年单季增长都在20%-30%区间。

海豚君认为,除了暂停俄罗斯业务的影响之外,今年以来正式实行的Google Play分成新政策也是主要因素。

1、去年10月,谷歌宣布于2022年开始,将对订阅类付费分成,由30%削减至15%,电子书、音乐流媒体的分成比率甚至可享受10%的优惠水平。

我们来简单算一算影响有多大:

(1)按照Senser Tower数据,2021年全球用户在Google Play上的支出为479亿元。其中游戏类支出为373亿元,因此非游戏类支出为106亿元。

(2)假设非游戏类支出均为订阅类付费。按照新政策,分成比例可降至15%或更低。

(3)因此前后分成收入差约为16亿元,考虑到本身的增长,即2022年潜在的收入损失在16-20亿元区间。

2、另外,虽然去年谷歌也宣布了Google Play不得使用第三方支付系统的规定。

但也遭到了很多开发商的抵制,为了符合当地法律,谷歌对韩国、印度等地区做了一些妥协,比如允许韩国地区的开发商使用第三方支付系统,但需要提交11%的服务费费率,不过相比之前的30%、15%,谷歌的让步显而易见。

而3月,谷歌也默认Spotify对用户开放自有支付系统,这也不再是局限在部分国家地区的“妥协”了,当然Spotify也需要给谷歌交一笔“服务费”,但海豚君认为,有了韩国、印度的先例,以及本身流媒体音乐的分成率就只有10%,Spotify的这笔服务费估计只有个位数的费率水平。

渠道打架,内容溢价就会愈发显现。海豚君认为,Spotify的案例在一定领域具有普适性,因此对于Google Play来说,潜在的收入流失也会在慢慢加大。

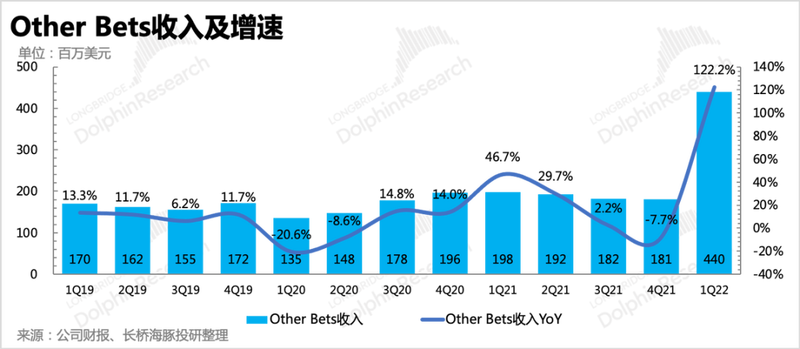

五、创新业务:增长短期波动大,无需过分关注

作为占比最小的创新业务,一直被谷歌视为对未来前端技术的投资,并没有什么业绩要求。在过往表现上,增长情况也属于无规律的波段变化。短中期内,投资者无需过多关注。这里海豚君仅做数据展示,若未来出现较大变化,再进行详细分析。