文|长桥海豚投研

歌尔股份(002241.SZ)于北京时间2022年4月26日晚间的长桥 A 股盘后发布了 2022 年第一季度财报(截止2022年3月),要点如下:

1、整体业绩:业绩达标,全靠收入超预期。歌尔股份本季度实现营收201亿,超市场预期(179亿)。收入增长的超预期表现,主要来源于一季度增速高达125%的智能硬件业务。和超预期的收入相比,歌尔股份本季度13.7%的毛利率继续拉垮,低于市场预期(14.2%)。最终凭借收入端的良好表现,公司在一季度达标实现归母净利9亿元,基本符合市场预期(8.9亿)。

2、经营指标:运营稳健,费用率呈现向下趋势。歌尔股份本季度应收帐款和存货指标都维持在合理水位,运营端继续保持稳健。公司在收入增长的规模效应推动下,四项费用率继续呈现出平稳向下的态势。而在本季度经营层面上,费用率下降基本抵消了毛利率下滑的影响。

3、净资产回报率:下滑的净利率,拉下ROE%。本季度歌尔股份的净资产回报率继续下滑至3.2%。纵观歌尔历史上的净资产回报率变化情况,曾经一度达到6%、7%的高位。过去回报率的提升,曾给市场以制造业转型、提升投资回报率的想象空间。而通过各因子拆解,发现影响公司ROE%变化的主因仍在盈利能力端。而随着Airpods等明星产品周期的结束,公司的净资产回报率也同样出现回落。

4、下季度业绩预期:歌尔股份对2022年上半年业绩指引,实现归母净利润20.44-24.23亿元。结合2022年一季度业绩情况,公司在二季度有望实现归母净利11.76-15.22亿元(大幅超市场预期的10亿元),同比增长53%-98%。但由于公司在去年上半年业绩上受Kopin权益公允价值变动收益影响较大,从扣非来更好地看具体经营面变化,公司二季度扣非归母净利有望实现同比27%-62%的高增长。

整体来看,歌尔本次财报表现“中规中矩”。虽然营收端取得了超市场的表现,然而在毛利率上却再次低于市场预期。通过在费用率上良好控制,最终公司在业绩上实现达标。诚然一季度手机市场和智能声学整机市场的表现都相对低迷,但包含VR虚拟现实、智能游戏主机的智能硬件业务继续表现出100%以上的高增长,为公司一季度的表现奠定基础。

而在不太出彩的一季报以外,最为亮眼的是公司的上半年业绩指引。分拆单独二季度看,二季度业绩有望实现11.76-15.22亿元,这大超市场的一致预期(10亿元)。从经营面的角度来看,公司二季度有望实现27%-62%的高增长,业绩端依然呈现出成长性。歌尔股份作为消费电子公司,由于下半年的旺季效应,业绩上往往呈现出前低后高的表现。海豚君依然预期歌尔全年有望实现50亿以上业绩。目前不到1000亿的市值,仅对应不足20倍的PE。

电子制造厂在疫情等影响下承压,市场已有所预期。然歌尔在国内和海外多地建厂,能相对有效地分散产业链生产的风险。虽然手机和智能声学市场表现低迷,而一季度智能硬件的翻倍表现,依然给公司带来继续高增的信心。

本次财报详细内容

一、整体业绩:业绩达标,全靠收入超预期

1.1 收入端情况

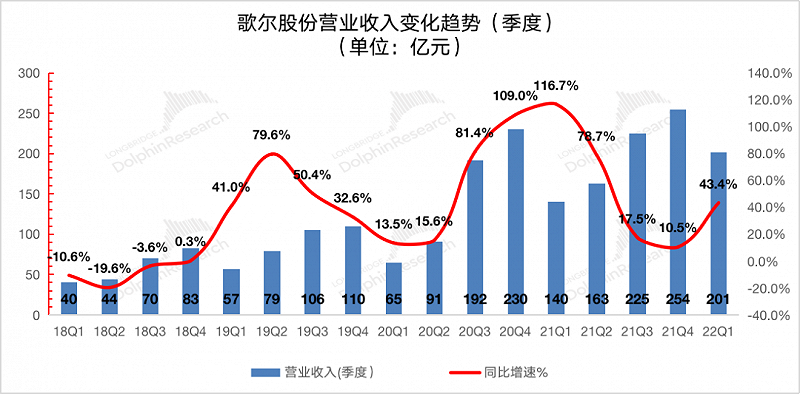

歌尔股份2022年第一季度总营收201亿元,同比增长43.4%,超市场预期(179亿)。

公司收入增速较前两季的低增长相比,本季度增速有明显的回升。在一季度手机市场整体呈现相对低迷的情况下,公司收入高增长主要来源于公司VR虚拟现实、智能游戏主机等产品销售收入增长。

从一季度各业务的增长情况看,智能硬件是公司增长的最主要来源。精密零组件31.53亿元,减少1.42%;智能声学整机64.69亿元,增长6.10%;智能硬件101.44亿元,增长125.05%。

在消费电子行业中,歌尔股份作为“村中的希望”,在手机市场趋于稳态和TWS渗透率遇瓶颈后,公司未来的持续增长主要关注于VR虚拟产品等能否迎来进一步爆发。

数据来源:公司财报,长桥海豚投研整理

1.2 毛利率情况

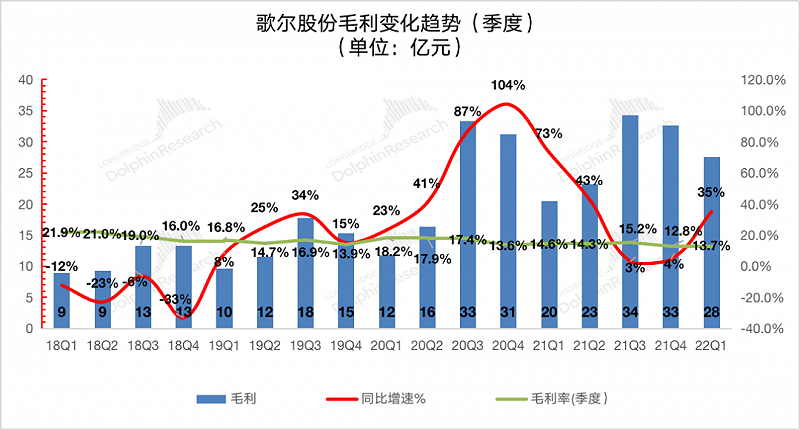

歌尔股份2022年第一季度实现毛利28亿元,同比增长35%。公司本季度毛利率仅为 13.7%,仍处于较低水位,同比下降 0.9pct,低于市场预期(14.2%)。

公司毛利率在季节性因素影响下,虽然一季度环比有所提升,但同比层面仍呈现明显下滑。其原因主要在于①结构性影响:毛利率较低的智能硬件占比提升,结构性拉低了公司毛利率水平;②原材料等成本影响:疫情及供应链影响公司原材料等成本提升,公司各业务毛利率在2021年下半年已经开始出现下降趋势。

数据来源:公司财报,长桥海豚投研整理

1.3 净利润情况

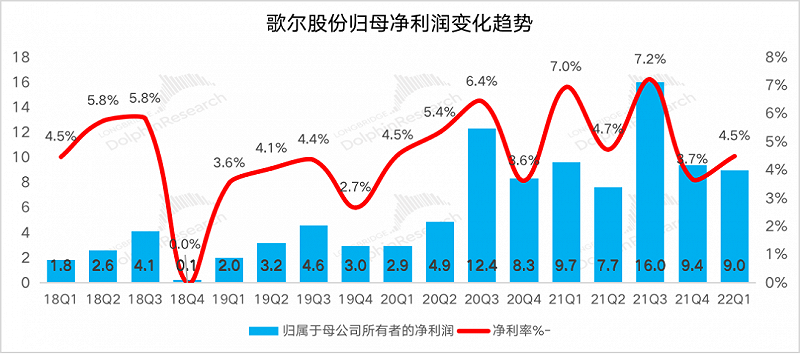

歌尔股份2022年第一季度归母净利润9亿元,同比下降6.7%,基本符合市场预期8.9亿元,位于公司此前预告区间内(8.69-9.66亿)。歌尔在毛利率不及预期的情况下,仍交出了一份达标的业绩,主要在于本季收入端超预期表现的助力。

歌尔去年同期业绩中含有高平电子的2-3亿的权益性投资公允价值,剔除之后,本季度扣非口径的业绩增长达到46%,接近收入增速。换句话说,从公司纯经营性的角度看,本季度毛利率下降的影响,被公司费用率的下降基本抵消。

数据来源:公司财报,长桥海豚投研整理

二、经营指标:运营稳健,费用率呈现向下趋势

2.1 应收帐款情况

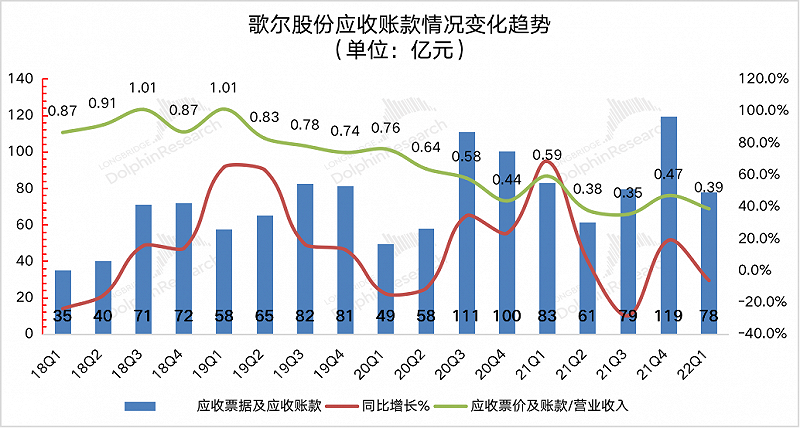

歌尔股份2022年第一季度应收帐款78亿元,同比下跌6.3%。从应收帐款/营业收入指标看,歌尔股份本季度有所回落至0.39,整体仍维持在较低水位。

数据来源:公司财报,长桥海豚投研整理

2.2 存货情况:

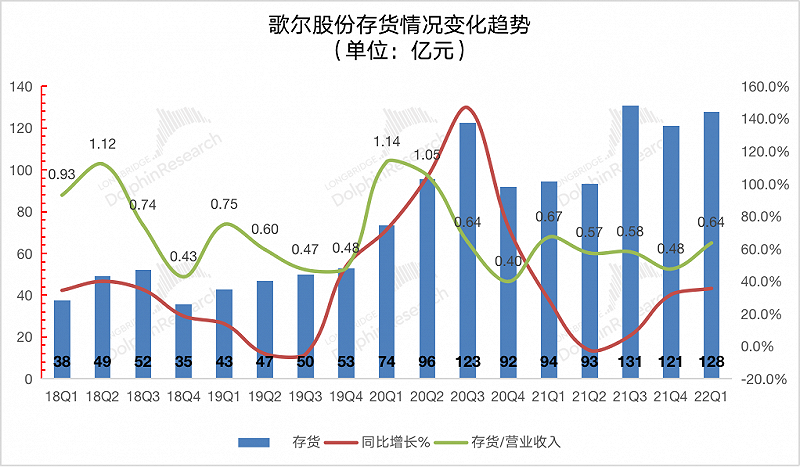

歌尔股份 2022 年第一季度存货128亿元,同比增长35.6%。从存货/营业收入指标看,歌尔股份本季度有所回升至0.64。歌尔股份存货占比在Q1会有季节性提升的情况,主要是由于Q1收入端相比于Q4旺季有所回落,从而在分母端影响存货占收入比值,从历史同期看,维持在合理水位。

数据来源:公司财报,长桥海豚投研整理

2.3 费用率情况:

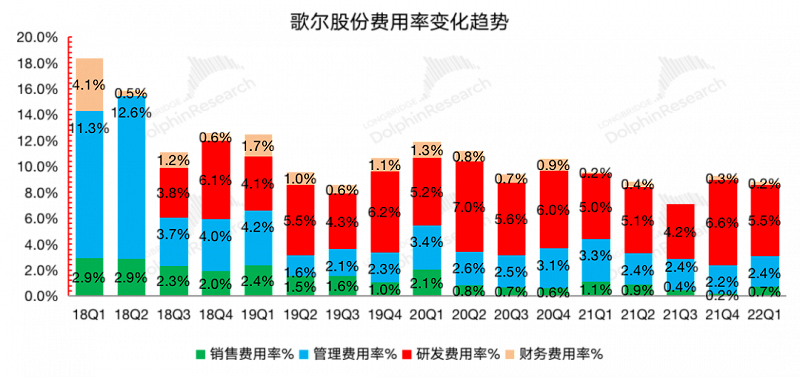

歌尔股份2022年第一季度四项费用合计17.78亿元,同比增长32.3%。四项费用率8.8%,同比下降0.8pct。四项费用率的下滑主要来自于公司业务扩大的规模效应和销售费用的下滑。

1)销售费用:本季度1.41亿元,同比减少7.2%,销售费用率0.7%。公司销售费用的减少主要由于公司良好的客户关系以及规模效应的推动,销售费用率已经连续4个季度下降至1%以下;

2)管理费用:本季度4.74亿元,同比增长1.9%,管理费用率2.4%。管理费用的增速远小于收入的增速,在收入的规模效应影响下管理费用率继续下降;

3)研发费用:本季度11.14亿元,同比增长58%,研发费用率5.5%。公司研发费用是四项费用中占比最大的部分,主要投向于 VR 虚拟现实、声学等研发领域。本季度研发费用的增长主要原因是,公司继续加大虚拟现实及声学、光学等领域的研发投入。研发费用增速再次高于收入增速,从中看出公司依然重视对科研方面的投入。

4)财务费用:本季度0.49亿元,同比增长122%,财务费用率0.2%。公司财务费用的变化主要由于利息支出和汇兑损失增加。

注:18Q3 前原管理费用项目包含研发费用

本季度歌尔股份在收入增长的规模效应下,公司本季的整体费用率水平继续呈现向下的态势,费用率的降低一定程度上增厚了公司的季度业绩。

数据来源:公司财报,长桥海豚投研整理

三、净资产回报率:下滑的净利率,拉下ROE%

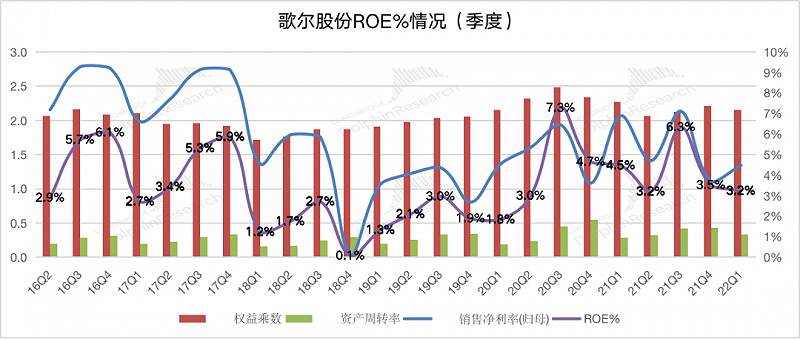

歌尔股份2022年第一季度净资产回报率再次回落,季度ROE%回落到3.2%。公司从2018年以来净资产回报率水平逐渐提升,然而近两季度的回落主要原因来自净利率的下滑。尤其是在智能声学整机业务中,此前刚切入Airpods时的高毛利率不再,盈利能力的下滑再次拉下了公司的ROE%水平。

ROE%=销售净利率*权益乘数*资产周转率

对ROE%的分析,从各因子的拆解入手:

1)销售净利率:2022年第一季度歌尔股份销售净利率达到4.5%,同比下降明显(-2.5pct);

2)权益乘数:2022年第一季度歌尔股份权益乘数为2.15,保持相对平稳(-0.15);

3)资产周转率:2022年第一季度歌尔股份资产周转率为0.34,同比略有回升(+0.04)

综合各因子情况,歌尔股份本季度ROE%的继续下滑最主要来自于销售净利率的大幅下降。歌尔股份ROE%与去年同比相比,从4.5%下降到了3.2%最主要的因素是同期内净利率出现的较大下滑。智能声学整机业务的毛利率大幅回落严重拖累了公司的盈利能力,此外智能硬件的增长也对公司净利率产生结构性影响。

虽然公司通过费用率方面的下降,一定程度上能弥补毛利率下滑的一部分影响,但毛利率才是公司业绩增长的主要驱动力。只有通过产品打磨和产业链地位提升,才能给公司带来稳定持久的高盈利能力。

数据来源:公司财报,长桥海豚投研整理