文|DataEye研究院

《羊了个羊》爆火,背后实则是大厂(雷霆)资本助推。

入股10%,历时3个月,首个项目就出现日入数百万级爆款,这笔投资可谓3个月一本万利。

今年以来,游戏公司们的钱都投了哪些公司?谁最可能投出自己的刷屏爆款?

今天,游戏财经汇将梳理一番大厂的最新资本布局,看看谁最可能投出自己的《羊了个羊》。

一、投资总览:投资数量大幅缩水7成,腾讯网易半数投向海外

1、行业投资总览:投资案例数和投资金额双双下滑

2022年,游戏厂商对外投资呈现断崖式下降,“扛把子选手”腾讯投资数量缩水近8成。

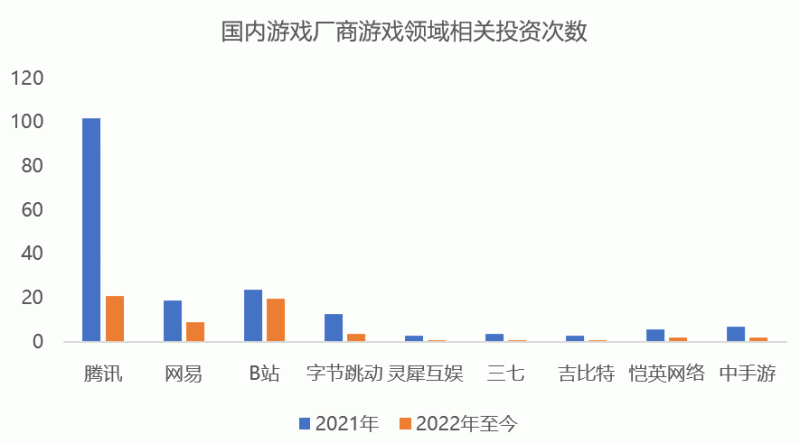

据游戏财经汇不完全统计,今年以来,腾讯、网易、B站、字节跳动、灵犀互娱、三七互娱、吉比特、恺英网络、中手游等游戏厂商在游戏相关领域仅出手60次,相较21年大幅缩水近7成。

来源:公开资料;游戏财经汇制图(不完全统计)

三七、吉比特出手频次不高,今年以来各投资了一家游戏厂商。

三七投资了凭借蚂蚁SLG成功走红的星合互娱,并将负责该产品中国内地的发行。这也体现了三七的投资风格——投验证过的赛道或者公司。

而吉比特在三个月前入股了《羊了个羊》背后公司简游科技。彼时,简游科技刚成立满一年。这体现了吉比特的投资风格——挖掘小成本、有潜力出圈的公司。

总的来说,腾讯、网易、B站、字节跳动投资相对活跃,四家大厂合计贡献9成投资,其余厂商今年以来投资频次较低,本文将重点分析四家大厂的投资表现。

22年以来,游戏大厂投资具有以下三大特点:

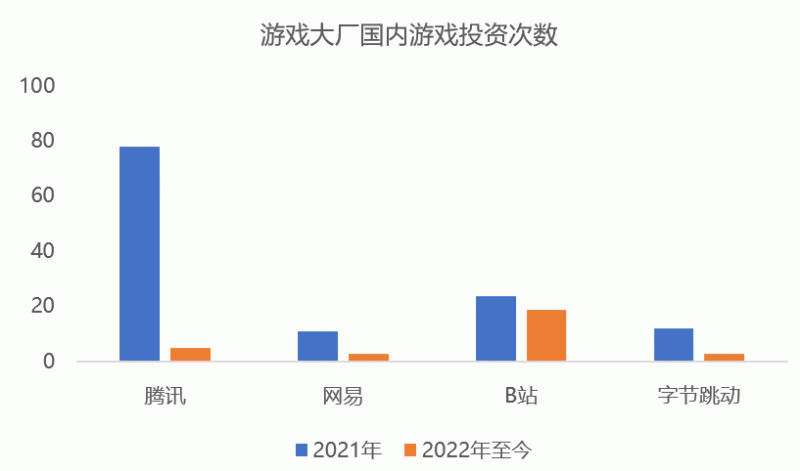

特点1:投资大幅收缩,腾讯、字节跳动出手次数下降明显。

2022年至今,腾讯在游戏领域的对外投资大幅缩减至21笔,下降近8成。据美国第三方数据机构Niko partners的报告,腾讯2021年投资的游戏公司超过100家,相当于每3天一家。

网易对外投资同比几近腰斩,字节跳动也一改去年高调的做派,今年以来在游戏领域仅出手4次,较去年下降近7成。

四家大厂,只有B站延续了去年的活跃态势,截至目前共出手20次,出手次数达到去年全年的8成以上。

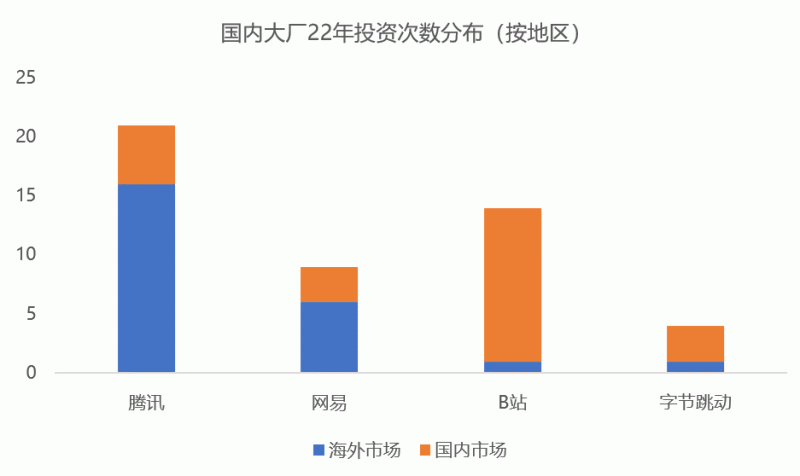

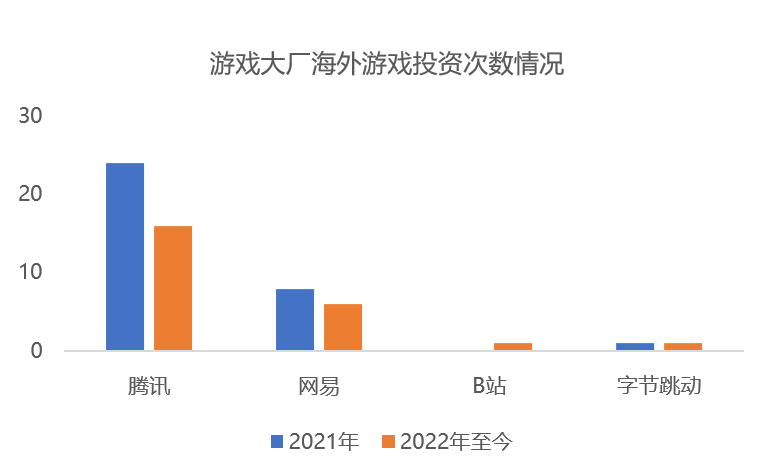

特点2:海外投资占比进一步加大,腾讯、网易半数以上投向海外。

来源:公开资料;游戏财经汇制图(不完全统计)

今年以来,游戏大厂出手频次虽大幅减少,但悄悄加大了海外投资。

一个很明显的趋势是,腾讯、网易均提速在全球领域的游戏布局,试图通过对外投资的方式尽快实现海外游戏收入占比50%的小目标。B站、字节跳动依然以国内投资为主,海外投资数量较少。

腾讯、网易海外投资的公司数量首次超过了国内。今年以来,腾讯(包含子公司Miniclip、Supercell)海外投资16起,是国内投资的3倍以上,在21年,腾讯海外国内投资还是三七分。网易海外投资共6起,是国内的2倍。

特点3:大额交易的明星项目显著减少,且大多发生在海外市场。

22年以来,游戏行业大额交易的明星项目显著减少,四家大厂参与的单笔过亿投资仅有10起,单笔过10亿的投资仅2起。

而在2021年,大额交易的明星项目接连不断,比如字节跳动斥资40亿美金收购沐瞳游戏,90亿元收购Pico,腾讯9.19亿英镑收购Sumo Group等。

去年「大失血」的字节在今年放慢了投资节奏,腾讯接替字节跳动成为市面上最活跃的「大买家」。腾讯参与的大额交易包括:收购休闲游戏开发商Sybo Games和Trailmix,增持育碧,联手索尼投资Fromsoftware(FS社)等。

2、投资下滑的原因分析

去年还高歌猛进的游戏投资为何突然出现断崖式下降?

游戏财经汇认为,国内大厂放慢投资脚步的原因主要有以下三点:

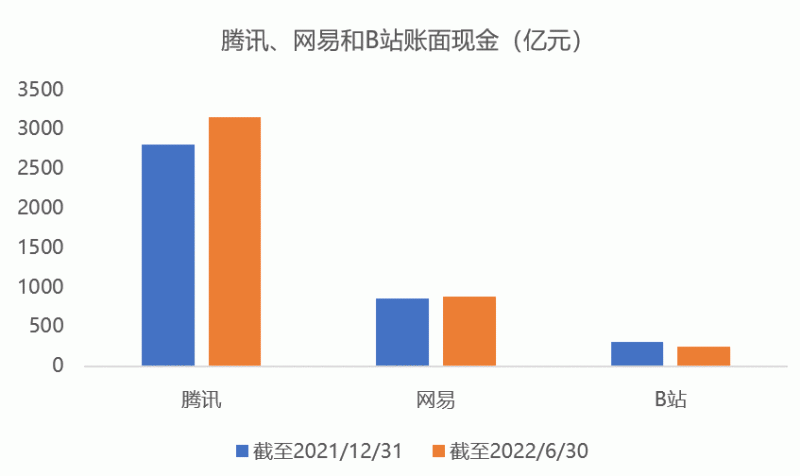

第一,受宏观大环境影响,大企业重提“现金为王”。

复杂的国际环境、充满不确定的全球经济,以及反复的疫情,导致大厂多数处于观望状态,宁愿手握现金也不愿意贸然投资,出手较为谨慎。

从大厂的现金储备(现金及现金等价物、定期存款和短期投资等)来看,腾讯、网易现金储备均较21年末有所上升。

来源:公司财报;游戏财经汇制图

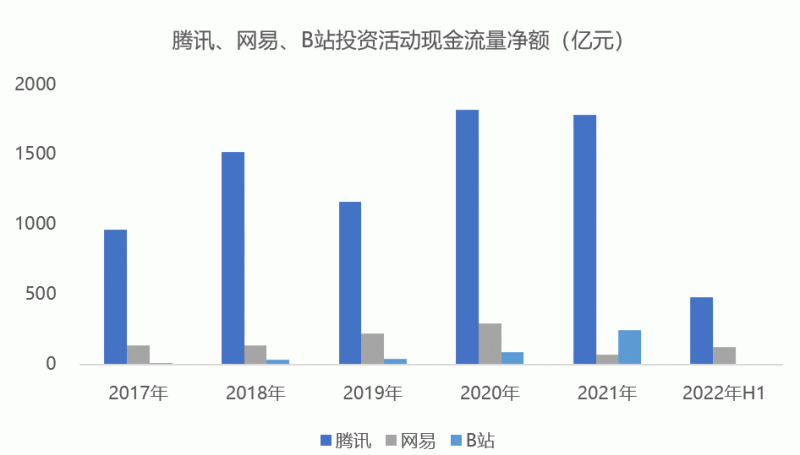

从投资活动现金流量净额来看,腾讯网易均呈现下降趋势,只有B站呈现持续上升趋势,主要由于B站近两年加大了各方面投资的力度。

来源:公司财报;游戏财经汇制图

注:投资活动现金流量净额在财报中为负数,为方便对比图中统计为正数;B站暂未披露22H1投资活动现金流量净额

上半年,腾讯投资活动现金流量净额同比下降超50%,只相当于经营活动现金流量净额的7成,此前腾讯投资活动现金流量净额与经营活动现金流量净额基本持平。网易上半年投资活动现金流量净额也同比微降。

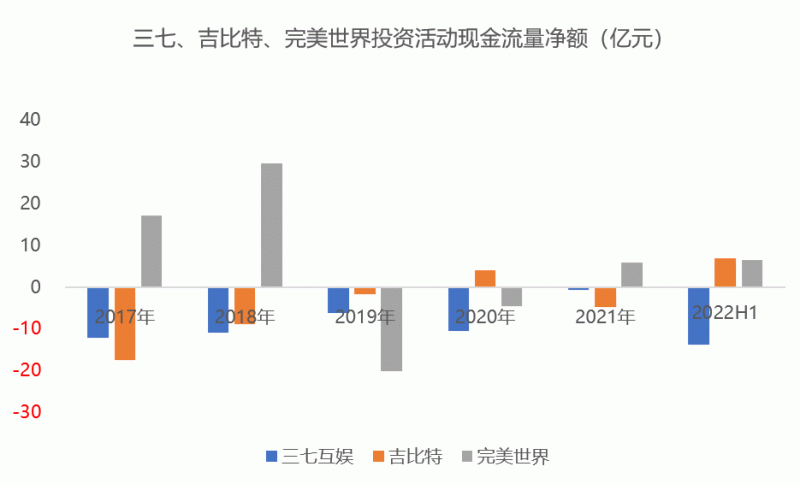

如果比较三七、吉比特、完美世界A股游戏三巨头,我们发现只有三七投资活动现金流量净额同比增长,吉比特、完美世界投资活动现金流量净额均出现下滑。

来源:公司财报;游戏财经汇制图

完美世界近两年处于转型调整期,不断出售资产,这也导致公司2021年以来投资活动现金流量净额为正数。

第二,政策层面,互联网行业监管趋严。

去年末国家反垄断局正式挂牌成立,互联网行业迎来愈发严格的监管。今年以来,腾讯阿里等多家企业被市场监管总局处罚。

年初,有消息称,腾讯拟以25亿收购游戏手机公司黑鲨科技。然而,今年5月,据有关媒体报道,因未获得有关部门批准,腾讯已放弃收购黑鲨科技。

在严监管的背景下,大厂们投资业务纷纷按下“暂停键”,宁愿手握现金,也不敢轻举妄动。

第三,市场潜在投资标的“稀缺”,大厂加速海外投资。

在前两年国内大厂的疯狂投资下,国内优质标的已经被发掘差不多,目前可供选择的投资标的较为有限。公开资料显示,2021年,国内游戏赛道共发生220起投融资,堪称游戏行业有史以来投资最为狂热的一年。

同时,受限于国内游戏政策、版号限制,大厂们开始将重心转移到海外。为了加快拓展海外市场,大厂今年海外投资占比大幅提升。

小结:

2022年以来,游戏厂商对外投资呈现断崖式下降,腾讯、网易、B站、字节跳动、灵犀互娱、三七互娱、吉比特、恺英网络、中手游等厂商在游戏相关领域仅出手60次,相较21年大幅缩水近7成。

受宏观大环境影响,以及互联网行业反垄断政策,国内游戏大厂今年大多处于观望状态,出手较为谨慎。

二、国内市场:热度骤降,B站超过腾讯成为最活跃捕手

据游戏财经汇不完全统计,今年以来,腾讯、网易、字节、B站四家大厂在国内市场仅出手30次,仅相当于去年全年(125次)的20%。

从出手次数来看,B站延续了去年以来的活跃态势,是国内游戏市场最活跃的投资方。但B站疯狂“扫货”的成效暂时还没有体现出来,22Q2,B站游戏收入为10.46亿元,同比下降15%。

从投资风格来看,游戏大厂国内投资呈现出以下4个特点:

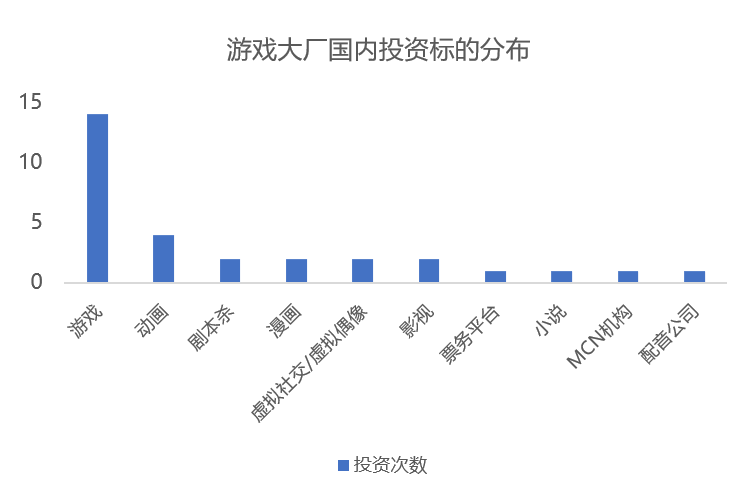

特点1:游戏厂商仍是最热门的投资标的,腾讯、字节加码ACG赛道。

来源:公开资料;游戏财经汇制图(不完全统计)

从标的属性来看,游戏公司依然是最热门的投资标的,热度远超动画、漫画、剧本杀平台等。

B站今年以来一共投资了12家游戏公司,而B站在2021年共投资了20家游戏公司。

自研游戏一直是B站的短板。B站二季度游戏收入下滑主要由于今年没有优质新游上线,联运收入受到影响。B站今年投资的12家公司大多为二次元游戏研发商,不难看出B站希望进一步巩固自身在二次元领域的影响力。

除了B站,其余三家大厂对国内游戏公司的投资均大幅减少——腾讯仅投资了2家(乐动卓越、四维八方),网易投资了1家(余烬科技)。去年投了10家游戏公司的字节跳动,今年将目光投向了漫画、虚拟社交等领域。

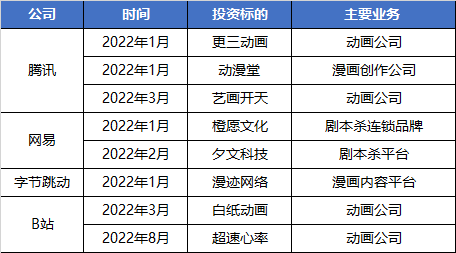

不难发现,腾讯、字节在国内市场的投资重心放在了ACG领域,网易放在了剧本杀,2家剧本杀平台均出自网易之手。

来源:公开资料;游戏财经汇制图(不完全统计)

腾讯继续在ACG领域买买买,不仅以4亿元战略投资《灵笼》、《三体》制作方艺画开天,同时完成了对动漫堂的并购,字节跳动收购了数年前就曾在字节系平台中分发漫画内容的“一直看漫画”。

特点2:大厂开始发掘具有潜力的中小型游戏厂商。

四家大厂合计投资了14家游戏公司,其中有3家是“老面孔”,其余11家大多为成立时间不久的中小型游戏工作室,知名游戏公司寥寥。

可见,在优质标的稀缺的情况下,游戏大厂也开始扶持富有潜力的国内中小型游戏厂商。其中,知名大厂高管创办的初创型公司备受青睐。

以B站为例,B站投资的炎魔网络成立于2021年5月,系前游族网络高管创办,目前还没有产品上线。

对比21年的被投企业,我们不仅看到心动、中手游、世纪华通、掌趣科技、百奥家庭互动等老牌游戏厂商,也看到飞鱼科技,青瓷、散爆网络、游戏科学等垂直领域的龙头。

特点3:并购市场交易活跃度下降,游戏开发商依然是最受青睐的并购标的。

今年以来,四家大厂共发生8起并购交易,其中游戏开发商依然是最受青睐的并购标的。

来源:公开资料;游戏财经汇制图(不完全统计)

从交易金额来看,金额最高的交易属腾讯并购乐动卓越,该笔交易的成交金额在十亿级别。

值得关注的是,B站取代字节跳动和腾讯,成为今年国内游戏行业并购主力军。

B站今年以来已收购心源互动、广州魔爆网络、哆祈哆祈(Access!)、时之砂四家游戏厂商。在此之前,B站更倾向于用少量股权(20%左右)来获得产品合作权。

去年的并购专业户字节跳动今年出手次数大幅下降,年初至今仅收购了一家漫画平台“一直看漫画”。21年,字节跳动斥资超300亿元,并购了4家游戏公司(沐瞳游戏、有爱互娱、林子互娱、超越网络)以及VR头显厂商Pico。

大额交易大幅减少的重要原因是互联网反垄断监管趋严。据有关媒体报道,腾讯收购游戏手机公司黑鲨科技没有获得有关部门批准。

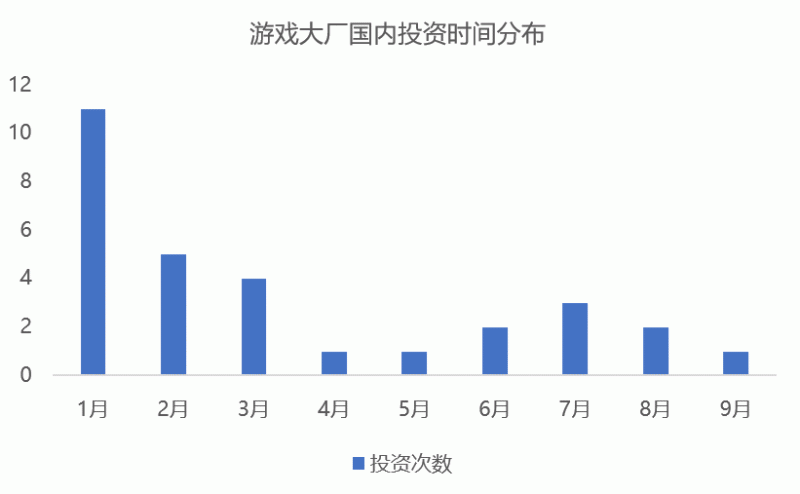

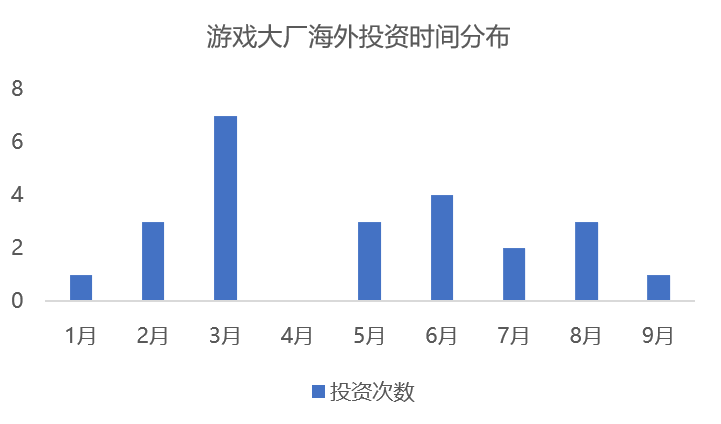

特点4:从投资时间来看,Q1游戏行业活跃度最高,远超Q2和Q3。

来源:公开资料;游戏财经汇制图(不完全统计)

从投资时间来看,第一季度游戏行业活跃度最高,贡献了6成以上的交易量。

具体来看,四家大厂在22Q1累计出手20次,Q2和Q3分别出手4次和6次(Q3还没结束,数字可能还会上升)。

游戏财经汇认为,今年二、三季度投资数量大幅下降的原因主要有三点:第一,二季度以来,上海、深圳、北京等主要城市疫情反复,投资人出差受到限制;第二,受到宏观经济、市场环境等因素影响,游戏大厂对未来持观望态度,投资趋于保守;第三,投资项目的披露存在一定的滞后性,今年一季度披露的交易大多于去年四季度敲定。

值得关注的是,网易、腾讯、字节对外投资几乎全部集中在一季度,Q2和Q3的交易几乎全部由B站贡献。

究其原因,游戏财经汇推测,一方面,B站为了尽快弥补业务短板,今年在投资上比较激进,腾讯、字节受制于监管,今年整体投资较为保守;另一方面,腾讯、网易今年的投资重心在海外市场,Q2和Q3虽在国内市场没有落子,但在海外市场多次出手。

小结:

国内游戏市场遭到冷遇,腾讯、网易、字节、B站四家大厂在国内市场仅出手30次,仅相当于去年全年的20%。值得关注的是,B站取代腾讯,成为国内游戏市场最活跃的投资方。

从投资风格来看,游戏大厂国内投资呈现出以下几个特点:第一,游戏厂商仍是最热门的投资标的,第二,大厂们开始发掘具有潜力的中小型游戏厂商,第三,并购市场交易活跃度下降,第四,第一季度游戏行业活跃度最高,远超第二和第三季度。

三、海外市场:战绩好过国内,腾讯网易加码3A游戏

虽然国内游戏市场降温明显,但放眼全球市场,游戏市场热度一时无两。

根据投资银行Drake Star Partners的数据,2022年上半年已经宣布或完成了的交易超过651宗,公开价值为1070亿美元,这一数字已经超过2021年全年(850亿美元)。

来源:公开资料;游戏财经汇制图(不完全统计)

22年,游戏大厂在海外市场的战绩明显好于国内市场。

据游戏财经汇不完全统计,今年以来,腾讯、网易、字节、B站四家大厂在海外共出手24次,已经达到去年全年的70%。目前B站和字节仍以国内投资为主,海外投资较少。

其中,腾讯贡献了16起交易,平均每个月投资2家海外公司,网易贡献了6起,B站和字节各贡献1起。(注:腾讯目前已在海外投资收购多家公司,子公司Miniclip、Supercell的对外投资我们也纳入统计范畴)

从投资风格来看,游戏大厂海外投资呈现出以下6个特点:

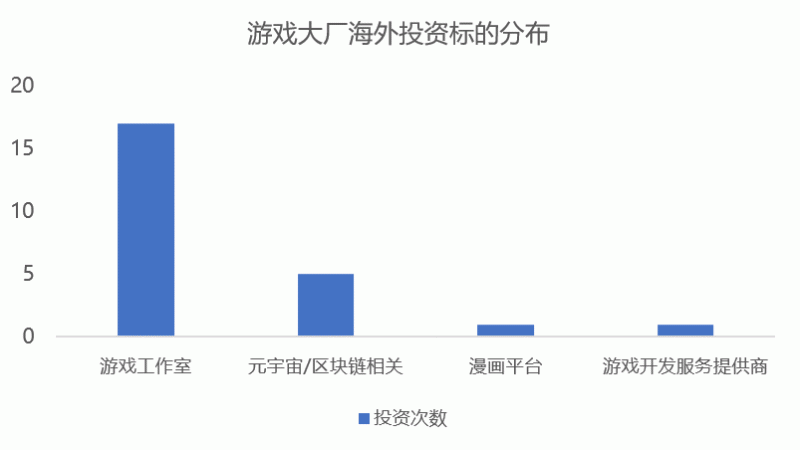

特点1:游戏厂商仍是最热门的投资标的,3A工作室最受青睐。

来源:公开资料;游戏财经汇制图(不完全统计)

从标的属性来看,同国内市场一样,游戏公司同样是最热门的投资标的。

腾讯今年以来投资了12家海外游戏厂商,网易投资了4家,B站投资了1家,字节跳动没有出手海外游戏厂商。

游戏厂商中,3A厂商最受青睐,腾讯网易今年以来均加大对主机及 PC 端领域投资——腾讯投资了10家3A游戏厂商,网易投资了3家。

腾讯网易为何加码3A厂商?

一方面,海外端游市场份额近2成,腾讯网易如果想实现“国内、海外收入比五五开”的小目标,端游是绝不能放弃的市场;另一方面,腾讯网易投资3A厂商,顺带也将知名IP收入囊中,日后可以通过端改手实现反向输出。

从游戏类型来看,网易所投资的游戏厂商主要专注于RPG游戏,腾讯除了收编射击、RPG、动作游戏工作室,今年还收购了两家休闲游戏厂商——Trailmix和Sybo Games。其中,Sybo Games旗下《地铁跑酷》是休闲手游常青树,累计下载超30亿,日活3000万。

在王者吃鸡海外流水出现下滑、暂时也没有新品填补之际,再次爆火的《地铁跑酷》成为腾讯发力海外市场的新"拐棍”。

特点2:加码区块链游戏和元宇宙赛道。

除了布局传统游戏业务,腾讯、网易两家大厂也开始加码区块链游戏和元宇宙赛道。

腾讯参股了3家区块链游戏开发商,以及1家元宇宙游戏开发商,网易参股了元宇宙UGC社交平台BUD。

来源:公开资料;游戏财经汇制图

字节跳动在海外没有出手,但在国内并购了一家元宇宙社交公司波粒子科技,据了解该公司将负责Pico的VR社交业务。

特点3:交易活跃度不及去年,交易金额大幅缩水。

今年以来,游戏厂商在海外投资金额大幅缩水,在已披露交易金额的案例中,单笔交易金额超1亿的有9起,单笔金额超10亿的有2起,分别是腾讯3亿欧元(约20.9亿元)增持育碧,以及腾讯联手索尼364 亿日元(17.73亿元)投资Fromsoftware(FS社)。

而在21年度,游戏大厂在海外的单笔投资规模明显更大,比如腾讯以9.19亿英镑(约82亿元)跨国并购英国Sumo Group,腾讯控股公司Netmarble21.9亿美元(约153亿元)收购SpinX Games,网易投资1.2亿美元参股Kepler Interactive。

特点4:成熟大厂、大厂高管创办的初创型公司“两手抓”。

腾讯网易等大厂在海外市场实行成熟大厂、大厂高管创办的初创型公司“两手抓”的投资策略。

网易今年在海外市场出手4次,其中3家属于暴雪、Bethesda、Epic Games等大厂高管创办的初创型公司,只有1家是成熟游戏大厂——法国著名游戏工作室Quantic Dream。

腾讯也不例外。在投资育碧、Fromsoftware(FS社)、Inflexion Games、1C Entertainment、Sybo Games等知名大厂外,腾讯也押注了大厂高管创办的初创型公司。

腾讯子公司Supercell投资了一家叫做Channel37的初创工作室,双方将合作开发一款PC独占游戏。Channel37创始团队成员曾供职于育碧RedLynx、Mind Echoes和Second Order等工作室,积累了丰富的PC和主机游戏研发经验。

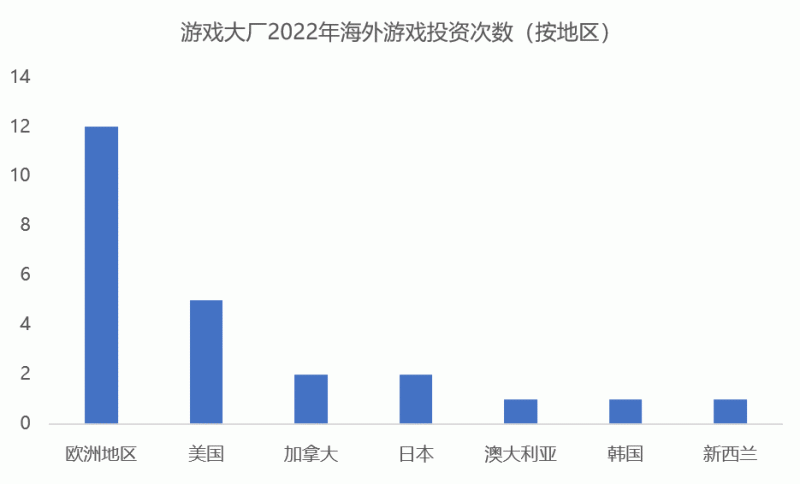

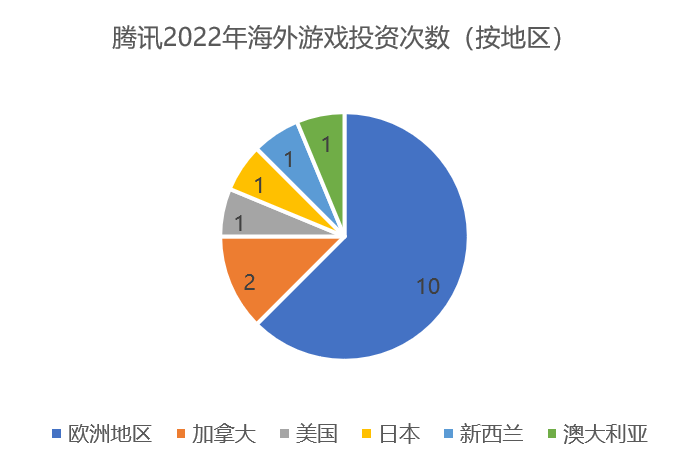

特点5:从地域来看,欧洲成为重要投资地,美国和加拿大次之。

国内游戏大厂的海外投资有一半流向了欧洲(主要是波兰、法国、西班牙、英国),其次是美国和加拿大,三大市场合计占比近8成。

来源:公开资料;游戏财经汇制图

来源:公开资料;游戏财经汇制图

欧洲近两年成为中国游戏投资者的主战场。

腾讯今年16起投资有10起投向了欧洲市场,而网易今年的5起海外投资,3起投向美国,2起投向欧洲(法国和波兰)。网易游戏近期收购法国著名游戏厂商Quantic Dream,这将成为网易在欧洲的第一个工作室。

游戏财经汇认为,大厂开始关注欧洲市场主要有以下两点原因:第一,中美博弈,投资美企有政治风险;第二,欧洲经济疲软,企业缺钱,投资相对更有吸引力。

相较于其他大厂,腾讯子公司Miniclip、Supercell总部位于欧洲,投资欧洲企业相对更为方便。

特点6:从投资时间来看,Q1活跃度最高,但大额交易集中在Q2、Q3。

来源:公开资料;游戏财经汇制图

从投资时间来看,第一季度游戏行业活跃度最高,贡献了45%以上的交易量。

具体来看,四家大厂在22Q1累计出手11次,Q2和Q3分别出手7次和6次(Q3还没结束,数字可能还会上升)。

国内大厂参与的海外投资时间分布相对均衡,一季度投资数量较多,但大额交易主要集中在第二、三季度。

腾讯于第二季度收购休闲游戏开发商Sybo Games和Trailmix。第三季度,腾讯增持育碧,联手索尼投资Fromsoftware(FS社),网易游戏收购法国著名游戏厂商Quantic Dream。

小结:

22年,游戏大厂在海外市场的战绩明显好于国内市场。腾讯、网易、字节、B站四家大厂在海外共出手24次,已经达到去年全年的70%。

总的来看,游戏厂商仍是最热门的投资标的,同时,大厂也开始加码区块链游戏和元宇宙赛道。从投资时间来看,Q1活跃度最高,但大额交易集中在Q2、Q3。

四、总结

2022年以来,游戏厂商对外投资呈现断崖式下降。

据游戏财经汇不完全统计,今年以来,腾讯、网易、B站、字节跳动、灵犀互娱、三七互娱、吉比特、恺英网络、中手游等游戏厂商在游戏相关领域仅出手60次,相较21年大幅缩水近7成。

游戏财经汇认为,国内大厂放慢投资脚步的原因主要由以下三点:

第一,受宏观大环境影响,大企业重提“现金为王”。

第二,政策层面,互联网行业监管趋严。

第三,市场潜在投资标的的“稀缺”,大厂加速海外投资。

国内市场方面,游戏投融资市场一夜降温,B站超过腾讯、网易和字节,成为今年最活跃捕手。

从投资风格来看,游戏大厂国内投资呈现出以下4个特点:

特点1:游戏厂商仍是最热门的投资标的,但大部分游戏公司被B站收入囊中,腾讯、字节今年在国内市场的投资重心放在了ACG领域,网易放在了剧本杀。

特点2:在优质标的稀缺的情况下,游戏大厂也开始扶持富有潜力的国内中小型游戏厂商。其中,知名大厂高管创办的初创型公司备受青睐。

特点3:受互联网反垄断监管影响,今年并购市场交易活跃度下降,游戏开发商依然是最受青睐的并购标的。值得关注的是,B站取代字节跳动和腾讯,成为今年国内游戏行业并购主力军。

特点4:从投资时间来看,Q1游戏行业活跃度最高,远超Q2、Q3。

海外市场方面,游戏大厂在海外市场的战绩明显好于国内市场。

据游戏财经汇不完全统计,今年以来,腾讯、网易、字节、B站四家大厂在海外共出手24次,已经达到去年全年的70%。目前B站和字节仍以国内投资为主,海外投资较少。

从投资风格来看,游戏大厂海外投资呈现出以下6个特点:

特点1:游戏厂商仍是最热门的投资标的,3A工作室最受青睐。

腾讯网易今年以来均加大对主机及 PC 端领域投资——腾讯投资了10家3A游戏厂商,网易投资了3家。

特点2:腾讯、网易两家大厂也开始加码区块链游戏和元宇宙赛道。

特点3:交易活跃度不及去年,交易金额大幅缩水。

特点4:腾讯网易等大厂在海外市场实行成熟大厂、大厂高管创办的初创型公司“两手抓”的投资策略。

特点5:从地域来看,欧洲成为重要的投资地,美国和加拿大次之。今年,国内游戏大厂的海外投资有一半流向了欧洲(主要是波兰、法国、西班牙、英国),其次是美国和加拿大,三大市场合计占比近8成。

特点6:从投资时间来看,Q1活跃度最高,但大额交易集中在Q2、Q3。