文|云酒头条

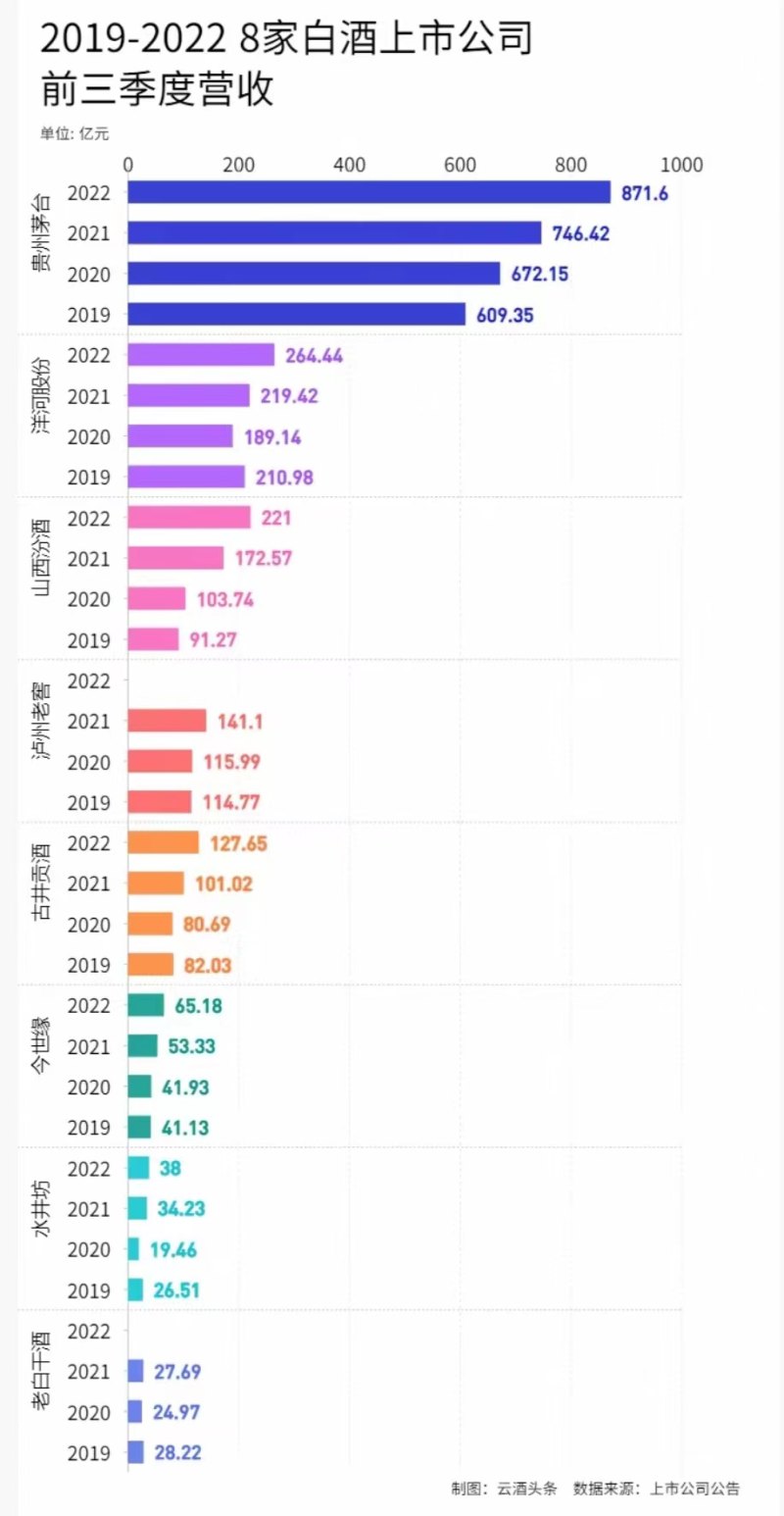

近日,贵州茅台、洋河股份、山西汾酒、泸州老窖、古井贡酒、今世缘、水井坊、老白干酒等白酒上市公司陆续发布前三季度业绩预告。

业内人士分析,三季度白酒头部企业表现符合预期,高端酒在前三季度的整体增速高于全年规划。

有专家表示,在疫情反复、成本上涨的情况下,8家酒企均实现业绩正增长,背后反映出的是消费场景回归,以及白酒行业“马太效应”持续增强的趋势。

营收净利双增,稳中向好不变

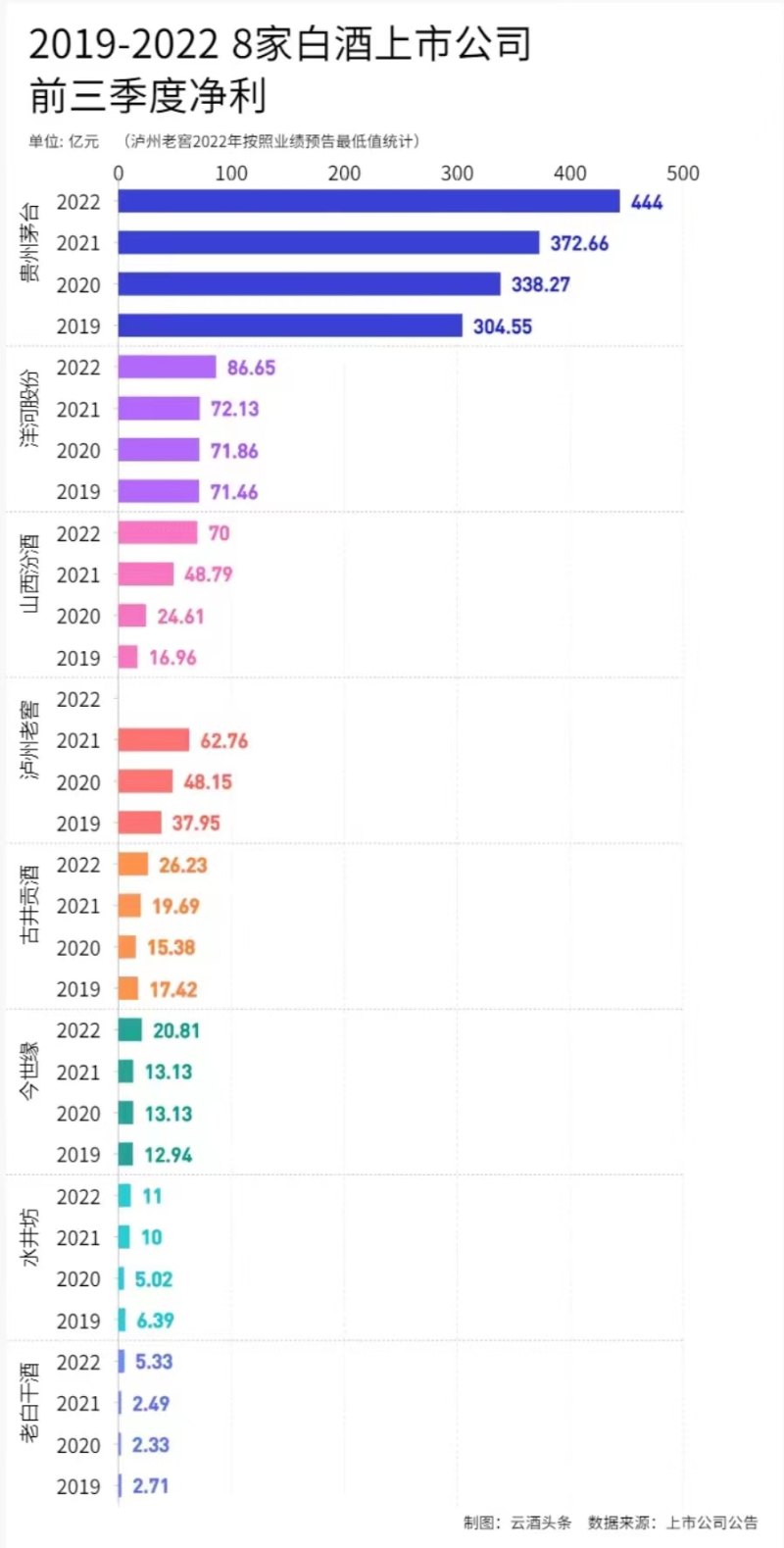

云酒头条观察到,已公布前三季度营业总收入数额的酒企,贵州茅台、山西汾酒、洋河股份、今世缘、水井坊等五家酒企均实现了营业总收入和净利润双增长。其中贵州茅台、洋河股份、山西汾酒等净利润增速均高于营业增速。

贵州茅台表示,公司前三季度实现营业收入871.60亿元,同比增长16.77%;实现净利润444.00亿元,同比增长19.14%,创下近年来新高。其中第三季度实现营收295.43亿元,同比增长15.61%;实现净利润146.06亿元,同比增长15.81%。

值得注意的是,茅台此次公布的业绩数据超过了2020年和2021年同期公布的业绩增速。具体到此次三级报,除茅台酒实现营收744.00亿元外,系列酒营收125.40亿元,增幅达31.45%。渠道方面,公司直销规模超300亿,占比高达36.5%;i茅台实现酒类收入(不含税)84.62亿元,表现超出预期。

洋河股份、山西汾酒、泸州老窖前三季度主要经营数据或业绩预告同样表现亮眼。

今年1-9月,洋河股份预计实现营收264.4亿元左右,同比增长20.5%;山西汾酒实现营收221亿元左右,同比增长28%;泸州老窖预计实现净利80.52亿元-82.57亿元,同比增长28.32%-31.58%。

古井贡酒则以26.35%的营收增幅、33.2%的净利增幅,交出前三季度业绩答卷。

而另一梯队的老白干酒、今世缘、水井坊的表现也相当优异。老白干酒预计在前三季度实现净利润与上年同期相比增长2.83亿元左右,同比增长113%。

今世缘预计前三季度实现营业总收入65.18亿元左右,同比增长22.18%;实现净利润20.81亿元左右,同比增长22.53%。

水井坊预计前三季度实现营业收入38亿元左右,同比增长10%;实现净利润11亿元左右,同比增长5%。

谈及双增长背后的原因,多家酒企归因于自身与时俱进、优化产品结构的结果。山西汾酒即在其公告中表示,2022年公司针对点状疫情灵活调整营销政策,持续优化产品结构,使得青花汾酒系列等中高端产品实现大幅增长。

今世缘、老白干酒也表示,业绩预增得益于公司不断优化产品结构,深化市场建设。

国海证券据此分析,白酒行业整体稳健向好的趋势不变,次高端逻辑持续兑现,大众情绪最悲观时点已过,估值回落后,龙头企业的投资价值凸显。

头部酒企韧性不减

就目前已披露的业绩数据,相较于白酒行业二季度呈现出的销量承压,品牌产品动销放缓和酱酒品类库存累加的现象,白酒行业尤其是头部企业在第三季度表现得更为稳健。

在各种不确定因素的影响下,头部酒企的抗衰退能力得到了强化,体现出白酒在社会消费品中的刚需属性。

而针对第二季度酒企业绩增长速度放缓的情况,业内人士分析,消费淡季叠加部分市场受到疫情等因素影响,销售额出现波动,但多数企业仍对全年业绩表现持乐观态度。

今年上半年,多家酒企在其股东大会上表示,疫情对酒业影响有限。洋河股份表示,尽管部分地区疫情对渠道动销产生了影响,但整体来看渠道库存基本合理。随着疫情好转、消费场景的恢复,产品动销正在逐步变好。

山西汾酒则认为,今年以来多地白酒消费场景中特别是餐饮渠道受到影响,酒类产品销量受到冲击。但目前市场的物流供应已得到有效保障,市场动销情况良好。

事实上,近年来白酒上市公司的业绩表现,也为上述判断提供了有力支撑。对比2019年-2022年前三季度业绩数据,除了2020年,部分酒企业绩受到疫情影响有所下滑以外,其余年份均呈现出稳步增长的态势。

值得注意的是,贵州茅台前9月871.60亿元营收,已接近2019年全年水平(888.54亿元);山西汾酒则保持着高于板块平均水平的业绩增速,“汾酒加速度”成为行业热词。多家酒企前三季度业绩飘红反映出白酒行业的进一步分化,名酒正在加速回归。

强者恒强,中小酒企持续分化

有专家认为,酒业已进入新一轮产业结构调整,产业结构、产品结构、市场消费结构均面临变革与调整。

“熬得住就出众,熬不住就出局,这是白酒业正在面对的现实。”白酒头部阵营业绩增长的同时,也在一定程度上反映出行业分化加剧,部分中小酒企市场份额进一步萎缩。

中国酒业协会理事长宋书玉表示,白酒产业近几年在消费升级、品质升级大背景下,竞合发展理念凸显,名酒产区呈现出产量、销量总体稳定、收入、利润稳定增长的良好局面。

而白酒产业向名酒和优势产区的集中,主要体现在以下三个方面。

一是规模以上酒企数量不断减少。2016年,规模以上白酒企业数量为1578家;2021年,这一数字下降到965家。

二是行业巨头市场占有率不断提高。2021年,贵州茅台、五粮液等8大头部酒企产量占全国白酒产量的20.67%,营收占比达45.89%,利润占比高达58.18%。也即是说,在近千家规模白酒企业中,前八家就卷走了全行业将近六成的利润。

其中,在上市白酒企业中,贵州茅台和五粮液两家头部酒企营收占总体的57%,超过了其他17家上市白酒企业的总和。

三是中小酒企的生存空间不断缩小。大量低端白酒销售受阻,利润空间持续受到挤压,不少中小酒企濒临破产。如安徽省运酒厂集团有限公司、泸州陈年窖酒业、四川邛崃聚顺坊酒业等知名酒企都先后经历了破产清算。

公开数据显示,自2012年白酒进入深度调整期到现在,中国的白酒生产企业已经从2012年的3万家左右缩减到如今1万多家左右。

即使是名酒品牌,也纷纷遇到了市场重叠度高、区域名酒销售市场狭窄、消费场景受限等多方面的挑战。因此,发展多品牌、夯实基础市场、挖掘新零售渠道等成为越来越多的酒企的战略。

如“i茅台”等企业自营平台,洋河加码双沟,泸州老窖、酒鬼酒等企业推出“腰部战略”,都是酒企为维持企业规模与现金流所做出的努力。

随着三季报陆续发布,全年业绩上行预期逐渐打开,2022白酒收官之战成绩如何,值得期待。