科创板万事俱备只待开板,科创板基金再次先声夺人。6月5日,来自富国、鹏华、广发、华安和万家基金的第二批科创主题基金将正式开始发售,这对于希望通过公募基金参与科创板的投资者来说,可是个重要的机会。

说它重要,不止因为这5只基金和第一批科创主题基金一样都只募10亿,僧多粥少,更重要的是,区别于第一批,第二批的这5只清一色的都是3年封闭期运作的“战略配售基金”,即使再加上去年推出的6只战略配售基金和第一批中的工银科技创新3年封闭,目前市场上可以参与科创板战略配售的基金也仅有12只。

为什么战略配售值得关注?

由于开始阶段科创板标的稀缺、政策支持、市场热度高等原因,业内普遍认为科创板新股短期内上涨是大概率事件,这也让众多投资者对科创板打新跃跃欲试。

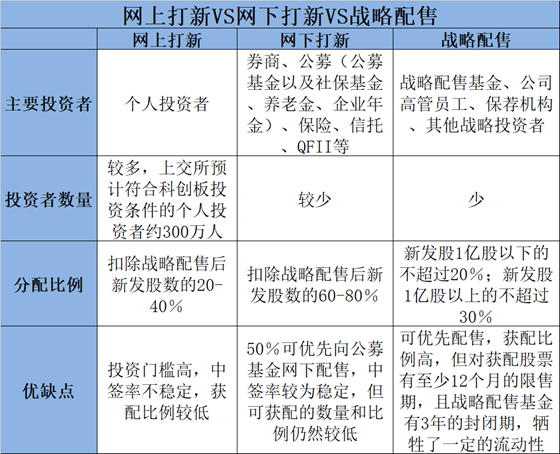

对科创板新股进行投资主要有三种方式:个人网上打新、机构投资者网下打新、战略投资者战略配售。其中个人网上打新存在中签率不稳定、获配比例较低、门槛较高等缺点,通过普通公募基金参与网下打新虽然降低了投资门槛,但获配比例仍然较低,无法充分受益科创板新股在初期的暴涨。

战略配售,是“向战略投资者定向配售”的简称。顾名思义,“配售“也就不存在中签率一说,它讲的是新股在发售时,可以给战略投资者单独安排一定的优先认购比例,扣除该部分后再确定网下、网上发行比例。相对应的,这些”战略投资者“在优先参与新股配售的同时,需要承诺持有该股票的期限不得少于12个月,以体现战略合作意向。

那么具体到科创主题基金上,相对于开放式科创主题基金参与的网下打新,以及个人网上打新,封闭式战略配售基金具体有哪些优势?

1、获配比例高,提升基金收益率

做一个简单的比喻,如果把普通的打新比作 “小额零售”,那么战略配售就相当于面向小部分机构的 “大额批发”,可以更早、更多的获配科创板新股,增厚基金收益。

而从历史经验来看,参与战略配售的基金获配份额应该相差不大,因此规模较小的基金获配份额占总资产的比例将更高,对基金收益率的提升效果也更为明显。目前市场上的6只CDR基金虽然也可以参与科创板的战略配售,但规模都在百亿以上,相比较而言,限募10亿的科创主题基金获配比例更高,可以更充分的帮助投资者从科创板战略配售中获益。

2、封闭三年,可在二级市场转让

有投资者可能会担心,开放式科创主题基金虽然没有战略配售获配的多,但中签获得打新收益后就可以卖,尽可能实现收益最大化,而战略配售基金要求持有配售股票不少于12个月,基金还有3年的封闭期,时间上的不确定因素较大。

需要解释的是,在这12只可以战略配售的基金中,除工银科技创新三年封闭不上市交易,必须要拿三年以外,6只CDR基金均已经上市交易,第二批的5只科创主题基金也都会在成立后陆续上市,投资者可以在二级市场随时卖出。

3、产品相对稀缺,更具话语权

根据“双一规定”,对于一家基金公司,每只科创板企业股票只能有1只基金作为战略配售对象,因此现阶段全市场能够参与战略配售的基金仅有12只(6只CDR基金+第一批1只+第二批5只)。

再从可进行配售的标的来看,根据规定,科创板中首次公开发行股票数量在4亿股以上的,战略投资者不超过30名;1亿股以上且不足4亿股的,战略投资者应不超过20名;不足1亿股的,战略投资者应不超过10名。而目前已受理的科创公司中,新股发行数量在1亿股以下的科创板公司,大约占了8成。

也就是说,80%的科创板个股,战略配售投资者都不会超过10个,战略配售资格也非常稀缺,而上述12只基金背后均是资源丰富的头部公募,在战略配售上将更具优势和话语权。

5只战略配售应该买哪只?

从上文对基金规模、获配比例、上市交易等特点的综合平衡来看,第二批科创主题基金可以更充分的帮助投资者从科创板战略配售中获益。具体到5只基金如何选择上,投资者可以根据费率、公司投研团队实力和基金经理实力、投资策略(仓位、风险偏好等进行选择)等因素着重考虑:

1、费率:鹏华和华安最低

从认购费率来看,万家科创主题是唯一一只分有A/C份额,且C份额无认购费,只收取0.5%的销售服务费的基金,其他5只基金的 100 万以下的认购费均为 1.2%,偏爱短线交易的投资者可以买万家科创主题C。

从管理费率和托管费率合计来看,鹏华基金和华安的费率最低,一年在费率上可以增厚收益 0.35%,三年封闭期后累计可以增厚收益1.05%。

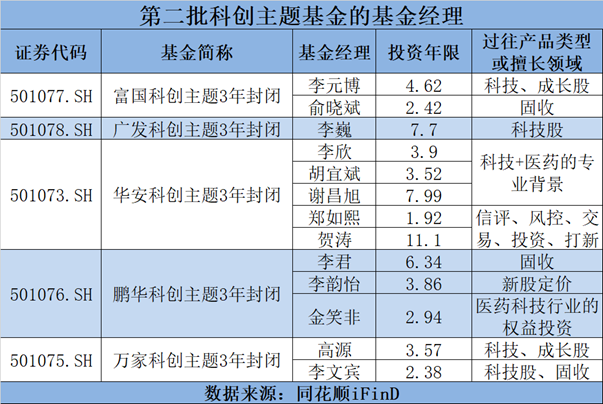

2、基金经理:华安最多鹏华最全面

从基金经理来看,华安分派了5位基金经理管理该科创主题基金,是基金经理最多的一只基金。其中胡宜斌、李欣、谢昌旭三位权益基金经理平均从业经验在7年以上,具备“科技+医药”专业背景,拥有电子产业、互联网公司等实业工作经验,契合科创板投资;贺涛、郑如熙两位固收基金经理拥有平均近18年的从业经验,在信评、风控、交易、投资、打新等领域均有丰富经验。但另一方面,5位基金经理同时管理可能会加大沟通协作的难度。

广发虽然只有一位基金经理李巍,略显单薄,但公司内部还为科创主题基金搭建了广发基金副总经理朱平挂帅,5人投资团队和5人研究团队进行支持的“1+5+5”投研联动机制,后援强劲。

鹏华在基金经理的安排上则选择了“权益+固收+打新”的标配,分别为金笑非、李君、李韵怡,三人互有侧重,其中李韵怡重在新股投资,从事新股定价工作超10年;而固收投资经验丰富的李君侧重于固收,有10年证券基金从业经验;而金笑非更偏权益股票,医药科技行业研究员出身。

3、投资策略:华安股票仓位最低

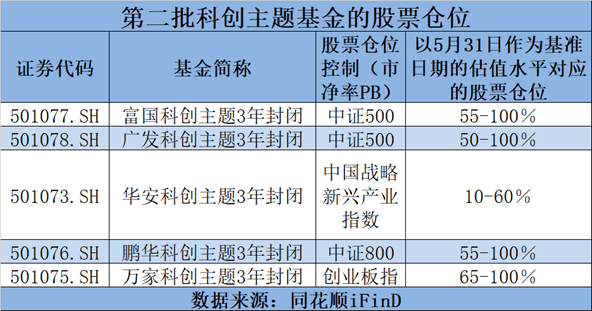

从股票的投资比例限制来看,5只科创主题基金均在基金合同中明确规定,将分别以中证 800、中证 500、中国战略新兴产业成份指数、创业板综指等指数的估值水平(PB),决定股票资产的投资比例。

因此,如果按照5月31日上述指数的估值水平来计算,以中国战略新兴产业指数为股票基准指数的华安科创主题,股票仓位下限和上限均最低,在5只科创主题基金中的风险也最低;万家科创主题以创业板指的PB水平确定股票仓位,而目前创业板指的PB分位在50%以下,其相对应的股票仓位下限为65%,是5只科创主题基金中股票仓位下限最高的一只基金。