投稿来源:异观财经

7月15日,消费金融公司捷信集团在港交所提交上市申请,申请上市的公司实体为在荷兰注册的Home Credit B.V.,花旗银行、摩根士丹利以及汇丰为其保荐人。

招股书信息显示,捷信成立于1997年,主要在包括中国、东南亚以及中东欧等9个国家提供销售点贷款、现金贷以及循环贷款等产品,其客户主要为蓝领阶层以及初级白领阶层中未得到充分金融服务的借款人。

六成业务在中国,现金贷占比超70%

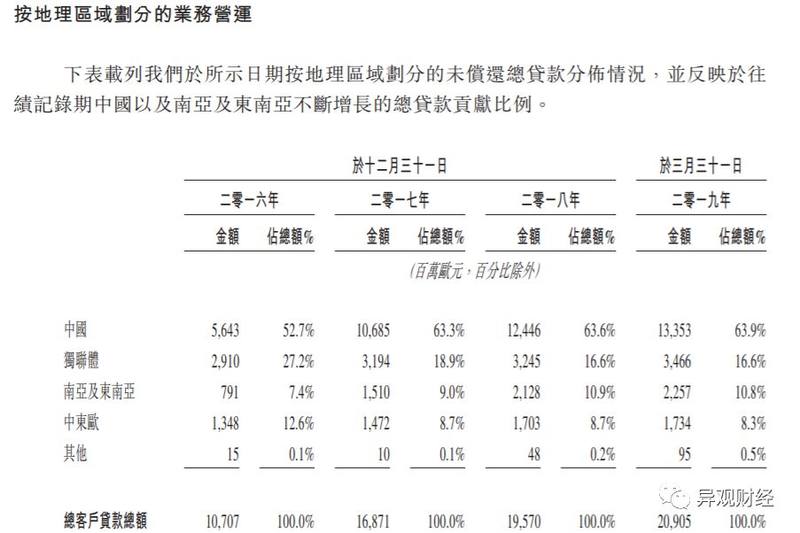

招股书信息显示,从客户贷款总额方面,截止到今年3月31日,捷信披露客户未偿还总贷款金额为209.5亿欧元。

其中,中国未偿还总贷款的金额为133.53亿欧元,在总额中的占比为63.9%。其次为独联体、南亚及东南亚、中东欧,在总额中的占比分别为16.6%、10.8%、8.3%。

不难看出,中国是捷信开展业务的重要阵地。

(来源:招股书)

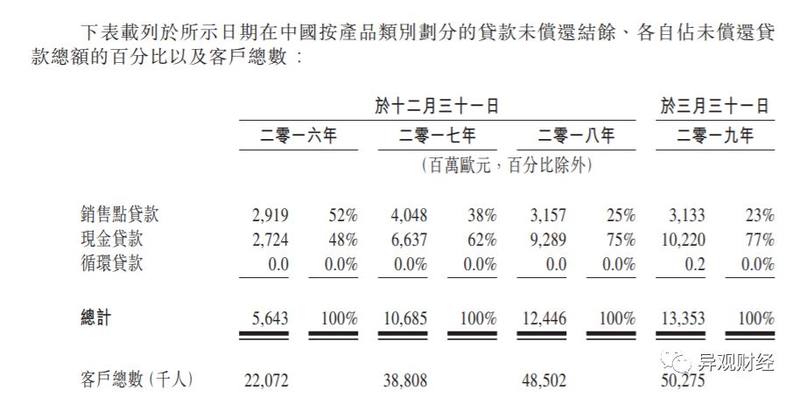

捷信集团消费金融产品主要包括销售点贷款、现金贷款及循环贷款。

招股书信息披露,截至2019年3月31日,在209.5亿欧元未偿还总贷款金额中,现金贷款未偿还金额147.43亿欧元,总额占比70.5%。

现金贷成为捷信业务重心。招股书信息显示,截至2019年3月底,销售点贷款、现金贷款、循环贷款分别占贷款总额的24.1%、70.5%、3.0%。

在中国,捷信集团现金贷款占比持续上升。2016年至2018年,捷信现金贷款占比分别为48%、62%、75%。截至2019年3月31日,现金贷款占比达到77%。

(来源:招股书)

捷信在中国的贷款人数不断上升。2016-2018年,捷信的贷款客户人数分别为2207.2万、3880.8万、4850.2万人。截至2019年3月末,捷信客户数5027.5万人。

销售点贷款占比连续下降。2016-2018年,销售点贷款占比分别为52%、38%、25%。截至2019年3月末,捷信在中国的133.53亿欧元贷款中,销售点贷款规模31.33亿欧元,占比23%。

捷信在中国以线下渠道模式而闻名。截至2019年3月31日,捷信在中国有5030万名客户,未偿还贷款134亿欧元。主要集中于销售点贷款及现金贷款(包括消费贷款),并开始推出循环贷款资料显示,截至2019年3月31日,捷信在中国有超过23.9万个销售点,覆盖逾300个城市,雇员人数约5.8万人。

招股书披露,捷信近期引进推介人计划。推介人通常为零售商伙伴的雇员。截至2019年3月31日,捷信拥有约214660名登记推介人。截至2019年3月31日止三个月,推介人介绍的贷款额未376百万欧元。推介人通常就引荐成功获发放贷款的客户而收取1欧元至6欧元不等的佣金。

用户投诉上万起,被称“高利贷”

招股书披露,2018年,捷信业务收入39.52亿欧元,净利润4.98亿欧元。在中国的总贷款为124.47亿欧元。

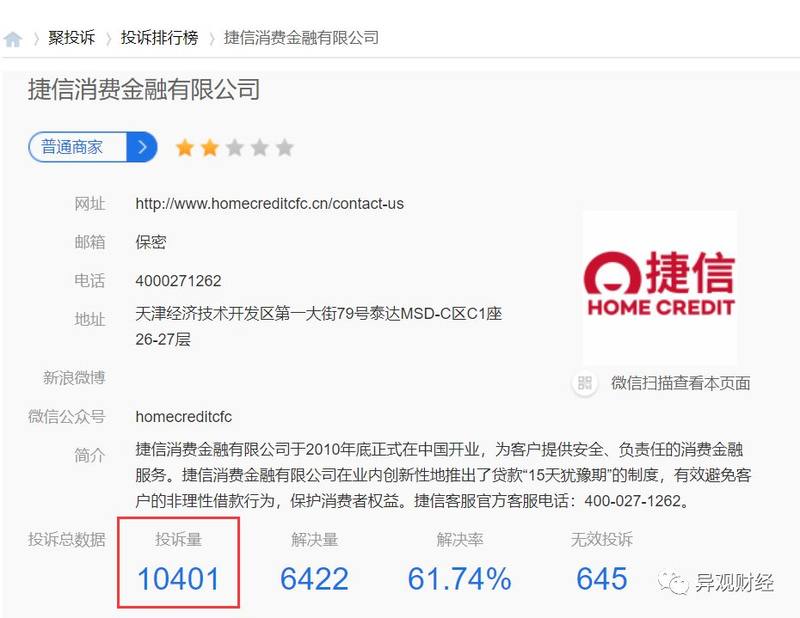

高收入、高利润背后是捷信被质疑的高利率,以及高达上万起的投诉。

异观财经登陆聚投诉平台,在平台投诉排行榜的周榜中,捷信位列第七。

(来源:聚投诉)

聚投诉数据显示,截至2019年7月18日上午11:30分,聚投诉平台关于捷信消费金融有限公司的投诉量累计高达10401起。

(来源:聚投诉)

网友投诉主要集中在高利贷、暴力催收、阴阳合同等方面,甚至被用户称为“高利贷”。

(来源:聚投诉)

捷信在招股书中披露,提供给客户的贷款所收取的利息产生其绝大部分收入。据评级公司报告,2018年,捷信消金的平均贷款利率为20.74%。然而,实际的贷款利率也存在超出36%红线的情况,争议官司时有发生。

此前,异观财经曾推送《捷信败诉!消费金融公司放“高利贷”谁来管》的文章。此前,中国裁判文书网上公开了一份《捷信消费金融有限公司、深圳捷信信驰咨询有限公司等与谷某某借款合同纠纷一审民事判决书》,判决书主要内容是法院驳回捷信消费金融有限公司对贷款利息的要求。

法院认为,该案中,捷信消金的利息、费用、违约金的计收标准之和,已超过年利率36%,属于变相突破法定利率收取高息的行为。最终,法院不支持捷信的还款计算方式。

捷信在其招股书中,也明确称“过往,我们曾对贷款产品收取超过36%限制的利率”。

企查查数据显示,捷信消费金融有限公司自身风险高达2818条。其中因借款合同纠纷案由起诉他人或公司778条;因金融借款合同纠纷案由起诉他人或公司750条。

(来源:企查查)

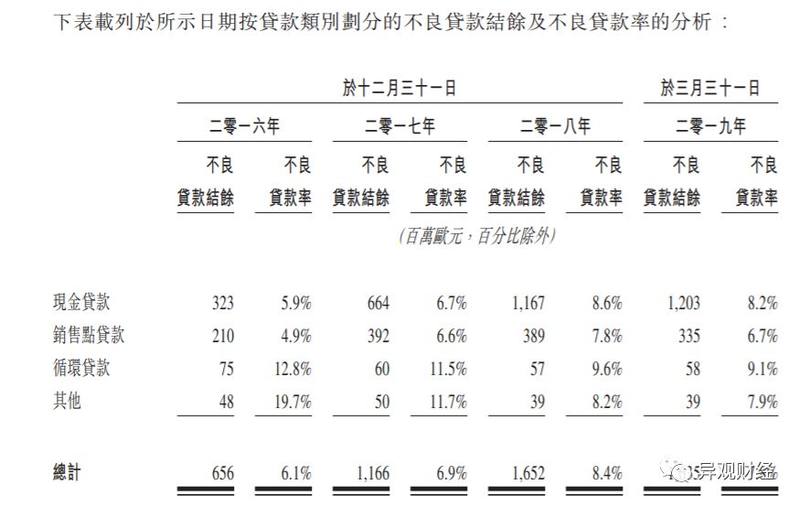

高利率导致捷信高坏账。招股书披露,2016-2018年,捷信在中国的不良贷款率分别为4.3%、7.2%、9.7%,对应不良贷款覆盖率分别为136.0%、124.5%、125.9%。

(来源:招股书)

从全球看,捷信自2016年至2018年的三年间,不良贷款比率逐年上升,分别为6.1%、6.9%、8.4%。不良贷款拨备覆盖率分别为128.1%、121.7%、127.1%。

因费率高拒绝在捷信分期购物后“被逾期上征信”

近日,有读者向异观财经爆料称,其2016年拒绝使用捷信分期购物后,收到捷信催收电话,并个人征信报告有了“逾期”记录。

该读者向异观财经表示,其2016年听人说捷信可以贷款,后去店里拍了照片,并提供了身份证复印件,后发现捷信收取服务费、保险费等费用,感觉捷信像“高利贷”,并未在捷信分期购物或者贷款。且在接到捷信催收电话之前,其并不知道他在捷信有个人消费贷款,也从未向捷信有过任何还款。

当异观财经向该读者确认是否在捷信贷款或者分期购物时,用户表示“什么都没有做,不知道谁以我的名义办的”。

用户在接到催收电话后,表示并未在捷借贷,并要求捷信提供贷款合同,遭到捷信的拒绝。用户先后联系河南省银监局和天津银监局进行投诉,在天津银监局的要求下,捷信让用户撤诉,捷信免去他名下账户费用,并提供了一份贷款合同。

幸运的是,用户未受到经济损失。值得思考的是,是谁泄露了用户信息?是谁盗用该用户的信息在捷信分期购物了呢?

该用户原本以为事件算是圆满解决,然而,并非如该用户所愿,后来该用户因为某件事去查征信,发现其账户中记录,捷信分期购物,产生逾期的“污点”记录。

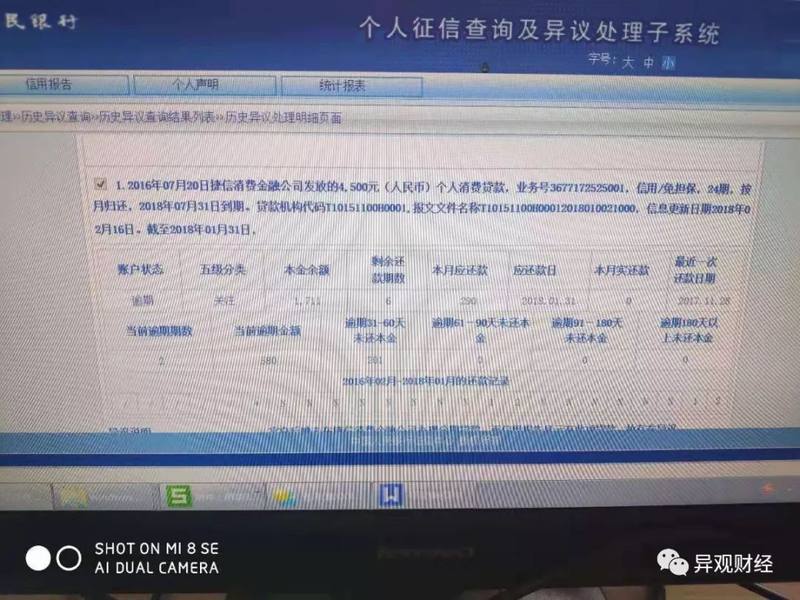

根据读者提供的征信异议申诉信息截图显示,2016年7月20日,捷信消费金融该公司发放4500元个人消费贷款,24期,按月归还。2018年7月31日到期。目前账户处于逾期状态,剩余还款期数为6期,逾期期数为2期。按照24算,发生逾期之前,该账号已经完成了18期还款。

(来源:读者供图)

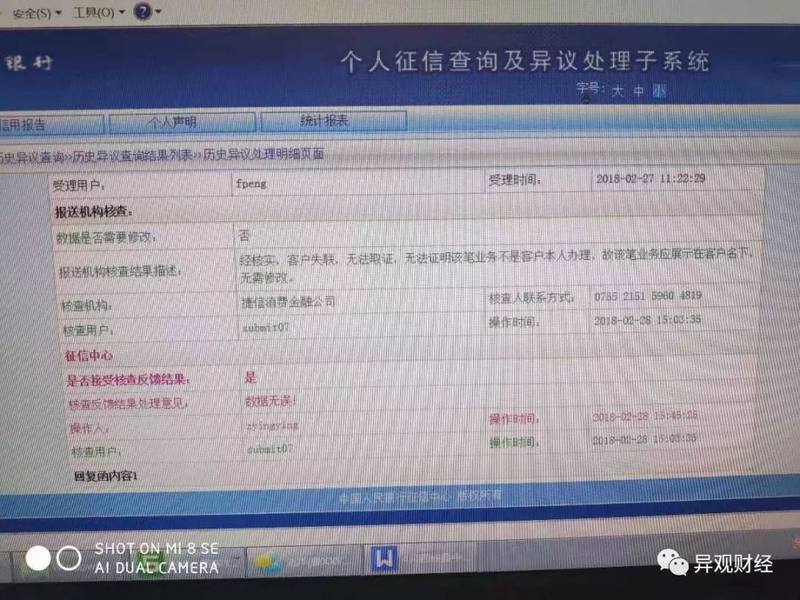

读者向异观财经提供的个人征信查询及异议处理子系统截图信息显示,报送机构核查结果描述:经核实,客户失联,无法取证,无法证明该笔业务不是客户本人办理,故该笔业务应展示在客户名下,无需修改。

(来源:读者供图)

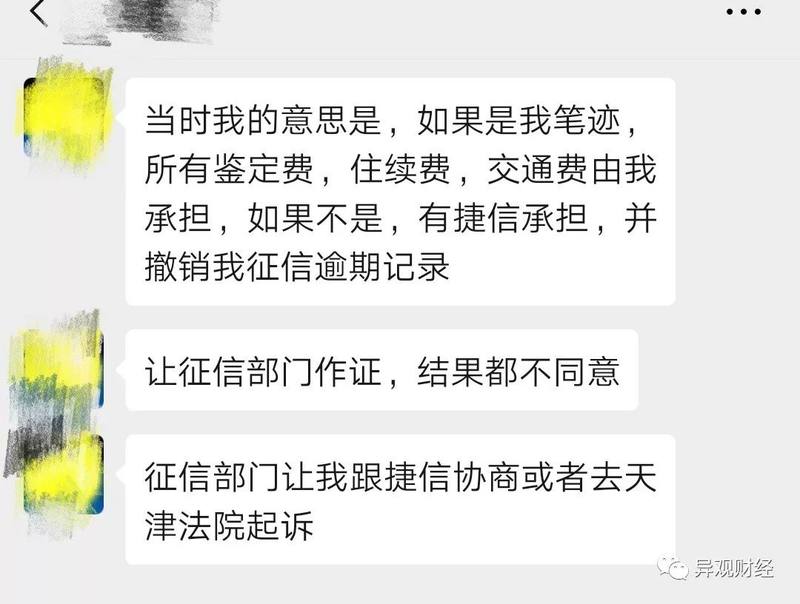

该用户表示,其拿到的个人贷款申请表客户签名一栏的签名也非他本人签字,捷信则认为是用户的笔迹。用户表示可以去做笔迹鉴定,如果鉴定结果是他笔迹,所涉费用全部由他本人承担,如果不是,则由捷信承担,并撤销其征信逾期记录。

截至目前,该用户征信“逾期”问题尚未得到有效解决,用户准备用法律来维护自己的权益。

如今,盗取他人信息进行骗贷的事件常见。7月15日,河南省许昌市魏都区人民法院以合同诈骗罪,分别判处李某、王某等7人三年至六个月不等有期徒刑,并各处罚金5万元至5000元不等。

法院经审理查明,2017年6月24日至7月30日期间,李某、王某、陈某、银某、刘蒙、刘广伟、葛某与荣某、田某(后2人另案处理)预谋后,分工协作实施诈骗。首先,由葛某或者李某以办理手机补贴款、发放扶贫款等名义,将部分群众骗至事先安排好的手机店或宾馆。随后由荣某、田某采集群众的身份信息,并虚构联系方式等信息。然后由银某、刘蒙、刘广伟提供捷信消费金融有限公司业务员的ID账号。最终由王某、陈某、田某等人用捷信公司业务员的账号,办理虚假的手机或者电脑分期贷款业务,将捷信公司支付的本应由客户使用的贷款据为己有。

在这类合同诈骗案中,捷信消费金融公司充当了怎样的角色?又该承担哪些责任?这些值得引起关注。

逾期“污点”如何消除?需要多长时间?

根据《征信业管理条例》第二十五条规定,信息主体认为征信机构采集、保存、提供的信息存在错误、遗漏的,有权向征信机构或者信息提供者提出异议,要求更正。征信机构或者信息提供者收到异议,应当按照国务院征信业监督管理部门的规定对相关信息作出存在异议的标注,自收到异议之日起20日内进行核查和处理,并将结果书面答复异议人。经核查,确认相关信息确有错误、遗漏的,信息提供者、征信机构应当予以更正;确认不存在错误、遗漏的,应当取消异议标注;经核查仍不能确认的,对核查情况和异议内容应当予以记载。

对于已有逾期信息的用户,可以携带身份证和复印件到中国人民银行征信中心进行异议申诉,或向涉及的金融机构提出质询,让金融机构进行申请,消除逾期信息。

具体消除征信“逾期污点”的时间多久?对于自己到线下网点进行异议申请的用户,中国人民银行征信中心会进行核实,在20天内给出答复。征信上报涉事银行有资格修改或者删除记录,如果相关银行删除记录,中国人民银行征信中心一般会在1-2个月后更新系统,消除逾期信息,不会产生不良影响。