2019年夏,K12在线辅导迎来“百团大战”。以学而思网校、猿辅导、作业帮为首,掌门1对1、一起科技、作业盒子、VIPKID、有道精品课、企鹅辅导、跟谁学等近十家K12在线机构纷纷发布特价大班课奔赴“战场”。以巨额的广告营销费用,燃起生源争夺的硝烟。

根据第三方数据显示,十家公司暑期投放的广告费用约40-50亿元。然而不可否认,这种“快销方式”着实给在线教育带来了前所未有的“流量潮”。有业内人士统计,仅学而思网校、猿辅导和作业帮三家的投入,就带来了1000万的入口学生。

据作业帮创始人侯建彬披露的暑期数据,学科教育领域的行业TOP5,秋季班课人次总规模共约600万,在线部分占比已接近50%;秋季学期的年度人次增量约300万,在线部分则贡献了至少60%。

虽然这一系列数据的权威性和准确性有待商榷,但可以看出K12在线辅导行业“得暑期者得天下”一说,并非空穴来风。而K12双巨头——新东方和好未来近日先后发布新一季度财报,涵盖6-8月经营情况。从业绩表现上看,走过40亿烧出的“在线大班课的夏天”,K12双巨头喜忧参半。

好未来两季度亏损扩大,新东方单季创营收新高

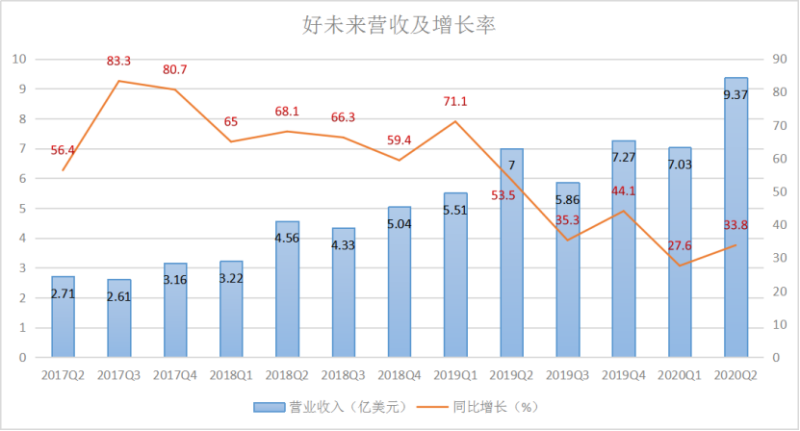

10月24日,好未来发布截至8月31日的2020财年Q2业绩。Q2实现营收9.366亿美元,相较于去年同期的6.998亿美元,同比增长33.8%。纵观其截至今年8月31日的6个月业绩,营收从上年同期的12.50亿美元增长到本季的16.39亿美元,增幅为31.1%。

然而,好未来各财季营收同比增长率呈减缓趋势,从2017财年Q3、Q4超80%的同比增长率,到上财季最低的27.6%的同比增长率。自2019财年Q1实现5.51亿美元的营收,较之于2018年同期的4.56亿美元的营收,同比增速回暖至71.1%后,好未来近五个季度营收同比增速放缓,增收进程略显颓势。

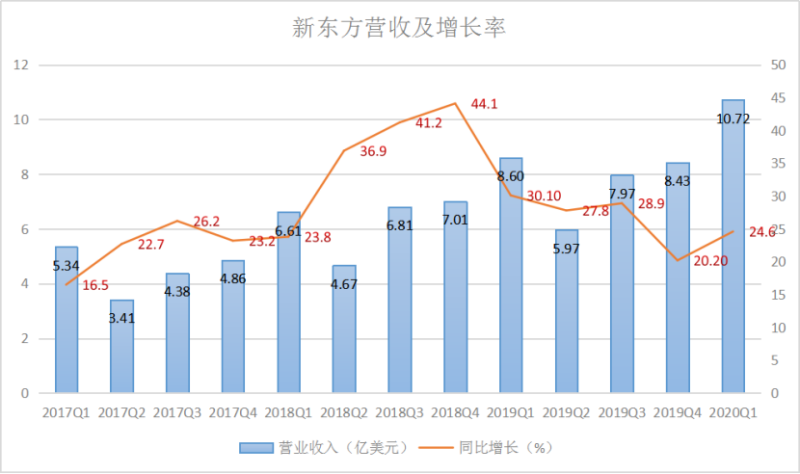

相较于好未来,新东方的营收业绩表现就显得稳定很多。从日前公布的业绩来看,其2020财年Q1收入为10.72亿美元,同比增长24.6%。相较于3个月前,新东方在公布2019财年年报时,关于其“2020财年Q1收入在10.5-10.76亿美元之间,同比增长率为22%-25%”的预测来说相差无几。

从各财季营收同比增长率上看,新东方近6个财季,营收增速也持续放缓,但相较于好未来的大起大落来说,显得更加稳定。但尽管如此,新东方和好未来近一年的营收始终保持增长。

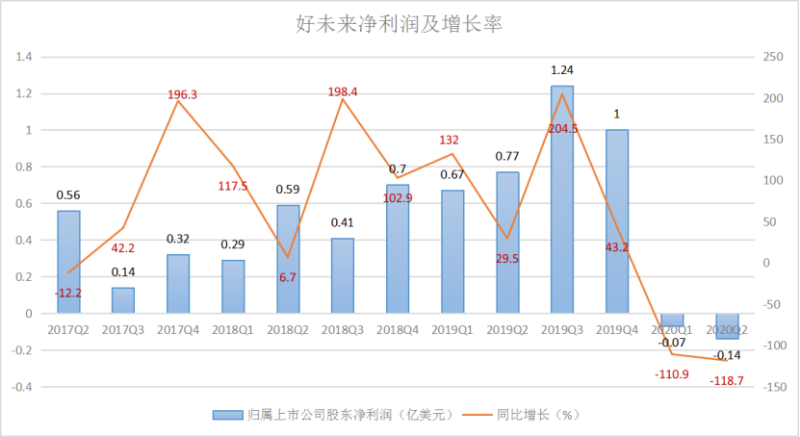

再来看两巨头的各季度净利润表现。纵观近一年各季度净利润及增长率,我们发现好未来净利润增速延续了其营收增速的“大涨大落”,且已进入“增收不增利”的怪圈。

2019财年Q3实现1.24亿美元的净利润,相较于上年同期的0.41亿美元的净利润,增速突破200% ,随即直线下降至2020年Q2的-118.7%。

据数据显示,好未来营收超预期,但净利润连续2个季度亏损。2020年Q2归属于好未来的净亏损为1440万美元,去年同期归属于好未来的净利润为7700万美元。而纵观其截至今年8月31日的6个月业绩,归属于好未来的净亏损为2170万美元,去年同期归属于好未来的净利润为1.438亿美元。

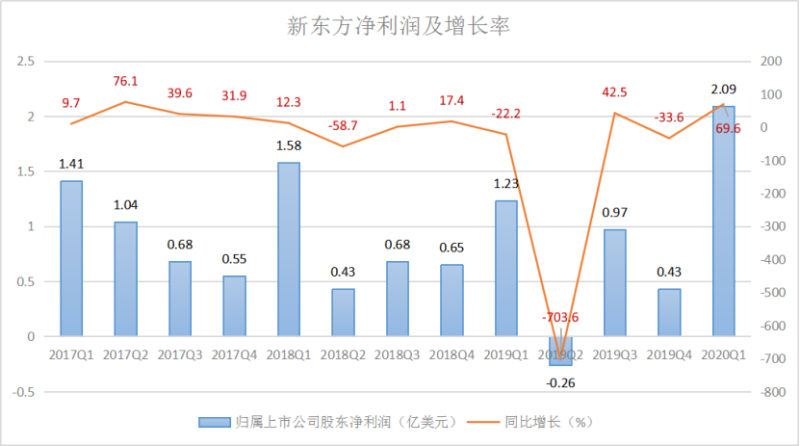

而与好未来截然相反的是,新东方近一年的净利润呈现增长的态势。2019年Q3实现扭亏为盈,从2019年Q2的0.26亿美元净亏损,直接抬升至0.97亿美元净利润。尽管上一季度新东方净利润增速出现明显波动,为-33.6%;但就最新披露的2020年Q1数据来看,新东方延续了每个财年第一季度净利润猛增的传统,而这也符合暑假的季节性特点。

2020年Q1,新东方归属于股东的净利润为2.09亿美元,同比增长69.6%。运营利润为2.46亿美元,同比增长52.6%。利润指标增速都在50%以上,这在经历了2019年暑期“40亿大战”后,尤显不易。

好未来线上豪掷重注,新东方线下稳定扩张

弥漫于2019年暑假的熊熊战火,曾一度受到行业内外的广泛关注。毕竟,尽管流量争夺战在互联网行业屡见不鲜,前有美团大战饿了么,后有摩拜PK ofo。都是势均力敌拼死鏖战,然后成王败寇,留一片血雨腥风。但如此大规模的流量争夺战,在一向求慢求稳的教育行业,实属罕见。

那么,新东方、好未来这两位K12教育巨头又在这一场大战中投入多少,战况如何呢?

从好未来近三年披露的各季度营销费用及同比增速来看,暑期成为其争夺流量的一大着力点。2018财年Q2好未来单季营销费用达0.59亿美元,同比增长104.4%;到2019财年Q2,这一数据同比暴涨近3倍,达到惊人的1.52亿美元;而近日披露的2020财年Q2,营销费用持续猛增至2.63亿美元,同比增幅达73.5%。

可见每年3-6月新学期开学,在线教育因为大块学习时间被校内课程侵占,寒假招生流量出现明显流失;暑期营销费用的大幅上升,也是好未来“增收不增利”,甚至出现连续两季度亏损的重要原因。

相较于好未来营销费用的大肆投入,新东方显得处乱不惊、沉稳许多。从近三年新东方营销费用及每季度增速来看,前两年覆盖暑假的Q1季度,新东方营销费用增速都趋于稳定。而刚刚披露的2020财年Q1其营销费用为1.01亿美元,较去年同期的0.99亿美元营销费用,仅多投入200万美元,增速降至惊人的1.9%。可见烧尽40亿、席卷十几家的暑期在线流量鏖战,对新东方的影响微乎其微。

但上面的走势图也显示出了有趣的情况。新东方最近三年的Q4(3-6月),均是每一财年四个季度中营销费用最高的那一个。2018财年Q4营销费用达1.01亿美元,较之2017年的0.66亿美元大增52.4%,成为近4年唯一营销费用增速超50%的单季度。

刚刚过去的2019财年Q4,新东方营销费用稳定在1.06亿美元,增速放缓至4.8%,可见新东方对营销费用投入相对克制,成本控制较稳健。但据新东方在线9月交出的上市后首份年报显示,其总营收9.19亿元,同比增长41.3%;净利润由去年同期盈利8202.6万元,变为亏损6410.9万元。结合“在线烧钱”这一情况来看,新东方在线才是新东方真正的在线教育主战场。

但是,两位巨头在线上的豪赌也并非成效甚微。2020财年Q1,新东方学术课程辅导和考试预备课程的学生总人数同比增长50.4%,达到约260.92万;线下中小学暑期招生82万,增长8%,留存率80%。

截至2019年8月31日,好未来在69个城市共设有758个教学中心,多于截至2019年2月28日设于56个城市的676个教学中心。其2020财年平均每季度学生人次(长期正价课)从2018财年同期的约171.5万增长到本季的约256.57万,同比增长49.6 %。

对于下个季度,新东方预计收入区间在7.54亿-7.71亿美元,同比增长26%-29%。好未来预计将营收8.262亿美元-8.438亿美元,同比增长41%-44%。暑期烧钱买来的流量到底能够留存多少,能够带来多少延递收入?我们将持续关注。