蓝鲸教育1月15日讯,今日建桥教育公布发售价及配发结果。公告显示,建桥教育发售价定为6.05港元/股,全球发售1亿股。扣除公司就全球发售应付的包销费用、佣金及开支后(假设超额配股权未获行使),建桥教育自全球发售募集的资金净额约为5.48亿港元。

募集资金净额的用途主要分以下三方面:

约34.8%(约1.91亿港元)预期将应用于收购或投资,以扩大学校网络;

约35.0%(约191.73百万港元)预期将主要用作出资校园建设项目以及购置家具及设备,包括就珠宝学院建设一幢用作行政及学生实用技巧培训用途的多功能大楼、两幢学生宿舍楼(提高学校收生容量4000人)、用作洗衣房、宿舍管理及其他寄宿相关服务的宿舍辅助用楼,以及地下停车场;

约20.2%(约1.11亿港元)预期将主要用作偿还到期的短期贷款及长期贷款的即期部分;

约10.0%(约5478万港元)预期将用作补充营运资金及一般公司用途。

公告显示,建桥教育的公开发售已获适度超额认购。相当于根据香港公开发售初步可供认购的香港发售股份总数约4.52倍;国际配售的部分获适度超额认购约2.49倍。

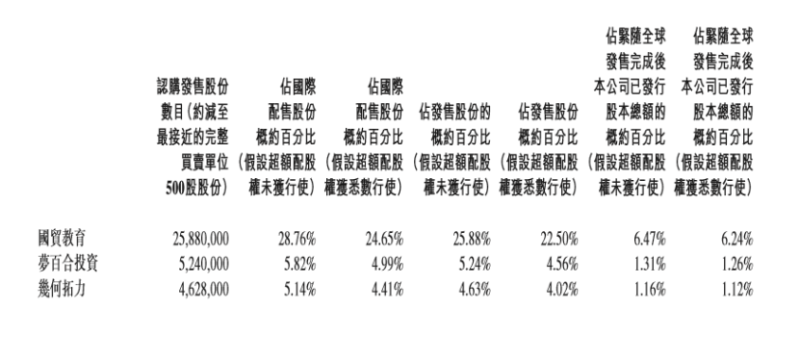

基石投资人方面,国贸教育、梦百合投资及几何拓力依次认购2588万股股份、524万股股份和462.8万股股份,占全球发售完成后公司已发行股本的6.47%、1.31%和1.16%——三方共计认购3574.8万股股份,占建桥教育总股本的8.94%(超额配售权未行使);合计占全球发售股份总数约35.75%。

独家保荐人为麦格理;联席全球协调人为麦格理和海通国际;联席账簿管理人及联席牵头经办人为麦格理、海通国际、安信国际、建银国际、中国银河国际和交银国际。