74,518

74,518

复盘白酒业2018,厘清这八个方面,你将发现2019的更多机会。

文 | 刘圣松、韩磊

刘圣松系云酒·中国酒业品牌研究院高级研究员、谏策战略咨询总经理,韩磊系谏策战略咨询项目总监

2018年,酒业调整、转型、分化依旧持续,无论是逐步趋于理性的市场需求,还是加速走向竞合的名酒生态,都在预示着白酒行业跨入新时代的“加速度”。

如何厘清多变的行业表象,挖掘其背后的潜在规律,成为每一位即将步入2019年的酒业人,都需要关注的内容。

笔者特针对白酒行业2018年显现的八大趋势、现象进行梳理,盘点过往一年当中名酒、大商、产区的关键动作,并对其中潜藏的原因及方向进行解读。

争议中成长的酒类电商

2018年回顾

从酒类B2C垂直电商到O2O的尝试再到B2B的追捧,过程中面临着厂家,商家和资方之间各种矛盾和牵制,有上市也有退市,有盈利也有亏损。

但是,酒类电商们不断地探索发展和迭代转型。虽然国内的酒类电商模式还不够成熟,但从2012年(酒类电商元年)至今短短的6年时间里,酒类电商的交易规模实现了从70亿到700多亿近十倍的增长,全国300多家知名品牌白酒企业基本全部“触电”。

根据国际葡萄酒及烈酒研究所(IWSR)的调查结果,中国已成为全球大型线上酒类市场,2018年,中国线上酒类销售居世界第一,约423亿,约为法国(或英国)的3倍。而且,每年正在以15%的速度增长。

解读

酒类电商占比低,增长率可期。在互联网发展,大数据时代和AI人工智能技术逐渐成熟应用性趋强的大背景大趋势下,酒类电商的发展趋势是不可逆的。

近年来,嫁接在各类专业酒类垂直电商和综合性电商平台上的品牌旗舰店,运营的规模和利润,运营的专业性以及品牌效应方面都获得了长足的发展,这也基本验证了酒类电商中长期的发展趋势。

酒类电商发展模式依然是互联网+,是渠道融合,是效率之争,而不是颠覆传统渠道。电商平台对于酒类企业的功能也正在从单一的产品销售和品牌展示向销售、服务和数据挖掘等综合性功能转型。

酒类电商品牌的集中度将越来越高,业外资本扶持下的野蛮生长也将告一段落,进入门槛也将越来越高,竞争的维度也不仅酒仙和1919之间,而将与京东,天猫和苏宁易购等综合性电商平台实现竞合。未来,酒类电商的发展模式,要么是足够细分,要么是品牌化。

名酒国际化战略步伐加快

2018年回顾

1月15日,贵州茅台以盘中最高触及799.06元/每股的股价创历史新高,市值跨过1万亿,首次超越帝亚吉欧,成为全球烈酒市值第一的企业。这也在一定程度上给中国名酒国际化提供了更大的想象空间。

茅台2018年海外经销商大会上透露,出口额增长6.8%,出口创汇增长34.5%,新开发了一带一路沿线12个国家的代理商。截至目前,拥有了分布于五大洲68个国家和地区的115家海外经销商。

2018年,五粮液借助“一带一路”战略,在哈萨克斯坦、以色列、捷克等沿线国家大力传播中国酒文化和品牌;4月20日,新加坡唐人街专卖店开业,机场免税、船供免税、餐饮零售和团购等多个渠道相继进入;10月16日,与中国食品发酵工业研究院、宜宾五粮液股份有限公司、英国帝国理工大学、英国剑桥大学四家机构联合设立“国际级白酒研究中心—国家酒类品质与安全国际联合研究中心”。

2018年,泸州老窖以国家大事件为背景,利用“中国文化”的底蕴,开启了国窖1573“让世界品味中国”全球文化之旅,足迹遍及纽约、布鲁塞尔、巴黎、莫斯科等国家,以“巴蜀记忆”“雨润新竹”“醉相思”“半生缘”等基于现代人饮酒和审美习惯的中式鸡尾酒来践行国际化。

2018年,汾酒在加拿大投建清香型白酒酒庄项目,建立汾酒文化的博物馆和酒庄游设施等。

解读

共性方面,大多名酒企业在国家“一带一路”战略大背景下,向周边国家渗透,借助于国际会议、活动、赛事进行品牌传播和市场拓展,正所谓,中国的国际影响力和中国文化的渗透力,是决定中国白酒国际化进程的关键因素。

个性方面,各自的国际化战略核心及实施路径却有着较为明显的差异。总结来看,茅台的国际化战略核心是“文化”,五粮液的国际化战略核心是“品牌+品质”,泸州老窖的国际化战略核心是“文化+产品”,而汾酒则是以“产区引领”来实施白酒国际化战略。

笔者认为,中国白酒国际化的方向要着力解决五个方面的问题:第一,文化差异;第二,产品适口度问题;第三,企业重视程度问题;第四,传播与推广的整合性问题;第五,价格与价值匹配度问题。

酱香热度不减

2018年回顾

截至11月25日,茅台酱香酒公司已完成销量2.7万吨,实现销售额80.16亿元。酱香酒公司成为茅台集团近三年来业绩最突出、增长最迅猛的板块;习酒2018年中报披露,省外市场首次超过省内,窖藏系业绩贡献率也超过50%,其中,窖藏1988也成为10亿级超级大单品,上市计划也被再次提及。

郎酒方面,公司2018年销售额将达到100亿元,2019年预定上市,具有“头狼效应”的超级大单品红花郎计划2020年突破100亿,登陆央视国家品牌计划TOP品牌,年品牌投入要达到20亿。此外,高端青花郎的“中国两大酱香白酒之一”全新定位得到业内外一致好评,高体感的“青花盛宴”正在全国各范围如火如荼地开展,极大地提高了经销商和消费者的信心。

打着“酱香新领袖”旗帜的贵州国台酒在2018年也取得了骄人的业绩,2018年,业绩比全年同期翻了一番,大单品国标酒年销售超过5亿元,广东市场过3亿,江苏和河南过亿元。2018年,金沙也发布了“国香典范”和“两个5年”计划的战略。

同时,遵义市也发出了全力建设世界酱香白酒产业基地的口号,预计到2025年全市白酒产能将超过百万千升。珍酒等经典酱酒品牌也动作频频。

解读

此轮酱酒热主要基于几个方面的背景:第一,茅台系列酒、郎酒及习酒等酱酒酒具有强大的品牌号召力;第二,川黔名酒产区的优势为其产品品质提供了坚实的品质背书;第三,具有强大的渠道资源优势;第四,次高端和高端产品定位,也为经销商提供了充足的利润空间和市场可操作空间;

与此同时,酱酒热背后的风险也当高度重视。

第一,关注政经环境的变化。例如,2013-2016年,强力反腐引发整个白酒行业进入深度调整期,包括2018年全面爆发的国际性贸易战等政治经济环境的变化,都会对白酒行业,尤其是以次高端和高端定位的酱酒品类发展带来一系列不可预见的系统性风险;

第二,急功近利的酱酒品牌推广方式。例如,散装酱酒品牌乱象的出现,好比2010年前后,山东芝香品类的培育,也遭遇了众多区域性酒企抄底式底价芝香产品的盲目跟进的不利局面;

第三,品类替代风险。白酒从本质上还是属于快消品,因此,进口红酒、精酿啤酒、黄酒、鸡尾酒以及果露酒等品类的快速发展,都会对酱香白酒形成品类替代消费效应。

笔者进而对酱酒热趋势做出如下研判:

第一,酱香品类细分趋势趋强。根据目标人群消费能力及消费场景进行档位细分,根据原料,酿造工艺的不同,大曲酱香酒、麸曲酱香酒、碎沙酱香酒、翻沙酱香酒、回沙酱香酒和串蒸酱香酒等品类细分,甚至,基于精神层面的绵柔酱香或清雅酱香的细分都是有可能的;

第二,酱酒品牌化进程需要领头羊品牌的共同培育,才能做大做强;

第三,酱酒优势产区需要进一步扩大,除去传统的赤水河流域,还需要有更多优秀品牌来共同培育酱酒品类,并协同当地政府,共同打造优秀的酱酒小产区,例如,山东云门春、广西丹泉、湖南武陵、东北北大仓等。

停止接单与“逆”回购

2018年回顾

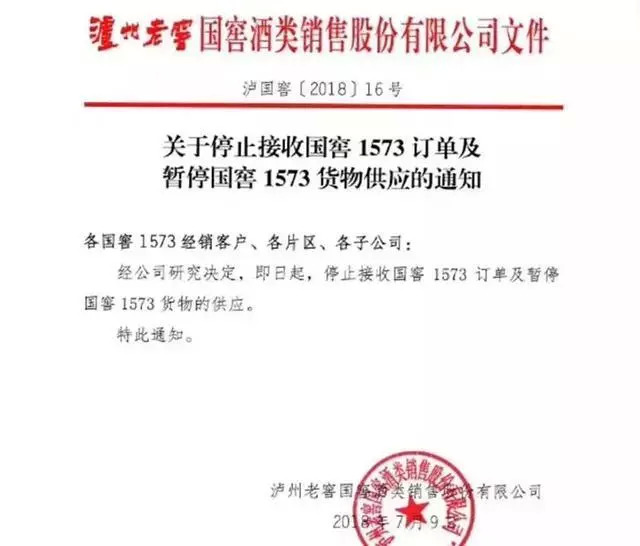

1月12日,四川古蔺郎酒销售有限公司下发了《关于停止四川、重庆区域部分产品订单接受与发货的通知》;6月15日起,青花汾酒开始在全国范围内停止接单;7月9日起,泸州老窖停止接收国窖1573订单及暂停国窖1573的供应;从10月1日起,洋河海天梦系列、双沟珍宝坊系列将全面停货;同时大幅提高终端供货指导价;2018年,关于名酒停止接单、停止发货的通知可谓是不绝于耳。

甚至有些品牌开始大胆地实施“逆”回购操作。例如,6月1日起,泸州老窖针对国窖1573、泸州老窖老字号特曲和泸州老窖老头曲这三大单品启动大规模回购;继泸州老窖之后,11月份,洋河股份宣布在全国范围内对52度梦之蓝·手工班实施回购政策,具体政策为:发布老版产品指定编码,面向社会超值定向回购,本年度回购版本为2017版,回购价格为2999元/瓶,以此类推,每延后一年,老版产品增加1000元/瓶,9999元/瓶为上限。

解读

无论是停止接单、逆回购还是直接涨价,主旨大多为通过供需关系来稳定市场秩序。具体来看,大致有如下几个方面的考量:第一,控制产品价盘,大多在淡季开展;第二,控制销售节奏,大多数在淡旺季交替或销售年度转换的阶段开展;第三,调整渠道价格,大多会在停货通知发出后,往往伴随着要求或建议经销商,分销环节以及零售终端相应提高产品的分销价和售卖价。

现象级生肖酒

2018年回顾

早在2010年,茅台便开始研发生肖酒,但吸引业内高度关注的是从2014年茅台首发的马年生肖酒开始,最为火爆的当属鸡年生肖酒,2018年的狗年纪念酒也热度不减。日前发布的猪年王子酒,价格直接飙升到988元,相较于2017年官网价几乎翻了一倍,茅台的生肖酒已经开始从主品牌向主品系延伸。

郎酒集团在2018年首次上市了两款狗年生肖酒,一款为主品牌的狗年纪念酒,另一款为战略品牌青花郎的戊戌狗年纪念酒。或许是郎酒首次发布生肖酒,两款酒一经发售,均被抢购一空。

2018年,集中国龙、中国结、中国古钱币等中国传统文化符号于一身的“国宝之魂 十二生肖兽首”习酒生肖酒发布。

2018年,由毛主席专用瓷设计大师李人中烧制生肖开运红瓷瓶,以皇家最经典的梅瓶造型,采用著名“毛瓷”工艺精心打造,纯手工24K黄金瓶身描绘的“五粮液十二生肖属相酒”面市。

寓意2018年“太平”与“盛世”年的洋河戊戌狗年“太平犬”生肖发售。

继2017农历丁酉鸡年节庆酒后,2018年,泸州老窖开发了一款高端个性化美酒“2018戊戌年金狗佑财酒”。

除却上述名酒的生肖纪念酒之外,西凤、白云边、四特、酒鬼等全国约60多家知名品牌均有生肖酒上市销售,

解读

对于生肖酒现象是如何出现的?生肖酒对于企业品牌的长远意义以及消费者的收藏价值又是什么?

笔者认为:第一,茅台生肖酒是白酒业的“风向标”,因此才会吸引更多名酒企业跟风;第二,生肖酒融入了生肖文化、书画艺术等传统白酒品牌文化内涵,因此更具文化属性和收藏价值;第三,区别于以前的生肖酒,现在是一年一款,且限量生产,限量发售,稀缺性造就价值感;第四,生肖酒满足了人们个性化的消费心理,也迎合了人们对美好生活的追求的需要;

生肖酒现象会不会是一阵风?发展前景如何?笔者认为,相较于以前,茅台一家独唱,消费者选择相对单一,面对高昂的价格又只能望而却步。而现在,五粮液,洋河,泸州老窖,剑南春等名酒企业都推出了生肖酒,也就给消费者提供了更多选择,一定程度上,活跃了整个生肖酒市场,正所谓众人拾柴火焰高,短期内,生肖酒还将会热度不减。

其次,随着生肖酒的市场认可度越来越高,追捧者也会越来越多。加上生肖酒自身所蕴含的深厚的文化内涵,具备了长远的收藏投资价值,所以,生肖酒肯定是值得中长期持有的。最后,区别于茅台,其他品牌的生肖酒短期内的升值潜力和变现能力会相对较弱,所以,要谨慎选择。

鱼贯而出的省级白酒振兴计划

2018年回顾

行业深度调整以来,全国名酒开始加快推进品牌,产品,渠道和组织等全方位的市场下沉,极大地挤压了全国大范围的区域性品牌的生存空间。在此大背景之下,区域性品牌较为聚集的鲁豫辽湘等板块,开始陆续出台以政府、行业协会和龙头企业主导的“省级白酒振兴计划”。

2017年6月份,经过有关部门联合调研后,山东省政府提出“鲁酒振兴”计划,以10亿基金助力鲁酒发展;2018年1月,山东省白酒协会联合景芝、扳倒井、花冠、古贝春等数十家省内酒企,在济南成立“高端鲁酒战略发展联盟”,意在聚力发展中高端产品,提升消费者对鲁酒在高端市场的认同程度;2018年3月20日,山东省白酒品牌培育发展联盟成立大会在四川成都市举行。

2017年早些时候,河南酒业转型发展被列入省政府重点支持的转型攻坚产业项目之一,《河南省酒业转型发展行动计划(2017-2020年)》重磅出炉。“豫酒”振兴被提到了全省高度。

2018年3月10日,由辽宁省白酒工业协会主办的“辽宁省白酒行业大会”在沈阳举行,会议以振兴辽酒为主题进行了充分探讨,发布了辽宁省白酒工业协会编著的《辽宁白酒志》。

2018年9月14日下午,在第二届中国(长沙)酒文化节上,《改革开放40年湘酒发展蓝皮书》正式发布,湖南酒协会长刘维平倡议政府方面恢复湘酒振兴小组,尽快制定促进湘酒发展政策措施,设立湘酒产业发展专项基金,连续五年每年支持1个亿,支持湘酒企业开展调研、文化宣传,品牌推广,市场开拓等工作,等等;

解读

豫酒振兴计划:回顾2018年各省级出台的振兴计划及实施动态不难看出,规格、计划和措施最为全面的,当属豫酒振兴计划。省、市和县三级政府定点扶持当地酒企,规格和力度可谓空间,在扶持计划方面,重点从品牌重塑,模式重建和企业重组三个方向制定切实可行的扶持计划,从计划实施的绩效来看,豫酒整体市场份额提升了10%,企业营收、利润实现和上税金额均实现了同期增长。

鲁酒振兴计划:更多地依赖于行业协会和龙头企业来实施。在抱团出击,高质量发展和骨干企业先行的主题思路指引下,2018年,鲁酒主流白酒消费档位实现了跨越式提升,从省酒到市酒再到县酒集体发力次高端市场。

辽酒振兴计划:尚处在调研和论证阶段。

湘酒振兴计划:已经开始进入具体实施阶段,不久的将来,以酒鬼,湘窖和武陵为代表的湘酒军团将会在多产区协同发展,多酒种多香型并举以及次高端市场上有较为抢眼的表现。

资本并购从未停歇

2018年回顾

2月:2月3日,汾酒集团将11.45%的股权转让给华创鑫瑞;自此,华润开启白酒之旅;2月9日,泸州老窖发布公告称,现金收购公司控股股东泸州老窖集团所持有的四川发展酒业投资有限公司全部30%股权。

3月:花冠集团拿下金贵酒业商标。

5月:5月3日:江小白收购重粮酒业100%股权;5月27日:酒鬼酒发布公告称,中粮酒业投资将持股31%,成为公司的间接控股股东。

6月:6月25日,帝亚吉欧拟通过要约收购的方式将其持有的水井坊的股份比例从目前39.71%提高至最多不超过60.00%。

8月:8月20日,张弓老酒4亿元收购张弓酒厂。

9月:9月9日,在遵义市白酒产业链专题招商会上,娃哈哈的“领酱国酒项目”被河北华林集团签约“收购”,两个月后,娃哈哈方面表示领酱国酒并没有被出售,仍然是在娃哈哈集团旗下,娃哈哈将会更加注重消费端的开拓,而白酒生产端则交给当地专业化程度更高的合作伙伴去运营。

10月:10月15日,川酒集团收购了宜宾叙府酒业51%股权;同日,今世缘与山东景芝酒业股份有限公司的大股东签署了《战略合作协议书》,就以现金方式收购其持有的景芝酒业股份事宜达成协议。

12月:12月12日公告,维维股份在12月10日与控股股东维维集团签署了《股权转让协议》,上市公司方面打算以2.75亿元的价格(增值率27.58%),将持有的55%的贵州醇股权转让给维维集团。

解读

从上述2018年发生的白酒行业的资本并购案不难看出,业外资本减持和业内资本加持的特点同时显现。行业并购的频发,也从某种角度折射了白酒行业名优白酒品牌的整体复苏趋强。

相较于市场化竞争实现规模性扩张,凭借强大的资金实力的酒业大鳄或业外资本采取直接并购的手段加快行业及优质品牌的整合,效率更佳。此外,与往年的业外资本并购不同,2018年同业并购事件居多,且大多选择了处于低谷期的优良资产或优质基因的品牌。

2018年业外资本抛售白酒资产,既彰显了资本的逐利性本质,也折射了白酒行业新周期内市场竞争格局和层级的深化,单一的资本与管理输出并不能根本上决定高度市场化的白酒业竞争格局和走向。

2018,新品扎堆年

2018年回顾

3月:春糖会期间,小郎酒战略新品上市;定位600元的智慧舍得上市;“无上妙品匠心传承”2018年酒鬼酒传承版新品战略发布。

5月19日,泸牌老窖大曲、泸牌老窖特曲、泸牌老窖老酒三大战略品牌上市,共10款单品,价格横跨88元-568元的中高端、次高端两大价格带。

8月26日下午,古井贡酒年份原浆(中国香)古20郑州上市;8月27日,五粮液系列酒两大战略品牌“百家宴”和“火爆”全球上市;8月28号,彩陶坊天时的裂变产品日、月、星上市,涵盖400-800元价位带。

9月9日,第八届中国(贵州)国际酒类博览会期间,国台战略合作产品“黄瓷瓶国台·御酱酒”上市发布;同日,匠中匠·醉百味借势酒博会,在贵阳宣布上市;次日,茅台发布43度贵州茅台酒“喜宴”新品。

10月10日,西凤酒高端产品—西凤酒秘级30亮相长沙秋季糖酒会。

解读

纵观2018年各大企业的新品上市进程,不难发现有如下几个显著特征:

第一,时间节点上大多选择在春秋两季,地点大多选择在春秋两大糖酒会期间。笔者认为,一来春秋两季,为白酒淡旺季转换的两大节点,利于新品的上市推广和培育;二来,选择糖酒会或酒博会期间发布,客商云集,媒体扎堆,便于新品的上市宣传造势和产品精准招商对接;

第二,从价格定位上不难看出,大多新品集中在次高端或新高端。笔者认为,深度调整期后,消费升级明显,次高端既是行业风向标,更是大多白酒企业和品牌转型升级的机遇和风口。同时,对于部分具有深厚品牌基因的老名酒来说,提前布局和占位新高端,将是决定下一个十年行业竞争新格局的战略考量。

第三,从新品发布的企业来看,虽然川黔名酒群为主,但以古井和西凤为代表的泛全国化品牌以及酒鬼和仰韶等省级品牌呈现明显的上升趋势。笔者认为,下一轮白酒行业品牌竞争格局将呈现出名优白酒产区品牌化集中和名牌板块化割据并存的趋势。

第四,从品牌及产品命名来看,大多是在企业核心品牌和主力品系基础上的有效延伸,笔者认为,品牌的系列化或主力大单品的品牌化是核心逻辑。