164,636

164,636

投稿来源:糖水谈资

近期,维达国际和恒安国际纷纷发布上半年经营业绩,作为纸业巨头,两家公司的表现究竟如何呢?

根据财报,维达国际上半年营收达78.91亿元,同比增长7.58%;股东应占净利达4.4亿元,同比增长5.39%;销售毛利率28.10%,同比减少1.6个百分点。

行情来源:华盛证券

相比之下,恒安国际上半年营收达107.77亿元,同比增长6.3%;股东应占净利18.78亿元,同比微降3.6%;销售毛利率37.29%,同比减少2.35个百分点。

行情来源:华盛证券

维达营收增速较快,业务侧重略有不同

营收角度看,本期维达国际营收增速与恒安国际相差不大,两者均在个位数增长。但若从5年营收增长角度来看,维达国际营收由2014年的80亿增长至2018年近150亿,年复合增长率达13.3%;相比之下恒安国际的营收反而由238亿元滑坡至205亿元,尽管考虑到2016年剥离的亲亲食品业务会减少部分营收,但仍表现恒安在营收增长上相对乏力。

资料来源:华盛证券

业务角度看,维达及恒安侧重点略有不同。

维达中期报表显示,纸巾业务收入同比增长15.5%,达65.02亿港元,毛利率达28.2%,占总营收82%;个人护理业务(主要是销售纸尿片和女性卫生巾)收入达13.88亿港元,同比增长2.9%,毛利率达27.7%,占总营收18%。整体而言,维达国际的营收及毛利大部分均来自纸巾业务,且该业务结构比较稳定。

恒安国际业务划分相对多元,主要包括卫生巾业务、纸巾业务、纸尿裤业务及其他业务(保鲜膜、胶袋等家具用品)。2019上半年,卫生巾业务收入为30.75亿元,同比下跌4.6%,占集团收入约28.5%;纸巾业务收入54.60亿元,同比增长7.4%,占集团总收入约50.7%;纸尿裤业务营收7.50亿元,同比降幅收窄至7.4%,占集团营收7%。

对比之下,维达更侧重纸巾业务,而恒安更侧重卫生巾业务—虽然恒安在纸巾业务上的收入占比超50%,但该分部毛利相对低,往往是增收不增利。大部分毛利是由卫生巾业务带来的,因此说恒安更侧重卫生巾业务。

恒安盈利能力显著高于维达

就单位盈利能力来说,恒安国际明显高于维达国际。

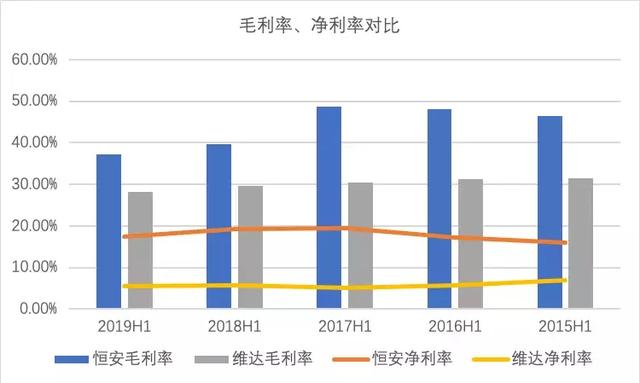

2019上半年,维达销售毛利率28.10%,同比减少1.6个百分点;净利率仅为5.57%,同比微降0.12%。相比之下,恒安上半年销售毛利率高达37.29%,同比减少2.35%;净利率达17.47%,同比下降超2%。

从历史数据来看,恒安国际的整体毛利率及净利率亦显著高于维达国际。其中,2017年上半年两家公司在毛利率差距上接近40%,达到毛利率差距峰值,而近两年恒安毛利率有所下滑,与木浆等原材料成本上涨有关。

资料来源:公司财报,华盛证券

恒安卫生巾毛利率超70%,碾压维达

尽管恒安国际纸巾业务营收占比超50%,但在业绩报告中,恒安的卫生巾业务却排在纸巾业务之前。管理层更加倚重卫生巾业务,原因在于恒安的利润来源绝大部分来自卫生巾业务,而不是纸巾业务。

2019上半年,恒安卫生巾业务收入达30.75亿元,同比下降4.6%,毛利率达到70.3%,同比上升1%,占总毛利比例超50%。相比之下,维达国际个人护理业务毛利率仅为27.7%,远逊于恒安国际。卫生巾业务毛利率差距较大的原因,主要是恒安国际在卫生巾高端市场上的市场份额持续提升,尤其是高端Space 7系列产品的热销。此外,石化原料成本的进一步下降亦提升了卫生巾业务的盈利水平。

结语:纸业双雄二选一,该选谁?

营收方面,维达只有恒安的70%;净利方面,恒安是维达的4.2倍;市值方面,恒安是维达3.7倍。如果单按静态市盈率,可能恒安国际更加值得入手,但考虑到维达在高端纸巾上的优势和不断增长的营收,则维达亦有一定程度上的吸引力。

风险方面,一是宏观经济环境的下行将对两家公司的高端产品产生一定影响;二是整个造纸行业景气度并不高,各项原材料成本面临不确定性;此外,造纸业的竞争格局相对分散,未来存在行业价格战的风险。