153,412

153,412

投稿来源:英为财情Investing

周三盘后,美国两大在线支付巨头PayPal (NASDAQ:PYPL)和Square Inc (NYSE:SQ)分别公布了最新季度财报,两家公司的业绩都不及预期,但股价表现却背道而驰:PayPal盘后上涨了超过8%,势将创下纪录新高,Square却下跌了4%。

放在疫情大背景下,这两份财报应该如何解读?

PayPal、Square股价走势对比,来源:英为财情Investing.com

一季度,PayPal和Square业绩预期双双落空

无论是PayPal还是Square,一季度都面临着疫情带来的两大利空:一是信贷准备金的增加对利润的挤压,二是交易量增速的放缓。

1月至3月,PayPal的净利润骤降了87%至8400万美元;而Square的净亏损也从去年同期的3800万美元大幅扩大至1.06亿美元。利润的下降或者亏损的扩大,很大程度上都与信贷准备金的增加有关。

PayPal表示,GAAP每股收益包括在当前预期信用损失标准(CECL)下信贷准备金产生的17%负面影响。而Square的交易和贷款损失支出为1.09亿美元,远远高于四季度的7700万美元和去年同期的8100万美元。

与此同时,疫情也打击了消费者的信心和购买非必需品的能力。无论是PayPal还是Square,这个季度的交易量都不及预期。

PayPal处理的交易量同比增长18%至1910亿美元,而分析师的预期是1952亿美元;Square的总交易量同比增长近14%至257亿美元,同样少于分析师预期的273亿美元。这也是Square交易量自2019年一季度以来的最低增长水平。

PayPal、Square财报后股价为何背道而驰?

既然一季度业绩的剧情大致相同,那么两者股价一涨一跌的原因可能要在前瞻指引上找。

PayPal表示,4月份可能是其自2015年中成为独立上市公司以来表现最强劲的月份:新增活跃账户增加了740万,创下了月度纪录;这种势头一直延续至5月,并且在5月1日录得了史上最大的单日交易规模,甚至超过了去年的黑色星期五和网络星期一。4月交易量同比增长了20%,而收入增长了17%。

这个表现更符合我们对于疫情影响的理解:消费者将更容易接受非接触式的移动支付方式,而且这种消费者行为可能会是永久性的变化。

PayPal首席执行官丹·舒尔曼(Dan Schulman)称,早期迹象表明,即便封锁措施有所放松,但用户仍然维持使用移动支付的这个新习惯。譬如,在奥地利和德国,用户使用PayPal的频率仍然很高,是疫情前的2至3倍。

Square同样受益于这个趋势,该公司面向消费者的Cash应用下载火爆。而且那些没有银行帐户的美国民众,也可以通过Cash App来接收联邦政府派发的现金补助。从3月到4月,通过Cash App进行的直接存款量增长了三倍。

但另一方面,Square在美国中小型卖家中有着不小的风险敞口。在去年四季度,Square有大约45%的交易量来自于年化总支付量少于12.5万美元的卖家。疫情对中小型企业的冲击更大,因此部分华尔街机构认为,在后危机时代可能需要一年或以上的时间才能恢复。

根据Square首席财务官阿姆里塔·阿胡亚(Amrita Ahuja)的说法,4月份卖家总交易量同比下降了39%,尽管从4月中旬开始增长率有所改善。

至少在短期之内,这对Square是一个利空。不过阿胡亚也指出,自从疫情爆发以来,该公司能够吸引到更多规模更大的卖家。从3月中旬开始,Square新加入的卖家无论在交易量还是毛利方面都比之前的要高。

总结

目前,PayPal的看涨情绪浓厚。英为财情的数据显示,有34位分析师对PayPal给出“买入”评级,7个“中性”评级,没有“卖出”评级。

PayPal分析师预期,来源:英为财情Investing.com

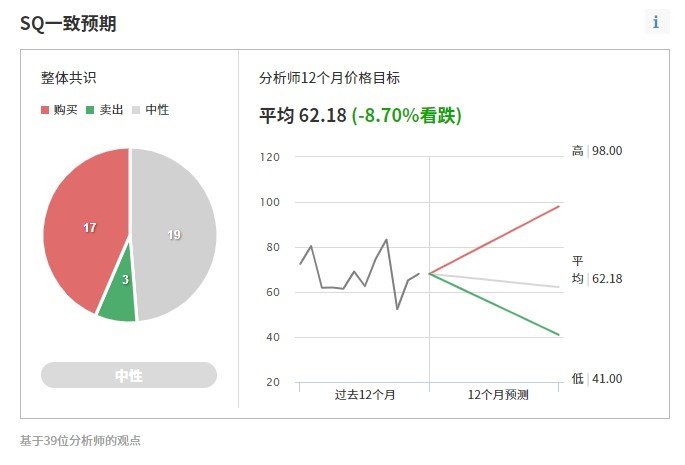

相较之下,分析师对于Square的立场更为谨慎。目前共有17个分析师给出“买入”评级,19个“中性”评级,以及3个“卖出”评级。疫情对于消费者支付行为的永久改变或是个长期利好,但短期内中小型企业对Square而言仍然是一个主要的风险。

Square分析师预期,来源:英为财情Investing.com