107,617

107,617有谁能想到,淘宝的“带货一姐”在二级市场上也有如此强大的带货能力。

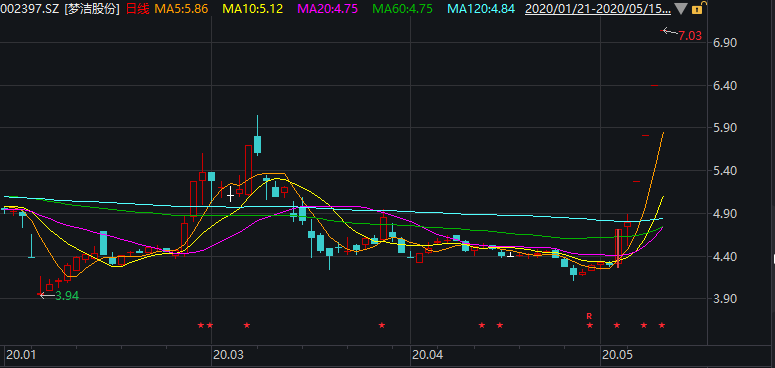

自从5月11日被爆出与“带货一姐”签订了《战略合作协议》,家纺企业梦洁股份(002397.SZ)的股价一飞冲天,已经连续拉出了5个涨停板。

如此强势的走势让梦洁股份成了传说中“别人家的股票”,买了隔壁搜于特(002503.SZ)的股民就十分恨铁不成钢地“教育”起了自家的上市公司:你看看人家梦洁股份就知道签约网红薇娅,你再看看你,怎么就没想到这么好的主意呢?

然而,家纺龙头与顶流网红之间的牵手,真的是这么美好的故事吗?

共建C2M,一个美好的误会

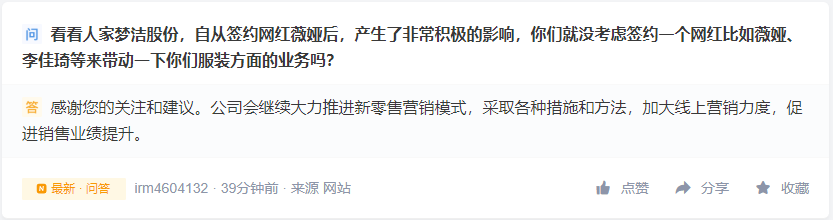

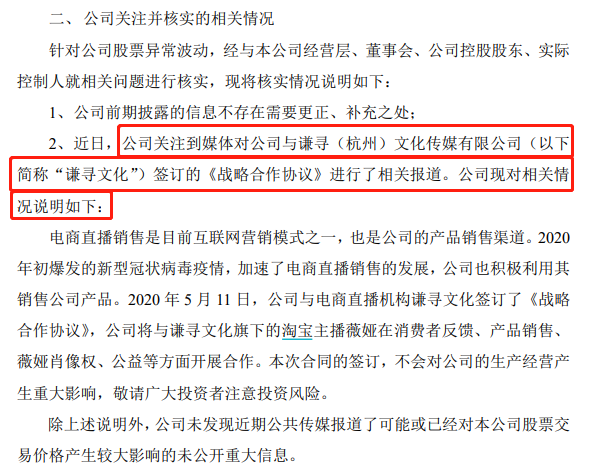

对于与薇娅之间的合作,梦洁股份一直讳莫如深,关于合作本身公司并未单独在信息披露平台上发布公告。上市公司关于合作的首次公告是在5月13日发布的股票交易异常公告中。

公告显示,梦洁股份与薇娅所属的直播机构谦寻文化之间的合作基于消费者反馈、产品销售、薇娅肖像权、公益等方面。此事首先由媒体报道,在股价引起波动后上市公司才出面做出解释。

而在许多的媒体报道中,将薇娅与梦洁股份在消费者反馈方面的合作解读为一种“轻C2M”模式,因而梦洁股份的大涨也带动了不少“C2M”概念股的价格。

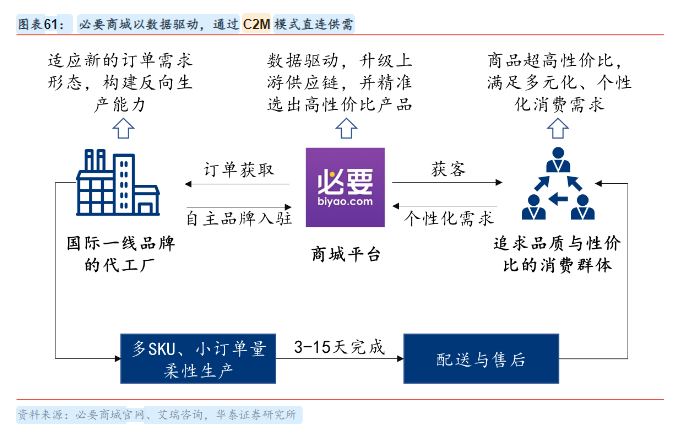

所谓的C2M,指的是Customer-to-Manufacturer,即用户直联制造,是以消费者行为数据指导上游生产的一种“按需生产”模式,又被称为短路经济。这个概念由前百度高管毕胜提出,并作为其创业项目“必要商城”的核心商业逻辑应用,以按需生产的方式省去品牌商与中间商的环节,既能为消费者提供高性价比的商品,又能为供应链减轻库存压力。

“直播带货”与“C2M”这两个时下最为火热的概念相结合,难怪一纸合作协议就能够激发出资本市场的无穷想象。只可惜,所谓的合作共建C2M模式只是一场美好的误会,上市公司不得不再次出面辟谣。

5月13日,第一财经对梦洁股份进行了采访,在电话中工作人员表示目前公司与薇娅的合作仅基于现有产品,此前梦洁股份就与薇娅在直播带货方面进行过合作,此次不过是多了一纸合作协议,合作内容并没有太大的改变,也无所谓的C2M模式。

最不赚钱的“家纺四巨头”

家纺行业的集中度很低,据Euromonitor数据2018年行业的CR5仅为4.5%,但市占率最高的四大龙头企业均已在A股上市,被称为家纺四巨头,分别是罗莱生活(002293.SZ)、水星家纺(603365.SH)、富安娜(002327.SZ)和梦洁股份(002397.SZ)。

据财报数据,2019年家纺四大龙头的营收分别为罗莱生活48.6亿元、水星家纺30.03亿元、富安娜27.89亿元,梦洁股份以26.04亿元的营收位列第四。

梦洁股份主要从事家纺产品的设计、制造、销售,拥有梦洁(MENDALE)、寐(MINE)、

梦洁宝贝(MJ-BABY)、梦洁床垫、平实美学、觅(MEE)、Poeffen等品牌。

这些品牌按照高端、中档和大众市场分类,定位较为分明。其中寐为高端个性化品牌,梦洁家纺、BESELF为中端品牌。平实美学定位于大众市场,而梦洁宝贝和MINIMEE则为儿童家纺品牌,另外梦洁股份还经营电商品牌觅MEE、少女品牌DreamCoco和独立子品牌MH。

除了家纺产品之外,梦洁股份还横向延伸出了家居服务业务,分别为提供高端家纺、衣物洗护及奢侈品保养服务的“七星洗护”和专业家纺洗护“梦洁洗护”。2019年,梦洁股份除床上套件、被芯、枕芯之外的其他收入为6.17亿元,营收占比为23.71%。

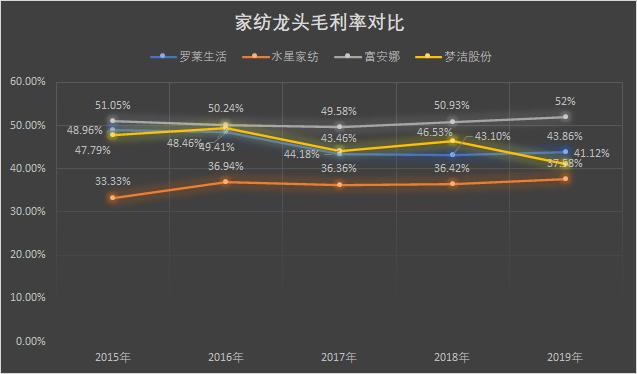

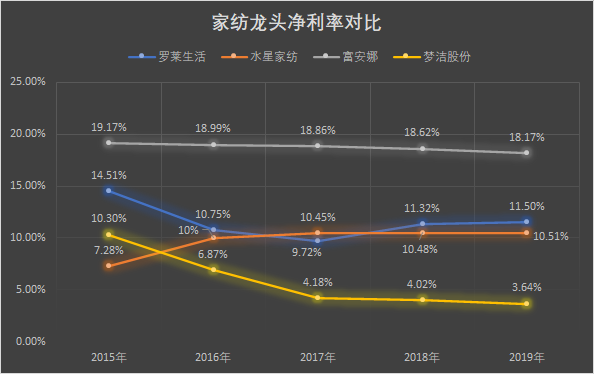

四大家纺龙头中,除了水星家纺定位于大众消费市场之外,罗莱生活、富安娜和梦洁股份的主要产品都定位于中高端家纺用品。因此,水星家纺的销售毛利率较低,梦洁股份的销售毛利率与市占率最高的罗莱生活相差无几。

然而,在净利率方面,四家公司的差距却尤为明显。2015年以来,梦洁股份的净利率逐年下降,到2019年净利率仅为3.64%,不仅远低于市场定位相似的罗莱生活,还低于毛利率较低的水星家纺。

在毛利率接近的情况下净利率拉开了差距,梦洁股份的问题出在了费用端。2019年梦洁股份的销售费用高达7.13亿元,占总营收的27.37%,而同期罗莱生活、富安娜和水星家纺的销售费用占比分别为21%、19.43%和26%。

梦洁股份之所以会产生如此高昂的销售费用,主要是因为养着四家公司里最为庞大的销售团队。截至2019年底,梦洁股份员工中共有销售人员2087名,占员工总数的56.28%,销售费用中员工薪酬就高达2亿元,同期的广告推广费用却仅为5538.41万元。而行业销售规模最大的罗莱生活,仅有437名销售人员,却创造出了远高于梦洁股份的收入。

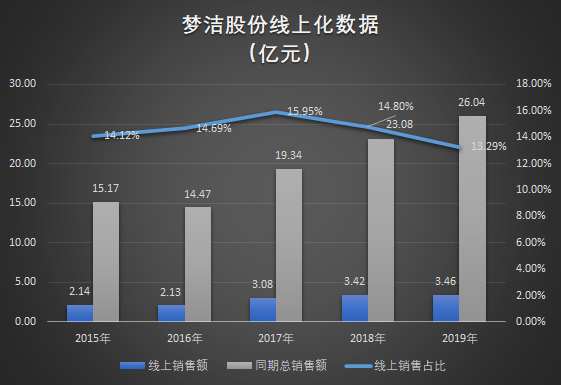

人均销售能力差距的背后,是梦洁股份线上化程度的落后。

“人海战术”难带货,线上化还得靠网红

据wind数据,以天猫、京东等电商平台上开设的直营店销售情况计算,2019年梦洁股份的线上销售额为3.46亿元,与2018年的数据几乎持平。线上收入占比为13.29%,相较2018年略有下降。

不过梦洁股份在2019年上线了微信小程序电商平台“一屋好货”,该自有平台上的销售额未纳入wind数据统计口径,公司在接受媒体采访时曾透露,2019年线上收入占比约为15%。

即便如此,梦洁股份的线上化程度也远落后于同行。2019年,罗莱生活的线上销售额为14.73亿元,占总营收的30.32%;水星家纺的电商收入为12.28亿元,占比达40.6%;富安娜的电商收入为10.07亿元,占比为36%。

事实上,家纺产品单价低、重量轻、消费者购买频次高,是十分适合电商化的品类,电商渠道也能明显提升家纺产品的销售效率。家纺四巨头中的另外三家线上化程度均远高于梦洁股份,反而是电商业务发展得最差的梦洁股份因为一纸协议成了网红概念股,这样的事实多少有些讽刺。

同时,与”带货一姐“的合作似乎也是梦洁股份对于线上化最大的努力,对于未来的发展,梦洁股份还是更加寄希望于线下门店。

据财报数据,富安娜共有商场专柜与独立门店1383家,罗莱生活直营与加盟的线下门店数共计2700家。而梦洁股份对于自己的线下门店总数同样讳莫如深,并未在财报中披露具体数字,目前已知的是2018年梦洁股份共有全品牌旗舰店55个,天风证券估计2019年梦洁股份共有直营店与加盟店4000家左右,大量的终端数量将迫使梦洁股份保留庞大的销售人员队伍。

财报显示,2019年梦洁股份新增了1200家梦洁小店,梦洁股份将其视为渠道下沉的重要举措。

据天风证券研究,梦洁小店均为加盟店,特点是面积小,50平米以上即可开店;资金投入少,前期成本为十几万元;回本快,新店在经营状况良好的情况下10~12个月即可实现回本盈利。梦洁小店降低了加盟商的门槛,适合个体户经营,梦洁股份以此方式向三、四线城市进行渠道下沉。2019年,梦洁股份加盟收入占比为44.52%。

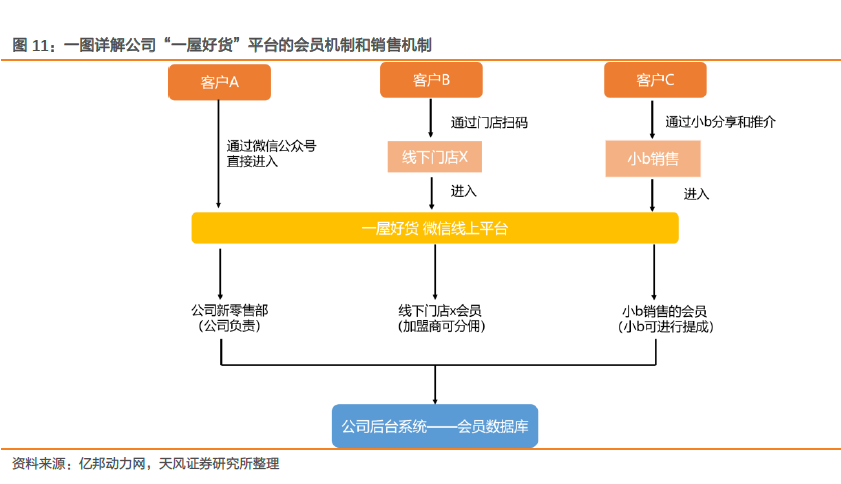

不仅是销售,梦洁股份在消费者服务与会员管理上也严重依赖这些线下门店。梦洁股份于2019年上线自有电商平台”一屋好货“,本意是想以O2O的形式与线下门店相结合,提升门店的盈利能力。

然而,梦洁股份却对电商平台的会员实行分头管理:由微信公众号进入线上商城的会员由新零售部管理,通过线下门店扫码进入商城的会员由该门店管理。线上渠道与线下渠道实际上形成了竞争关系,并不利于公司销售的线上化,更加不利于线上线下的协同配合。

更重要的是,门店导购甚至“社区达人”也有资格成为电商平台上的销售并发展会员,并对会员的消费额进行最高35%的分佣。这样的形式现在叫做社交裂变,十年之前叫做直销。由此可见,梦洁股份在还没有充分电商化的时候,就已经一步到位地微商化了。当然,在疫情对就业情况产生了一定影响的当下,这不失为低线城市青年再就业的好机会。

如果梦洁股份与薇娅的合作真的仅停留在直播带货层面,那么这一纸协议,真的就如公告中所说的,并不会对公司的经营产生重大影响。因为线上渠道的建设并非能够一蹴而就,梦洁股份对线下门店的依赖也并非一朝一夕能够改变。只希望这一次与带货一姐的牵手,能成为梦洁股份重视线上渠道建设的开端。