128,137

128,137

投稿来源:节点财经

“酸甜苦咸鲜”,人类对舌尖滋味的追求,带来了调味品消费的广阔市场。作为一个对酱油消费有着粘性需求的国家,中国酱油市场的广阔也造就了多家行业巨头。

根据广发证券研报,2010年到2020年十年,国内市值翻了5倍以上的个股中,调味品领域的有6支,分别为海天味业、千禾味业、颐海国际、中炬高新、恒顺醋业和涪陵榨菜。其中,海天味业和中炬高新两家酱油巨头从2010年1月1日到2020年8月21日十年多的时间里相比最低价的涨幅约为11倍和22倍,十年年化收益率均超过20%,近三年的ROE维持在15%以上。

最近两年,部分酱油公司的市值甚至已经高出了市场能理解的范围。比如,2019年,酱油龙头海天味业市值超过万科、恒大和碧桂园等地产巨头;2020年,海天味业股价继续上涨,市值甚至一度超过中国石化,高峰时其市盈率(PE)超过百倍,被称为“酱油界茅台”。

市场对此议论颇多,一家卖酱油的公司市值为何能够超过房地产和石油龙头?这究竟是因为企业价值还是因为泡沫?我们不妨从调味品行业的发展历史、成本结构、龙头公司财务数据对比等角度来一窥究竟。

01

酱油是个什么行业?

酱油一直是中国餐饮不可或缺的调味品。人的味觉记忆和依赖,导致了类似酱油这样的调味品行业生命周期较长。

比如,海天酱油大单品草菇老抽、金标生抽推出时间均超过60 年,目前单品收入规模20亿元以上; 厨邦特级鲜生抽收入15亿元左右,成长时间在15年以上。

广发证券报告认为,中国酱油等调味品企业的生命周期长,意味着行业的马太效应将更加凸显,有望推动行业最终形成寡头垄断竞争的格局,是打造大牛股的沃土。

根据wind、中商产业研究院数据,2010年到2019年,中国调味品市场的复合增长率约为12%, 预计未来5年收入的复合增长有望维持在10%左右。2019年国内调味品行业收入预计约为4191亿元,在食品饮料行业位居第二,相较而言,2019年国内白酒收入为5618亿元。

中国酱油等调味品行业的目标消费群体为全国14亿人口,明显高于美国的3.29亿和日本的1.26亿,行业发展空间远超美国和日本。

2018年国内酱油行业主要的消费群体中,主要分为餐饮、家庭和工业三大渠道,其中餐饮占比60%,家庭和食品加工分别占比30%和10%。B端的餐饮渠道品牌粘性较强,特点是量大、稳定等; C端的家庭渠道,其消费者易受品牌宣传和促销活动影响,竞争更为激烈。

以主力的餐饮渠道来说,一个厨师在烹饪过程中,选择用什么样的酱油,通常源于自身日积月累的职业习惯,甚至源于某种传承。一个家庭习惯了某种口味的酱油,往往也存在一定依赖性。为此,不论是餐饮公司还是普通家庭,更换调味料都不是一件容易的事情。

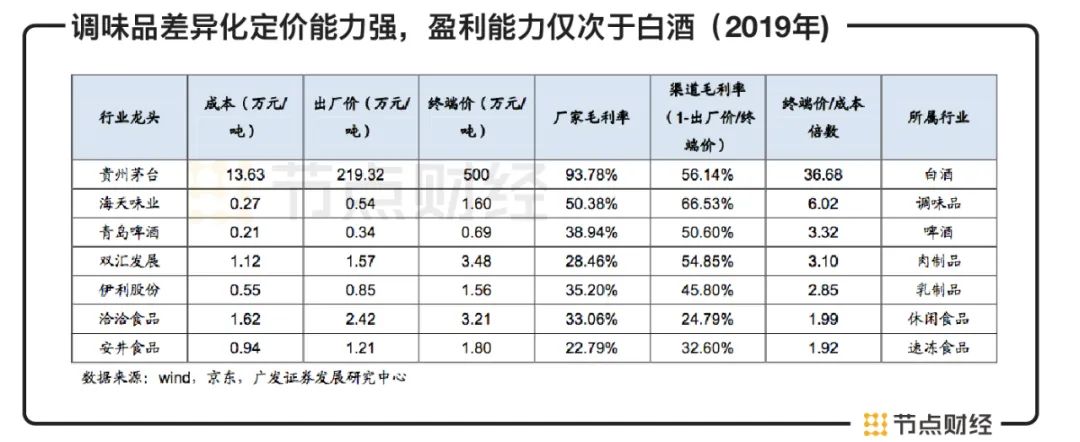

酱油的另一特点在于差异化定价能力强。这导致该行业的终端售价相较成本的加价倍数在食品饮料行业仅次于白酒:海天终端售价是成本的6倍,白酒龙头贵州茅台为37倍,啤酒、肉制品、乳制品、休闲食品、速冻食品龙头加价倍数分别为3.3倍、3.1倍、2.9倍、2倍和1.9倍。

数据来源:wind,京东,广发证券发展研究中心

高加价倍数导致酱油链条各个环节盈利能力均较高。以海天味业为例,其生产厂家和渠道毛利率均超过50%。

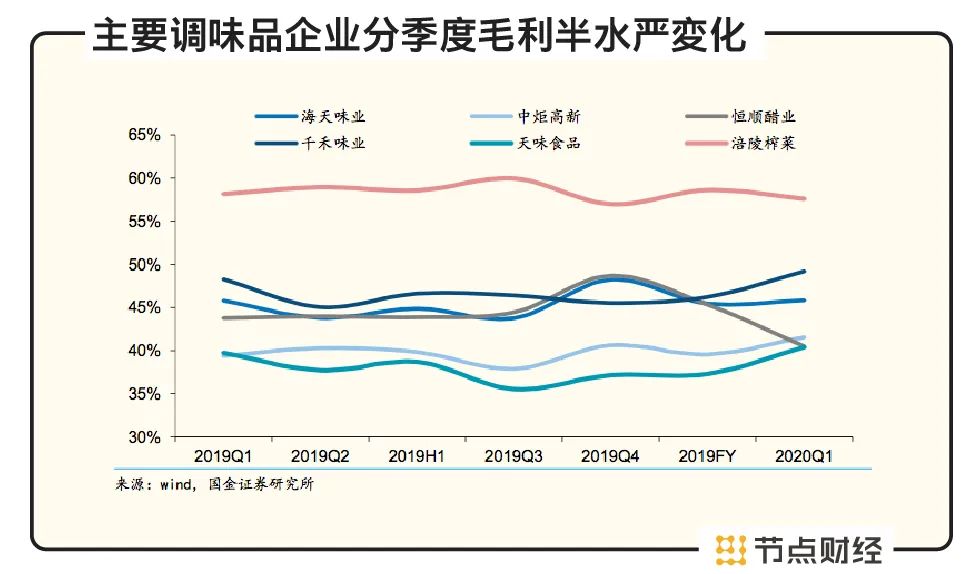

数据来源:wind,国金证券研究所

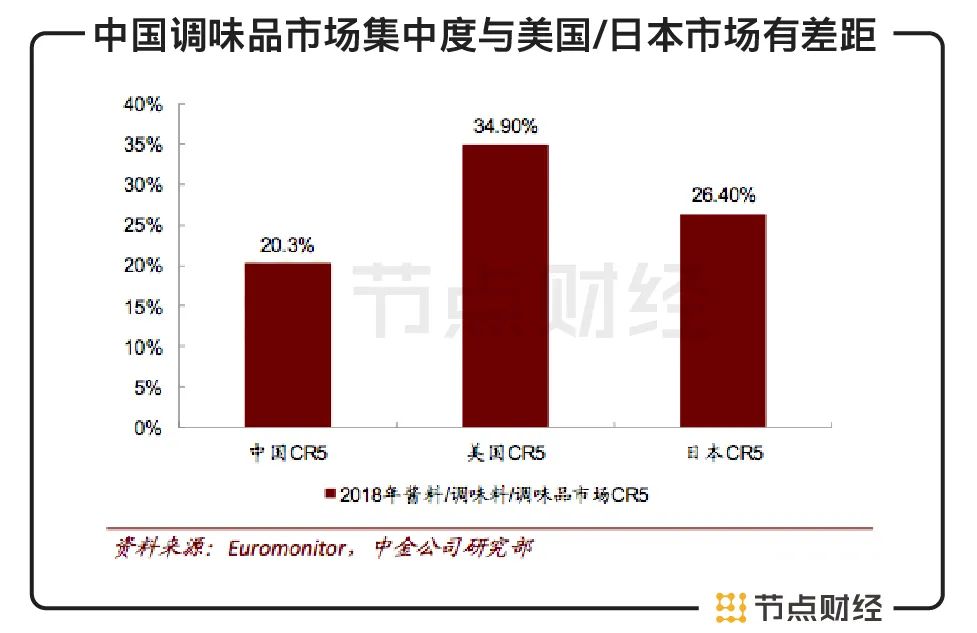

中国酱油作为必需品,消耗量极大,但全国各地的口味偏好差异大,区域性强,行业进入门槛低,这导致中国酱油行业的竞争格局相对分散,集中度低,基本呈现一超多强局面。2019年,海天味业在酱油行业的市占率大概是17%左右。相较而言,茅台在高端白酒市占率高达60%,可口可乐在碳酸饮料市占率超过45%。

数据来源:wind,公司官网,广发证券发展研究中心

因为酱油整体口味较为统一,日本酱油行业比较集中,其龙头公司龟甲万的市场占有率高达35%,行业格局也比较稳定。可见,对标日本,我国酱油行业集中度仍有很大的空间。

数据来源:Euromonitor,中金公司研究部

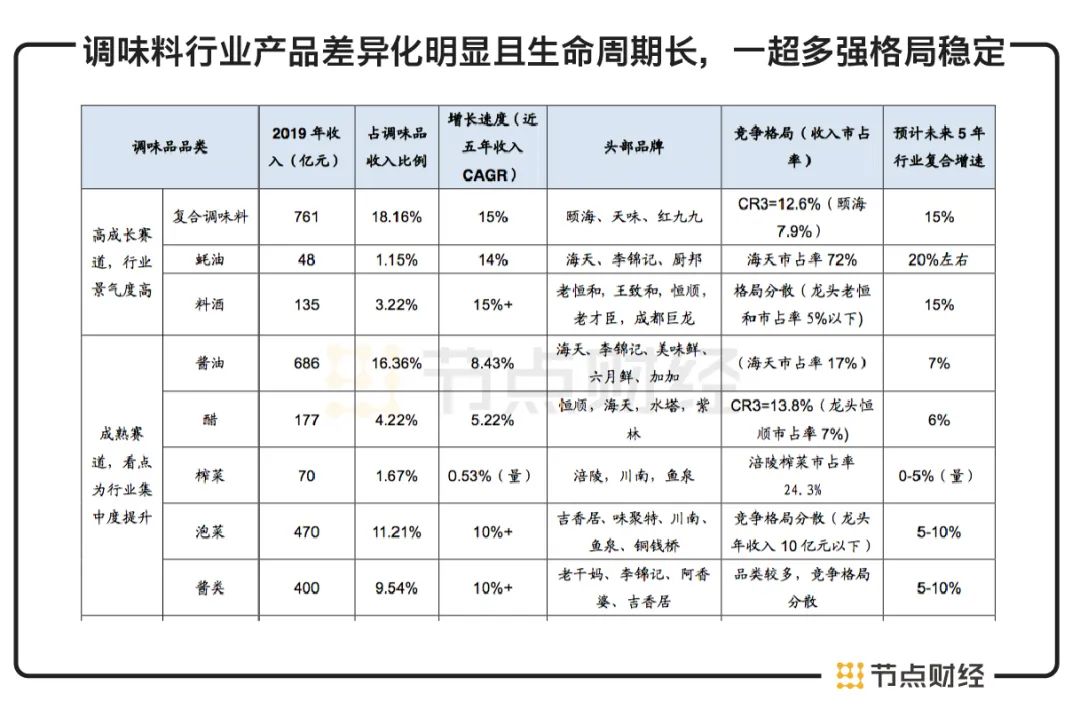

作为调味品细分领域之一,酱油算是调味品行业里的成熟赛道。2019年中国酱油行业的年收入约为686亿元,在调味品领域的收入占比为16.36%,五年的GAGR为8.43%。其中的头部品牌包括海天、李锦记、美味鲜、加加等。广发证券报告预测,预计未来五年酱油的行业复合增速将保持在7%左右。

数据来源:wind,Frost&Sullivan,智研咨询,广发证券发展研究中心

根据功能,酱油可以裂变为老抽、生抽、蚝油、料酒等。根据不同的消费需求,酱油可以细分为普通需求的6元以下产品,美味和提鲜需求的10元左右的味极鲜、特级酱油等; 便捷需求的蒸鱼豉油、红烧酱油等,对应价位大概为10-15元;零添加和有机等健康需求的酱油,对应价位段15-50元。

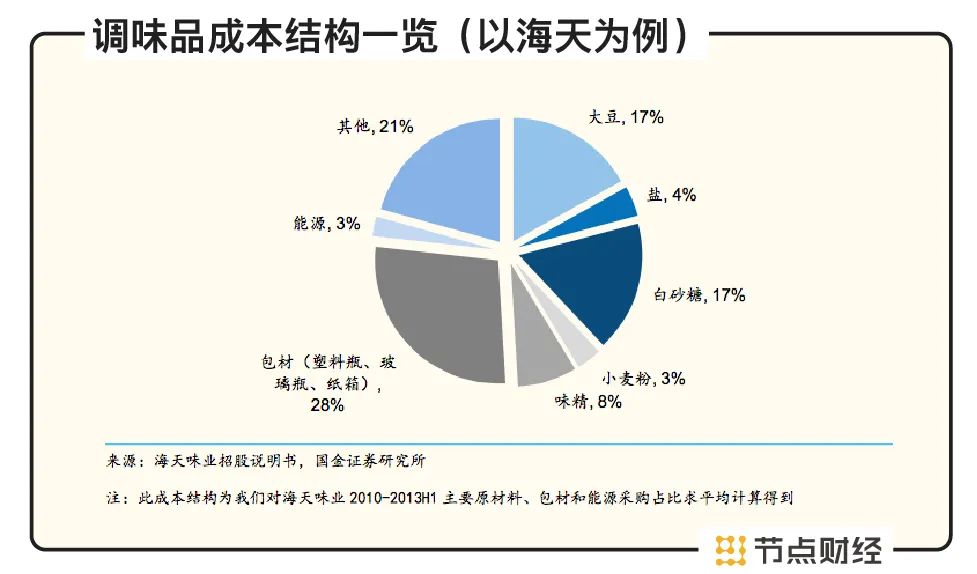

酱油行业的各项成本中,原材料占比大概有六成。以海天为例,大豆和白砂糖分别占其成本的17%左右,塑料、玻璃和纸箱等包材约占28%。

数据来源:海天味业招股书,国金证券研究所

从地理范围来划分,国内酱油市场大概分为几大流派:全国性品牌海天;主攻粵浙闽三省,旗下有美味鲜和厨邦两大品牌的中炬高新;以西南为大本营的千禾味业等。

在资本市场,这三家酱油巨头的市值也颇为亮眼:截至2020年9月21日收盘,海天、千禾味业和中炬高新的市值分别为5112亿元、242亿元和512亿元。了解这家公司的发展历程,一定程度上能够知道中国酱油行业的发展状况。

02

中国酱油故事

作为中华老字号,海天酱油距今已经有300年历史。

乾隆年间,佛山诞生大量酱园,其中“海天酱园”在当地最为出名。佛山位于北回归线上,气候温暖,阳光充足,非常适合黄豆等酱油原料的晾晒。得天独厚的地理条件,让这里成为了酿造酱油的天堂。

1955年,在政府牵头下,佛山市的25家零散小酱园合并重组为“海天”酱油厂,这就是海天味业的前身。

在海天味业的发展过程中,其董事长庞康扮演了重要角色。这个草根出生的工人,一步步将海天味业从一个小作坊带成了市值千亿的巨头。庞康本人也因此身价倍增:2019年福布斯富豪榜数据显示,庞康在全球富豪中位列第162位,身价达89亿美元(折合为632亿元)。

庞康出生于1956年,是土生土长的广东人。1982年,26岁的庞康被分配到珠江酱油厂,从技术员干起,很快晋升为副厂长。1988年,国企推行承包经营责任制,庞康获得企业发展的主导权。历任海天味业副总经理、总经理、董事长兼总经理等职务。

1994年,国企改革进一步深化,海天70%的国有股被转让给员工,后转变为以庞康为首的管理层控股,海天酱油厂也由此从国营体制变为民营公司。

新的机制激发了管理层和员工的生产动力。在庞康的管理下,上世纪90年代海天味业耗资3000多万引进国外生产线;2005年,投资10亿元建设一座100万吨的生产基地;2014年又投建一座150万吨的生产基地。

除了打造体量优势,庞康很早就意识到,要把上百万吨的酱油卖出去,规模化的渠道网络非常重要。

随后,海天逐步建立了一个超千家经销商、5000家分销商的销售网络。为了控制如此庞大的渠道网络,庞康还培训了一支超千人的“巡视组”,以指导和管理各地“诸侯”。一方面,公司每两三年就提一次价,给经销商留足利润。另一方面,在渠道网络的加持下,海天采用“先付款,后发货”政策,这既有助于降低自身的应收账款风险,也能防止经销商压货、窜货,扰乱价格体系。

由此搭建起来的经销商网络,很快成为海天味业的核心优势之一。放眼国内,这一成功秘诀并非海天独有,空调界的格力、饮料界的娃哈哈等,均是拥有强大渠道能力的龙头代表。

2014年2月11日,海天味业成功登陆上交所,融资40亿元。上市当天,海天市值达550亿元,CEO庞康也成了百亿富豪。

在成为酱油巨头后,海天味业开始把触角伸到蚝油、调味酱、醋、鸡精、小调味等多个领域。2014年,海天味业收购开平广中皇食品公司,进军腐乳领域。2017年,海天味业收购镇江丹和醋业公司,向着醋领域进军。

这一系列操作有一定成效:2013年到2016年,海天营收从84亿元提高至124亿元,净利润从16亿元涨到28亿元。2018年,酱油、调味酱和蚝油为其贡献了将近90%的收入,其中酱油收入为102亿元,占比约六成,海天因此成为国内调味界首个单品酱油年营收超百亿元的品牌。

发家于广东省的海天,如今已经成为全国性品牌。其东、西、南、北、中五大市场中,西部市场占比约为10%,其他市场的营收占比基本都在20%左右。

不过,伴随着中国调味品行业进入消费升级时代,主打综合全面牌的海天也开始面临越来越激烈的竞争。

改革开放前三四十年,中国市场经济更多是粗放竞争模式,各类调味品企业野蛮生长。最近十年,伴随着中国消费行业不断升级,一大批缺乏核心竞争力的调味品公司正被淘汰出局,更细分更专业的企业迎来新机。在海天不断发展的同时,其竞争对手也在各地不断崛起,其中表现颇为亮眼的正是中炬高新和千禾味业。

相比海天自始至终专注做酱油,中炬高新和千禾味业都算是“半路出家”。

中炬高新成立于1993年,起初从园区建设起家。公司由中山高新技术产业开发总公司进行股份制改组、募集设立,1995年1月在上交所挂牌上市,1999年收购美味鲜食品总厂,从而形成了调味品、园区综合开发管理等多类业务。

千禾味业创建于1996年,起源于四川眉山。公司最初以焦糖色业务(主要用来生产老抽,客户为酱油企业)起家,随后向调味品下游拓展业务,最终形成酱油、食醋、焦糖色三大核心业务。2016年,千禾味业上市,公司目前是西部地区最大的调味品生产企业。2019年,酱油在千禾味业总营收中的占比达61.6%。

面对已经在酱油行业深耕了几十年的老大哥海天味业,中炬高新和千禾味业等后来“小弟”为了突围,均选择了避开前者主力赛道,聚拢资源集中发力的模式。

对比海天味业主打中低端市场,中炬高新更偏重于中高端市场。截至2019年年底,中炬高新旗下美味鲜、厨邦两大酱油品牌中,走中高端路线的厨邦业务占比超90%;定位中低端的美味鲜业务占比不到10%。调味品业务在其营收中的占比超过95%,其中酱油收入为28.8亿元,占比约65%,其他收入来自鸡精鸡粉、食用油等。

千禾味业也选择了“曲线救国”,避开竞争最为激烈的中低端酱醋市场,聚焦高端酱油(零添加),以迎合消费者追求健康、安全的需求点。2013年到2019年,公司营收从6.13亿元提升至13.55亿,复合增长率约为14.13%。

另外,相比海天味业的全国布局,中炬高新和千禾味业均选择了在重点区域集中发力。比如,中炬高新业务主要集中于南部和东部区域,这两大市场为其带来了近七成收入。而千禾味业则选择主居西南市场,在巩固好这一大后方后,2013年开始逐步进军华东市场,目前其华东市场占比约为15%。

数据来源:前瞻经济学人,wind,火爆调味品招商网,中金公司研究部

不过,目前不论是在酱油产量还是渠道布局方面,中炬高新和千禾味业与海天味业的差距还较大:2019年年底,中炬高新有1051家经销商,而截至2019年6月底时海天味业经销商的数量就已经有5369家。在酱油产量方面,2016年海天销售了148万吨酱油,而千禾仅有7万吨左右,不到海天的零头。

为了寻求更多差异化的发展机会,在消费升级的大势下,中炬高新和千禾味业等新兴酱油品牌开始更多强调自身的“高端”和“有机”等概念。2010年,中炬高新多次在广告中向消费者灌输厨邦的“天然”理念,并在2015年推出“无添加酱油”。

面对这些竞争,海天酱油也打出一套组合拳,推出第一道头道酱油、零添加头道酱油、365高鲜头道酱油、淡盐头道酱油等概念。随后,还连打健康牌,提出在调味品中“加铁”、“低盐”。

酱油领域的升级战争,伴随着消费者新的需求,将愈演愈烈。

03

财务对比:海天VS中炬VS千禾

对比海天味业、中炬高新和千禾味业三家公司近几年的财务数据可以发现,几家公司均进行差异化竞争战略,各有所长。比如,海天以酱油起家,目前已拓展到蚝油、黄豆酱、 醋、料酒等品类。中炬聚焦中高端高鲜酱油,千禾味业则聚焦于超高端零添加酱油。

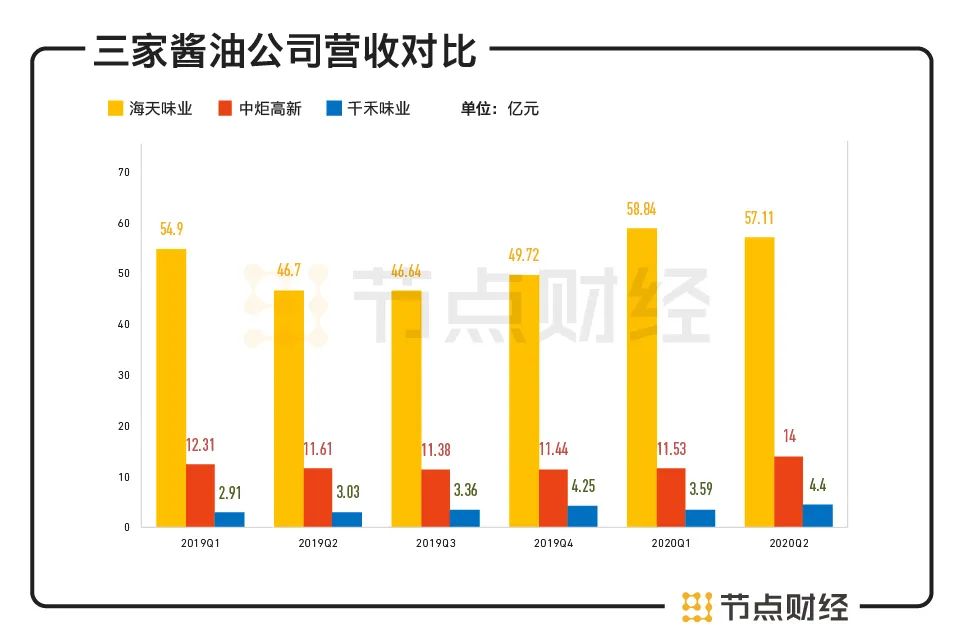

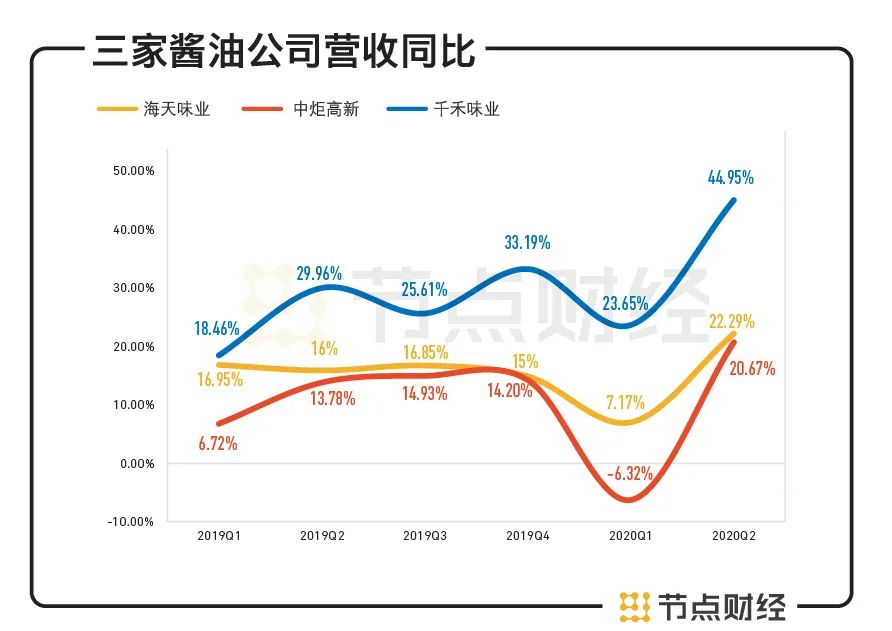

从营收体量来看,海天味业的营收远高于中炬高新和千禾味业,不过千禾味业最近6个季度的营收增速基本保持在40%左右,远高于海天味业和中炬高新的20%左右。

从酱油产量来说,千禾味业的酱油产量远低于海天味业以及中炬高新。以2018年为例,海天味业酱油产量高达185万吨,中炬高新为47万吨,而千禾味业仅为12万吨。千禾味业2018年人均产量仅为0.02万吨,远低于海天味业人均产量0.09万吨,规模效应弱于海天味业。

数据来源:财报,节点投研所

2019年海天卖出了217万吨酱油、75万吨蚝油、27万吨调味酱。以1瓶酱油500ml计算,公司2019年大约卖出了43亿4千万瓶酱油,中国人均约3瓶。

数据来源:财报,节点投研所

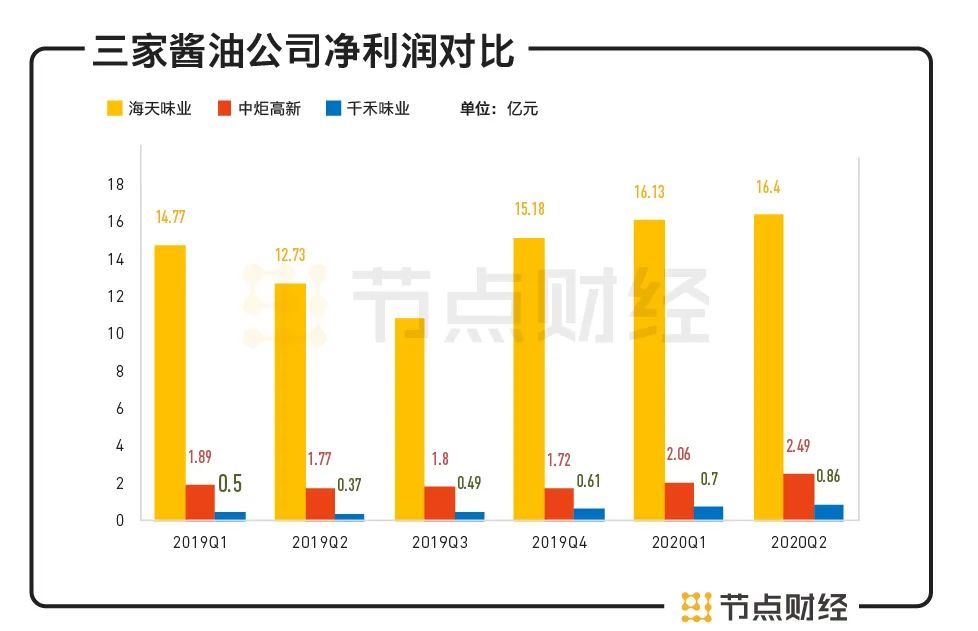

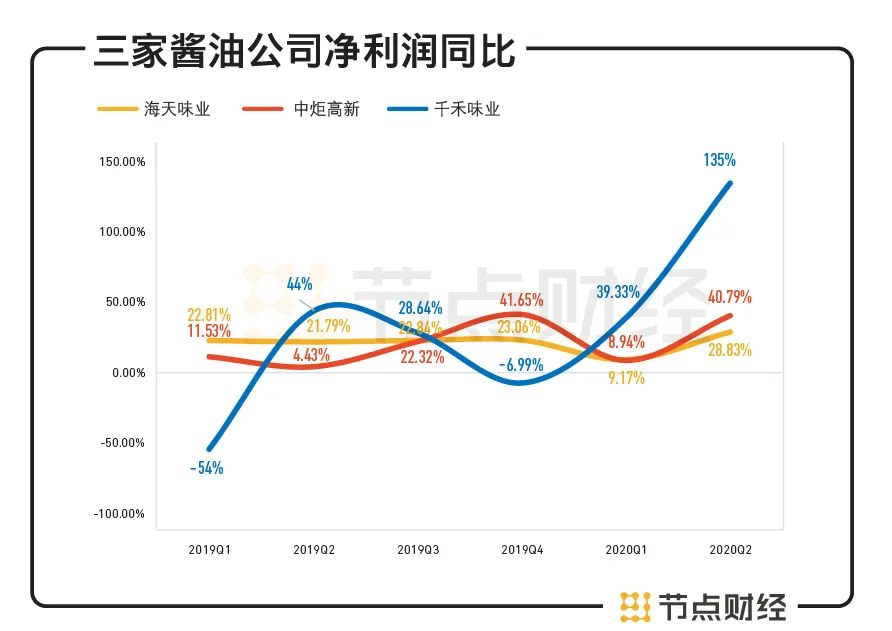

在净利润方面,海天味业的净利润远高于中炬高新和千禾味业,但是千禾味业的净利润增速远高于海天味业和中炬高新。

数据来源:财报,节点投研所

2016年到2018年,千禾味业的酱油制造成本占收入比重从7.32%微涨至7.71%,明显高于同期海天味业和中炬高新的5-5.5%。该数据出现差距主要和两个因素有关:单位产量的人力成本、酱油的制造工艺流程。

酱油行业的规模效应一定程度上会影响企业的成本控制能力。渠道铺设完善,品牌知名度和消费者忠诚度提升,会部分减少企业的促销费用。同时,随着企业销量和品类增加,渠道边际效应将会放大,费用率下降,从而使得利润率快速提升。

在财务指标中,毛利率很能说明一家公司的市场竞争力,比如茅台毛利率高达90%,康泰生物疫苗产品的毛利率高达95%。超高的毛利率往往是牛股的特点之一。

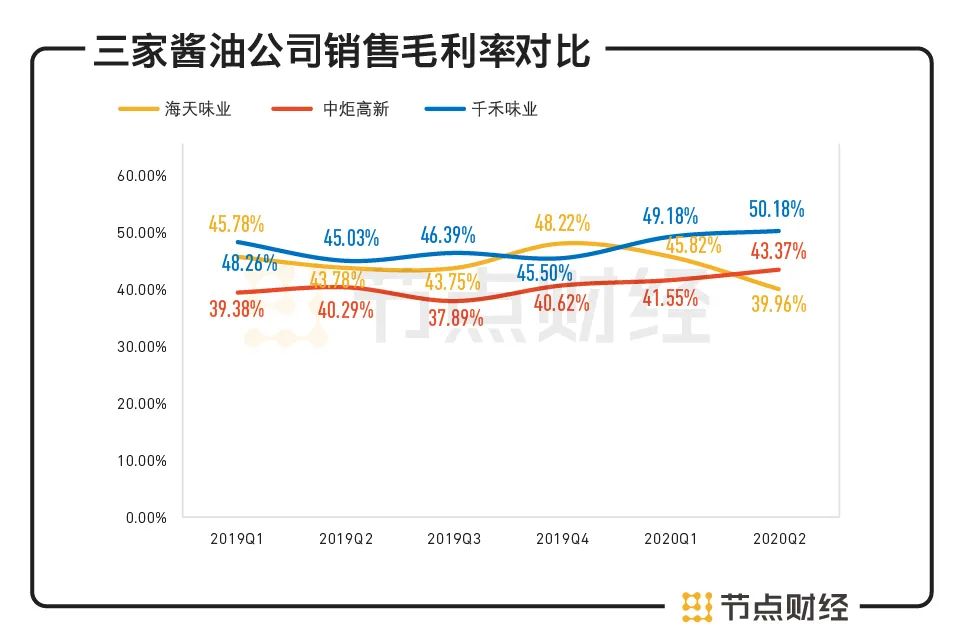

从毛利率来看,三家公司的毛利率差距较大:2019年中炬高新毛利率为39.55%,而海天味业毛利率达45.44%,千禾味业毛利率为46.21%。这意味着一瓶10块钱的酱油,大约有4块钱的毛利润。2019年,美味鲜酱油产品的毛利率为45.82%,海天味业酱油产品的毛利率为50.38%,而千禾味业酱油产品的毛利率为50.32%。

数据来源:财报,节点投研所

毛利率水平的差距主要源于原材料的成本差异:三家公司虽然都主要以酱油为主营产品,但成本结构有所不同。美味鲜旗下厨邦品牌产品的原材料全为黄豆,而海天的原材料为黄豆+豆粕,千禾的原材料全为豆粕。根据证券报告,最近几年,黄豆和豆粕的价差大约在1500元/吨,而豆粕酿制酱油的出油率又高于黄豆25%-30%,故纯黄豆与纯豆粕酿制酱油每吨成本价差约为1800元。

不过,从整体毛利率来看,千禾味业正在赶超海天味业和中炬高新:2020年Q1,千禾味业的毛利率为50.18%,首次超过海天味业和中炬高新的39.96%和43.37%。到2020年Q2,这一差距正进一步拉大。

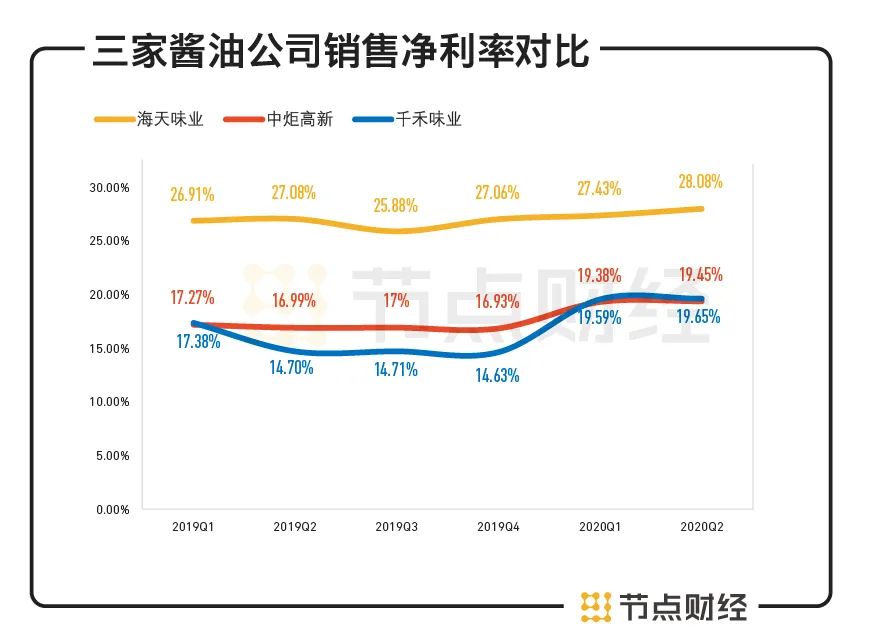

在净利率方面,千禾味业虽然产品单价远高于海天味业和中炬高新,但净利率却最低:2020年Q2,千禾味业的利润率下滑到19.45%,而海天味业和中炬同期净利润率分别为28.08%和19.65%。

数据来源:财报,节点投研所

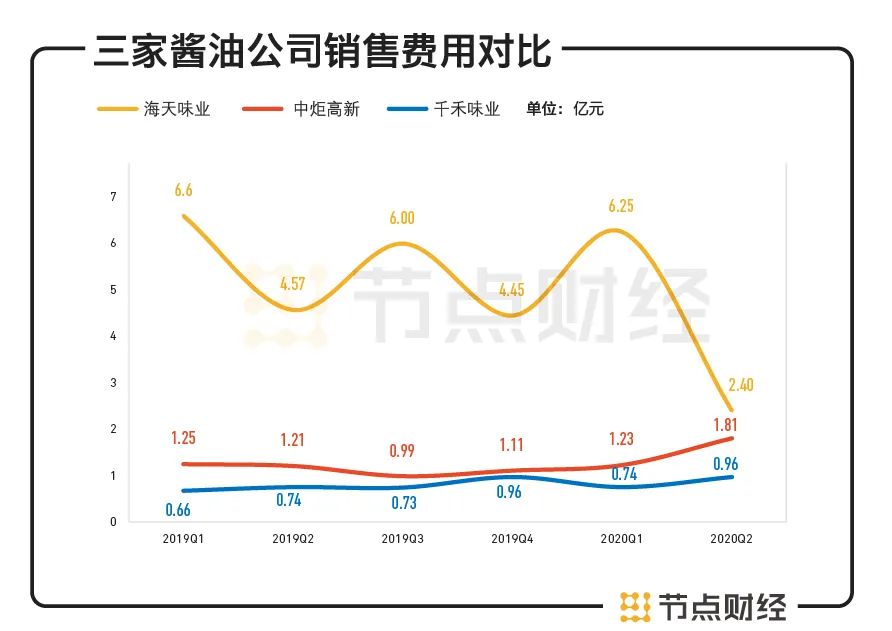

这主要和公司的品牌能力有关。如果酱油企业品牌能力不高,拓展时必须大幅增加销售费用。2017年至2019年,中炬高新和千禾味业的销售费用均呈现加速上升趋势。到2020年Q2,和海天味业的差距正进一步缩小。

数据来源:财报,节点投研所

值得注意的是,酱油行业的生产商地位强势,一般采用先款后货的结算方式,因此营收账款并不多。不过,企业在品牌知名度和渠道布局方面的差距,会带来其在上下游渠道话语权方面的差异。这体现在应收账款方面,即企业需要多大程度让利于经销商、允许经销商赊账。

从应收账款来看,千禾味业应收账款远高于另外两家公司。2020年上半年,千禾味业的应收账款高达1.18亿元,在营收中占比26%。相较而言,海天味业和中炬高新的应收账款在营收中的占比不足1%,可见后两者对经销商的话语权更强。

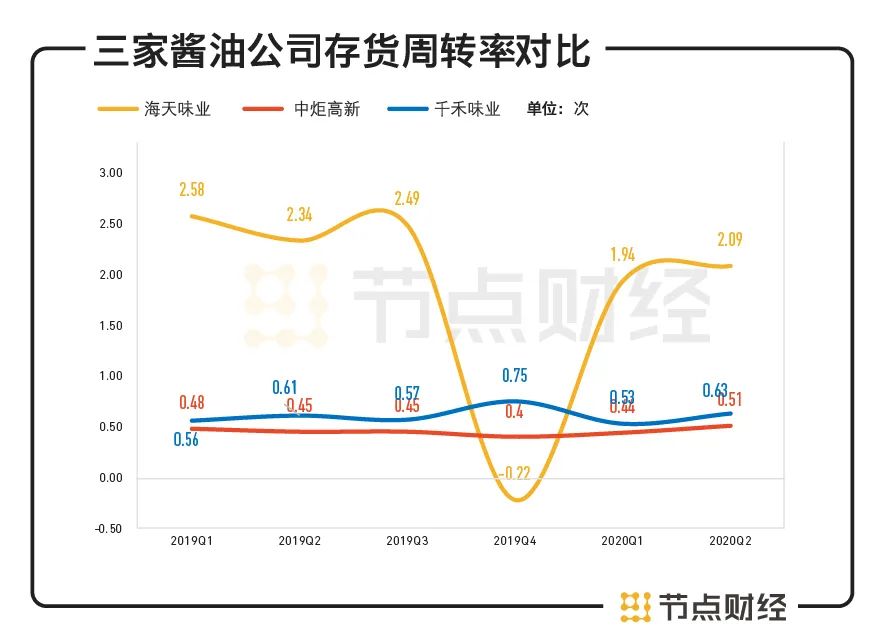

另外,海天味业在渠道以及对经销商先款后货方面的优势,导致海天味业的存货周转率远高于中炬高新和千禾味业。

数据来源:财报,节点投研所

可见,相比中炬高新和千禾味业,海天在渠道、产量等多个方面可以说具有绝对优势,这使得国内酱油市场目前暂时呈现“一超多强”的格局。不过,作为巨头的海天,面对区域或新兴酱油品牌的点状突破,也不得不提高警惕,毕竟在营收同比、净利润同比以及毛利率等方面,千禾味业等小巨头已经有赶超之势。

04

后疫情时代的调味品市场

2020年上半年,由于疫情的原因,大家都在家做饭,国内酱油醋直接卖断了货,火爆程度远超此前。

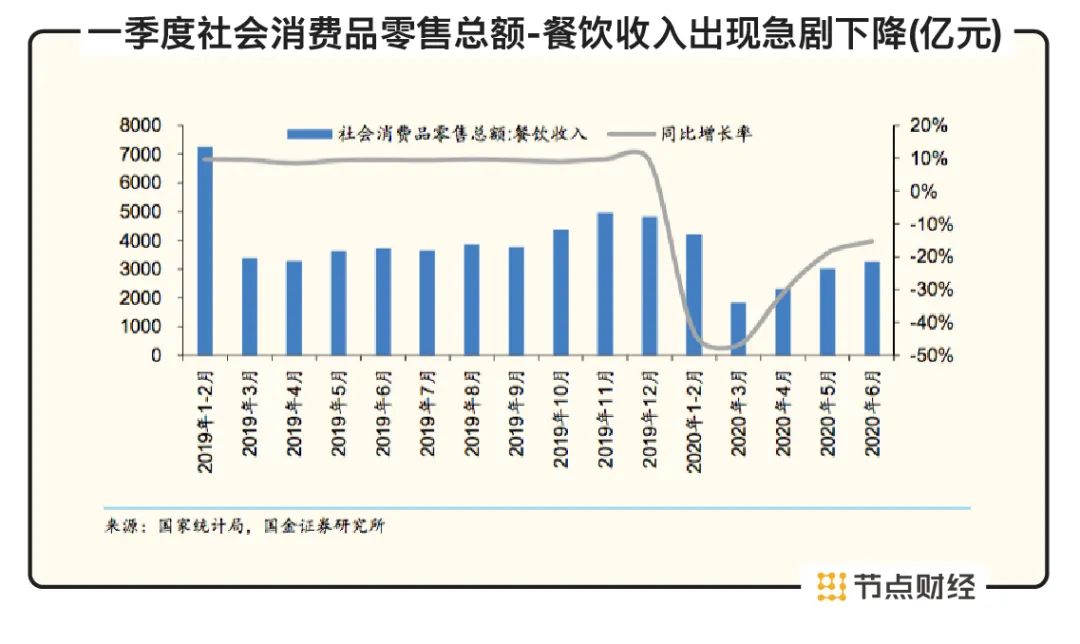

疫情加深了餐饮与非餐饮渠道的分化。疫情下餐饮行业断崖式下滑,导致调味品餐饮渠道受到较大冲击; 同时家庭烹饪兴起,调味品消费主力转向家庭端。

数据来源:国家统计局,国金证券研究所

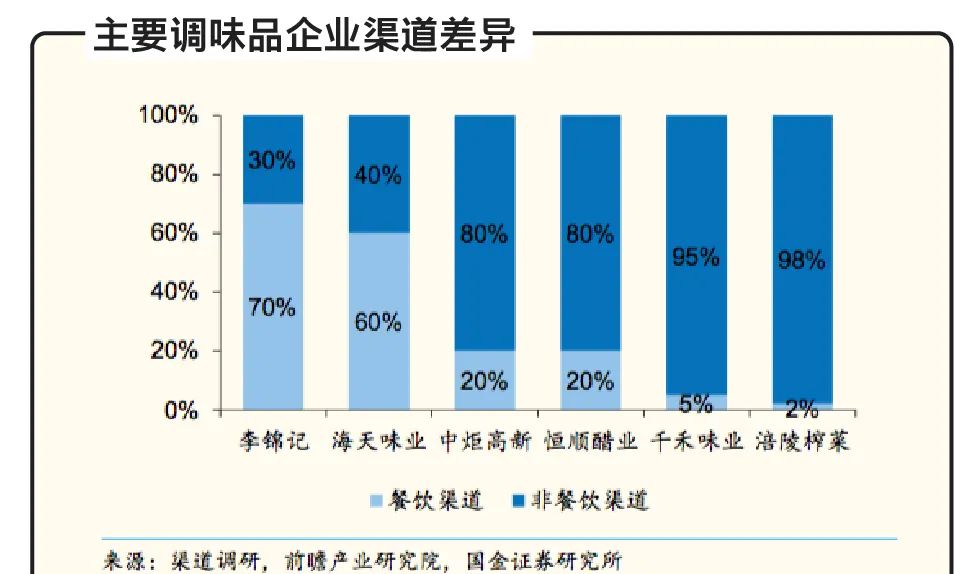

由于不同酱油公司的渠道结构差异,受到的影响也不同。餐饮渠道占比较低的公司收入受疫情冲击就越小。具体来看,千禾味业以C端消费为主,受冲击较小,2020年Q1营收仍保持23.65%的同比增长,海天味业餐饮渠道占比较大,2020年Q1的营收同比增长则仅为7.2%。

数据来源:渠道调研,前瞻产业研究院,国金证券研究所

不过,从净利率来看,疫情冲击下,各大酱油公司的净利率和毛利率不降反升。一方面,这是因为疫情期间公司减少促销导致销售费用率同比下降。另外,也得益于出厂价更高的家庭端产品占比提升以及原料成本降低。

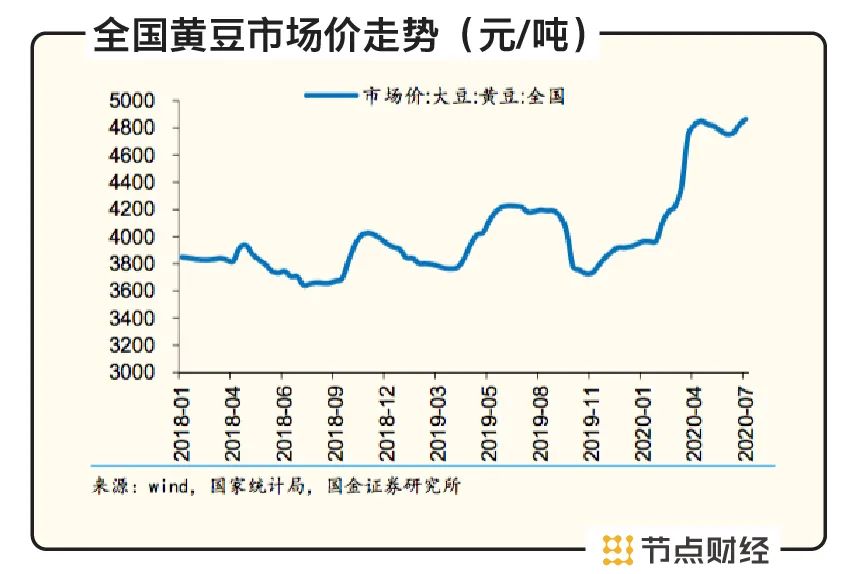

酱油公司的原材料和包材价格的整体成本有所下降:Q1大豆因为2019年国内主产区减产、疫情爆发后进口受阻及有关部门提价收购等影响,价格有所攀升; 白砂糖因节前大量备货、疫情初期下游需求急剧减少等,价格下行。玻璃、塑料和瓦楞纸等包材均受库存积累、停工停产影响,1-4 月价格下滑,后逐步回升。

数据来源:wind,郑州商品交易所,国金证券研究所,国家统计局

国金证券报告称,疫情对餐饮的短期冲击很难改变行业的长期发展趋势,餐饮渠道具有用量大、粘性强等特性。疫情带来的系统性冲击有望加速行业整合与出清,将为头部企业加速份额收割创造有利条件。

在家庭用户年轻化和餐饮服务连锁化等因素推动下,对标美、日成熟市场,中国复合调味料市场空间广阔且处于高速增长期。

以日本市场来说,在餐饮端,1990年代前日本餐饮市场快速增长,外食占比上升,1975年到2017年饮食外部化率从 28.4%提升至 45%左右,日本餐饮店连锁化趋势显现。

在家庭端,日本社会有几大特点:一是人口老龄化趋势加强,65岁以上人口占比持续提升;二是日本女性外出就业,持家比例从70年代以来不断下降;三是因为初婚年龄推迟,日本家庭结构呈现日渐小型化趋势,一人家庭占比从3%提升至 35%。这些特征都导致日本家庭对在家烹调的便捷化需求。

在这些需求推动下,日本酱油逐步从单一向复合发展,酱油衍生品(复合调味品)逐步替代单一酱油。汤汁和烤肉酱都是以酱油为原料生产的复合调味品,加入多种配料进一步加工,使用时更加方便快捷,对酱油有明显的替代作用,实现从单一调味品向复合调味品的转型。1987年到2017年,日本家庭购买酱油的支出从3200日元下降至1800日元;而购买酱油衍生品的支出从2300日元上升至 4800日元。

日本酱油龙头顺应调味品复合化趋势,酱油衍生品收入快速增长。日本酱油龙头龟甲万2001-2008年酱油收入CAGR为-0.3%;而酱油衍生品收入从17250百万日元增长至33809百万日元, CAGR达10%。

在中国市场,由于传统烹调习惯,此前单一调味品占据了酱油行业的绝大部分份额。近几年随着单一调味品人均消费趋于饱和,复合调味品将有望迎来高速增长。

和日本复合调味品的发展类似,中国复合调味品的发展将同样得益于效率提升。在B端市场,中国外卖行业的发展,导致消费者的外食比例提升。在家庭内,家庭结构小型化和90后烹饪技能欠缺等因素,都将导致人们需要更多便捷化的调味品。

中泰证券报告显示,2011年到2016年,中国复合调味品市场规模从417亿元增长至854亿元,CAGR为15.4%,预计2021年市场规模将达到1658 亿元,CAGR为14.2%。这一市场的增长机会或许也将成为几家行业公司的突破之道。