82,544

82,544

日前,中信保诚人寿同时披露两封资金运用关联交易公告,投资标的均为实体企业。一则,凿实中信保诚人寿通过前海母基金投资于制造业中信戴卡,纵向看今年以来中信保诚人寿的关联交易投资动向,也以基金为主,业内提出,险资可借助基金管理人的专业经验和能力减少投资风险,但基金投资通常为被动投资,若险资仅以基金为通道,则同样易诱发风险。

另一则公告则是透露了中信保诚人寿与关联方共同投资实体企业混改,参与增资扩股的信息。而据蓝鲸保险统计,今年以来,仅披露于保险业协会的险资支持实体经济的关联交易,就有至少67项,业内透露,在国家政策呼吁、股权投资范围放开、低利率环境等影响之下,险资整体投资动作加大,支持实体企业力度加强,但也存在部分鼓励险资涉足的长期基建投资回报表现并不理想的现象,因此险资会更倾向于选择具有良好未来变现或退出预期的项目。

中信保诚借路前海母基金投资中信戴卡,偏好基金投资把控风险

逐一来看,中信保诚人寿披露的《关于前海股权投资基金(有限合伙)相关投资事项关联交易》公告,是对其此前拟在新兴发展集团有限公司、深圳市文燊威投资有限公司手中受让超过5亿元前海股权投资基金(有限合伙)(以下简称“前海母基金”)方案的进一步明确。

今年9月末,中信保诚人寿与前海母基金签订合伙协议,投资金额5亿元,占前海母基金285亿元认缴额的1.75%。此次双方就投资内容进行介绍,其中,中信保诚人寿通过前海母基金出资0.04亿元投资于中信戴卡股份有限公司混改项目。中信戴卡成立于1988年,为全球领先的铝合金车轮制造商,此次交易由亚洲基础建设投资银行领投。

据蓝鲸保险了解,中信戴卡第一大股东为中信兴业,持股40%,中信兴业与中信保诚人寿同为中信有限公司子公司,双方形成关联交易。对于这笔交易,中信保诚人寿强调,交易定价基于中信戴卡的三方估值报告,结合中信戴卡净资产以及净利润情况等。不存在不正当利益输送,不损害各方利益。

此次中信保诚人寿的投资,借路于前海母基金,在清华大学五道口金融学院中国保险与养老金研究中心朱俊生研究员看来,“通过母基金进行股权投资,优势包括可分散投资风险,降低股权投资准入门槛,获得通向优秀 PE 基金的投资渠道以及降低对专业技能要求。这使得让更多保险公司,尤其是中小主体能有机会参与 PE 投资,并通过分散投资进一步降低风险确保稳定高额回报。这也是不少主体通过这种方式进行股权投资的重要原因”。

值得一提的是,全国社保基金理事会股权资产部副主任鲍绛曾提出,包括股权基金投资在内的实业投资系统性风险较小,收益相对较好。选择中信戴卡作为投资标的的此笔交易,也正符合这一投向。

其实,不仅在于此次投资,今年以来,中信保诚人寿已经多次通过基金方式推进关联交易。

2月,中信保诚人寿即分两笔申购中信保诚基金管理有限公司的信诚货币市场证券投资基金,运作方式为契约型开放式,交易金额分别为300万、5000万。此后,中信保诚人寿又与华夏基金管理有限公司交易华夏现金增利证券投资基金、上证50交易型开放式指数证券投资基金、华夏科技成长股票型证券投资基金。

“基金是相对成熟的投资模式,基金公司通过股权投资、夹层投资、母基金、量化投资等核心业务,可以为险资提供多资产类别的资产配置,实现资产配置的同时,还可以提供一定的业务协同与资源整合导向”,一位资产管理业人士向蓝鲸保险分析指出。

香颂资本执行董事沈萌同时向蓝鲸保险提出,“险资对风险管理的要求更高,而通过基金进行间接投资,可以借助基金管理人的专业经验和能力进一步减少风险”。他同时提醒道,“但通过基金投资通常是被动投资,如果险资只是借助基金通道主动投资关联方,那么非但没有实现降低风险的目的,反而可能导致其他方面的风险爆发”,在其看来,基金机构能否在交易之中发挥应有的专业性能,是关键之处。

中信保诚5亿投资徐工有限,险资支持实体经济优先重工、基建领域

中信保诚人寿同日披露的另一封关联交易公告值得关注之处,在于其投资标的,这笔交易,是中信保诚人寿对直接投资于徐工集团工程机械有限公司(以下简称“徐工有限”)的股权投资。近期,中信保诚人寿签订投资徐工有限股权的《徐工增资扩股协议》,投资金额为5亿元,增资完成后,中信保诚人寿所持徐工有限股权比例为1.5649%。

同时对徐工有限进行投资的还有中信保诚人寿关联方金石投资,其作为管理人所发起的基金也作为投资方参与本次对徐工有限的投资。从标的徐工集团视角来看,其此次推进的156.56亿增资,是其混改落地的重要一环,引入的12家战略投资者,涉及多个金融行业,与中信保诚人寿同为战投方的兴业银行即提出,这一投资是在支持实体经济、服务重点制造业方面的重要动作。

近年来,金融机构,尤其是银行、保险机构助力实体经济发展一直是重要的政策导向之一,在激发保险资金投资活力、统一保险资管产品、优化权益投资监管等多重调整中,银保监会均在强调服务实体经济导向。

地方银保监局作出呼吁,如江苏银保监局提出,鼓励保险资金、符合条件的资产管理产品通过市场化方式投资产业基金,加大对战略性新兴产业、先进制造业的投资力度;鼓励辖内保险机构积极向上争取,通过债权、股权、基金、资产支持计划等形式,为制造业转型升级提供低成本稳定资金来源;支持保险机构投资制造业企业发行的优先股、并购债券等新型金融工具。

险资也在付诸行动,近期,中国银保监会保险资金运用监管部主任袁序成透露,截至6月末,保险资金通过股票、直接股权、股权计划、股权投资基金等权益性投资为实体经济直接融资4.58万亿元。

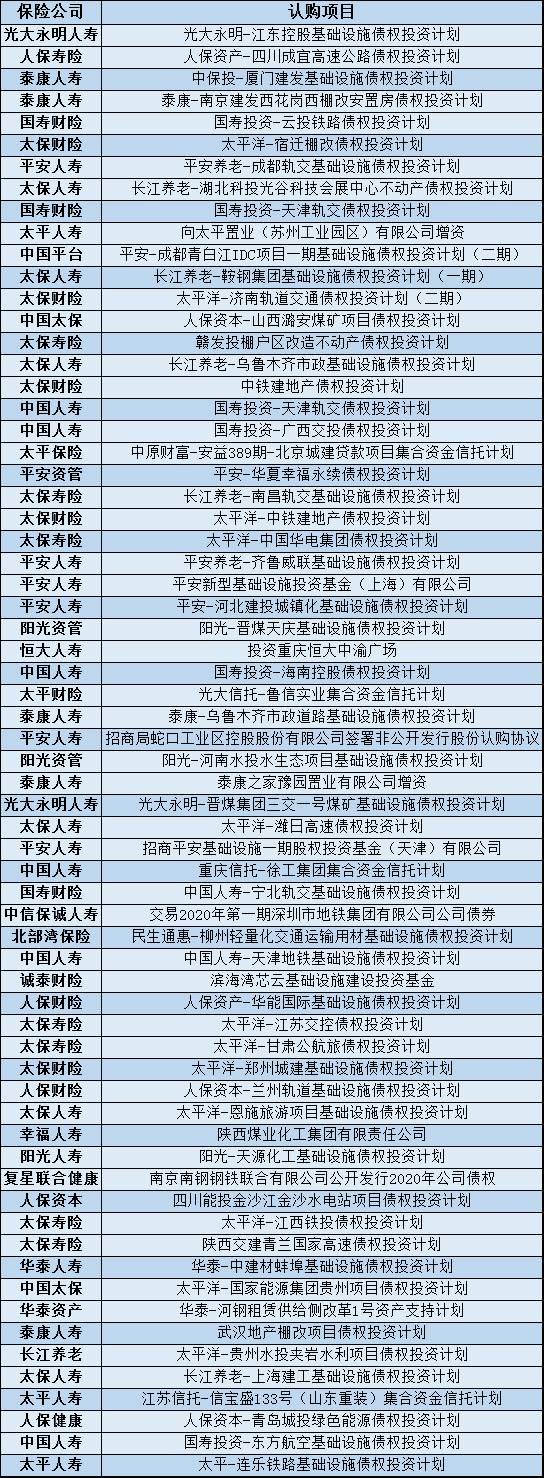

举例来看险企的具体动作。蓝鲸保险对保险机构披露于保险业协会的资金运用关联交易进行梳理,据不完全统计,至少67项(关联险企投资同一标的、同一险企分期投资同一标的项目已合并)险资运用关联交易投向实体经济,以投资债权计划、信托计划以及股权投资为主。

投向主要涵盖基础设施建设,如中国人保投资的人保资产-四川成宜高速公路债权投资计划,中国平安认购平安养老-成都轨交基础设施债权投资计划;民生工程,如泰康保险投资泰康-南京建发西花岗西棚改安置房债权投资计划;能源生态项目,如中国太保投向太平洋-国家能源集团贵州项目债权投资计划、太平洋-贵州水投夹岩水利项目债权投资计划。

也有部分交易通过股权投资、信托计划面向制造业等实体企业进行募资,如太平人寿所投江苏信托-信宝盛133号(山东重装)集合资金信托计划,融资主体为山东能源重型装备制造集团有限责任公司;中国人寿则通过重庆信托发起的徐工集团集合资金信托计划,向徐工集团工程机械有限公司发放贷款。

根据对另类投资的调查,险资在大力支持实体经济、积极投资相关领域方面,依次偏好投资于国家重大工程和基础设施建设(64.6%);养老、医疗、健康等产业投资(62.5%);科技产业发展(58.3%);国家区域经济发展(京津冀、雄安新区等)(32.3%);“一带一路”(29.2%);供给侧结构性改革(27.1%);军民融合(13.5%)。

“通过旗下资管公司或关联方间接投向实体经济的交易还是少数,不少投资并未通过关联方进行披露”,一位寿险公司资管业内人士向蓝鲸保险透露道,“尤其在国家号召之下,险企近年来支持实体经济的力度不小,是发挥社会责任,也是对基建、制造业、新能源等领域的看好”。

业内向蓝鲸保险透露,今年险资支持实体经济有增长趋势,对此,朱俊生提出,与目前险资整体投资动向加快的环境有关,尤其是险资举牌和股权投资相对较多,“这是低利率环境和‘资产荒’背景下保险公司的必然选择。在低利率环境下,固定收益类产品收益下滑,保险资金的传统渠道收益下降,大额存量到期资金及新增资金的投资难度增加。特别是债权计划项目将于今年集中到期,使得保险公司有较大的再投资需求”。

但这也并不意味着险资就会拍脑袋冲向实体经济,沈萌从行业观察角度向蓝鲸保险指出,“即使国家三令五申要求险资支持实体经济,利用险资作为长期机构投资者的角色,但险资也要考虑风险因子和收益回报,这可能就产生与政策要求方面的些许差异,而一些鼓励险资涉足的长期基础设施投资的回报表现并不理想”。

在沈萌看来,险资在支持实体经济的过程中,依然会慎重考量,平衡风险与收益的原则,不会改变。他进一步指出,“对于险资来说,并不会一味强调长期投资而放松对风险和回报的要求,所以即使是长期投资也会需要一定的流动性,因此险资会更倾向于选择未来具有良好变现或退出预期的项目”。(蓝鲸保险 石雨 shiyu@lanjinger.com)