79,152

79,152

投稿来源:传习邦

11月9日上午,俞敏洪一声锣响,新东方二次上市落地成锤。

1190港元的发行价,上市首日上涨14.7%,新东方一举突破2300亿港元市值,成为港股第一只千元股。新东方,正在揭幕一场教育中概股二次上市的狂潮?

01

盆满钵满,募资高达150亿港元?

根据一系列的承销协议,新东方的港股发行分为两个阶段,第一阶段发售851万股,募资99.7亿港元;第二阶段行权之后额外发行127万股,可让募资总额突破150亿港元。二次上市完成之后,港股新东方、美股新东方可实现完全可转换。

根据规划,本次IPO募资40%用于技术投资,提升学习体验,30%用于业务增长和区域扩张,20%用于战略投资及并购,10%为营运资金补充。

招股书显示,无论以收入计,还是以学习中心总量计,创办27年的新东方皆为国内教培圈无可争议的龙头老大。

2019年财年,新东方在读生840万,同比增长32.4%;2020财年,新东方在读生突破1000万,同比增长26.3%。

创办27年,新东方也由单一的外语培训,发展为涵盖幼教、K12、留学、语言培训、在线教育在内的巨无霸级存在,一共为5540万学生人次提供各类培训服务。

截止8月31日的2021财年第一季度,新东方在全国98个城市总计拥有112家分校、1472家学习中心,比上年同期净增211家。

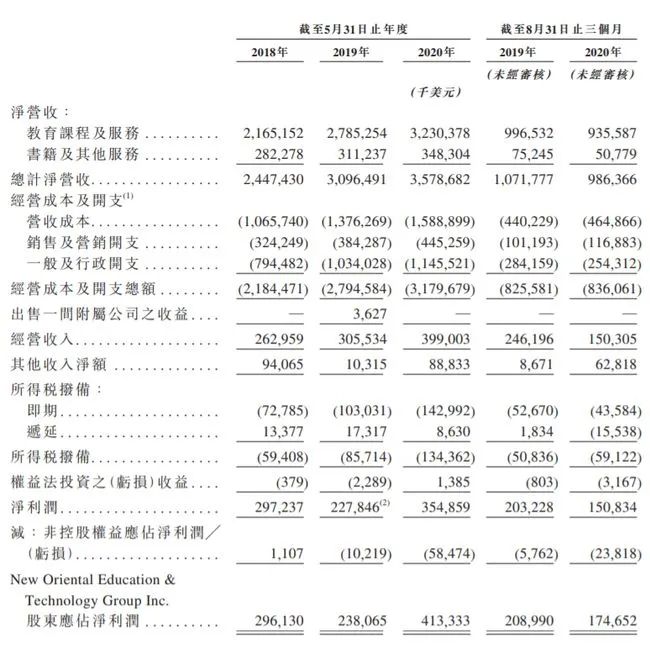

2018-2020财年,新东方分别录得营收24.5亿美元、31.0亿美元、35.8亿美元,复合年增长率高达21%。谁说大象不会起舞?创办27年的新东方,像是一只发足狂奔的大象。

02

五个方向发力,OMO成为核心战略

150亿港元募资正在落袋,俞敏洪说,二次上市开始了新东方的新历程。未来的赌注,二次出发的新东方沉甸甸地压在线上线下融合的OMO战略。

具体而言,表现在五个方面:

继续扮演一只“奔跑的大象”,进入新的城市,创办新的校区、学习中心。

以K12为中心,继续扩科、扩产品,延长学员在新东方体系的学习周期。

进一步落地“老师好”的定位,源源不断培养新老师,逐步减少对“名师”的依赖。

引入人工智能、大数据技术,推出个性化、定制化课程,同时实现教学、课程的系统化、标准化,实现规模经济。

加强子领域投资,补足现有赛道、产品线之不足。

由此可见,二次上市的新东方,也正是一个力图全线升级的新东方。人工智能、大数据、移动互联网的技术线注定是一跟显而易见的红线,串起新东方漫长的产品线,让传统业务变得不“传统”。

03

走向在线未来,教培巨头两面下注

在线,当然是教培圈的未来。面对在线未来,教培圈的两大巨人——新东方、好未来步调一致,两面下注。

第一注为网校。好未来不惜以上一财年亏损1亿美元的沉重代价,果断参与在线广告大战,让学而思网校挤入在线第一梯队。上一季度,学而思网校在好未来的收入占比已上升至26%。与好未来不同,新东方拒绝烧钱,反而选择在2019年3月分拆新东方在线上市,成为港股在线教育第一股。新东方二次上市之际,新东方在线的市值也站在250亿港元之上。

第二注为OMO战略。学而思网校之外,好未来实际也在革新自己“传统”的培优小班课业务,大规模推广“培优在线”业务,区域内逐步实现线上线下“混合”。合并学而思网校、“培优在线”,好未来的在线收入占比实际已逼近40%。

正因为如此,好未来的美股市值一再碾压新东方,领先100亿美元之多。高成长,才能撑起高股价。由于新东方在线已然剥离,二次上市的新东方只得高举OMO大旗,实现不同于好未来的高增长之路。

OMO战略,催生新东方新一轮高成长?至少港股投资者充满信心,超额认购、首日大涨便为明证。走向OMO,二次上市之日,27岁的新东方又站在新起点。