时隔2年多,浙江绍兴瑞丰农村商业银行股份有限公司(下称“瑞丰农商行”)再次闯关A股IPO。

1月7日晚间,证监会公告,瑞丰农商行首发事项获通过,成为2021年首家过会银行。若接下来发行顺利,瑞丰农商行有望成为浙江省首家上市农商行。

值得注意的是,在疫情的影响下,商业银行资本充足率也迎来“大考”,尤其是对于农商行来说,“补血”成为当前重要任务。据统计,目前,还有8家农商行正在“候场”IPO。

时隔两年再次闯关IPO

实际上,两年前的瑞丰农商行距离上会仅差“临门一脚”。

2016年11月8日,证监会受理瑞丰农商行首次公开发行股票申请。但到了2018年7月10日,证监会又发布消息称,鉴于瑞丰农商行尚有相关事项需要进一步核查,决定取消当日的审核。

根据证监会2018年1月更新的瑞丰银行首次公开发行招股说明书,瑞丰农商行拟登上交所,发行不低于1.51亿股、不超过4.53亿股,发行后总股本不超过18.11亿股,主承销商为中信建投。

瑞丰农商行官网显示,该行是一家经中国银行业监督管理委员会批准,由辖内自然人、农村工商户、企业法人和其他经济组织自愿入股组成的股份有限公司。其前身为绍兴县信用联社,1987年列入全国农村金融体制改革试点,率先与农业银行脱钩,成立绍兴县信用联社。2005年改制为浙江绍兴县农村合作银行,2011年改制为浙江绍兴瑞丰农村商业银行股份有限公司,为浙江省首批成立的农商行。

该行日前发布的2021年同业存单计划显示,截至2020年9月末,瑞丰农商行资产总额1204.96亿元,总负债1099.62亿元,所有者权益(净资产)105.35亿元。实现营业收入21.11亿元,净利润9.12亿元。

2020年9月末,该行不良贷款率1.08%,拨备覆盖率276.15%;资本充足率为17.77%,核心一级资本充足率为13.95%。

农商行“补血”更为迫切

在疫情的影响下,2020年,商业银行加大了对实体经济的信贷支持力度,加上资产质量有所下滑,资本消耗随之加快,“补血”成为银行当前重要任务。

但在2020年,仅有一家厦门银行登上A股。尤其是在2020年上半年,银行IPO进程几乎停滞,直到2020年下半年,进度才有所加快。

有意思的是,原定于2020年12月30日上会的广州农商银行在上会前一日突然撤回A股IPO申请,发审委决定对其取消审核。对此,广州农商银行表示,撤回A股发行申请是鉴于战略规划调整,该行业务运作良好,撤回A股发行申请将不会对该行造成重大不利影响,将根据实际情况择机重启A股发行申请。

据统计,目前还有13家银行在“候场”A股IPO,除湖州银行、广州银行状态为“已反馈”外,其余11家银行均已进入“预先披露更新”状态。

值得一提的是,在上述13家排队的银行当中,其中有8家为农商行。相对于其他银行来说,农村金融机构的资本补充或许更为迫切。

随着今年《中华人民共和国中国人民银行法(修订草案征求意见稿)》、《系统重要性银行评估办法》正式稿的发布,我国银行业监管体系会进一步加强宏观审慎资本充足率管理,对于银行资本的约束将更加规范、严格。

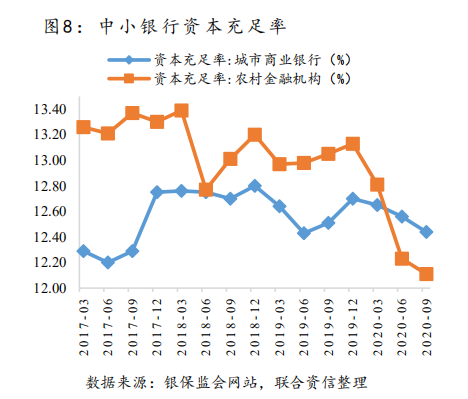

评级机构联合资信发布的《中小银行2021年风险展望》指出,从近年来中小银行的资本充足率水平来看,情况不容乐观,尤其是农村金融机构,自2019年以来,不良贷款暴露导致的资本被侵蚀,使资本充足率一路下跌,直至2020年二季度随着不良贷款率的逐渐企稳,资本充足率下降趋势才逐渐平滑。

普华永道相关研究人员在日前《2020年IPO市场回顾与展望》发布会上指出,对于众多第三梯队还未上市的城农商行来说,未来IPO也是一个非常重要的资本补充渠道。

联合资信表示,未来,在补充资本的传统渠道基础上,合并改组、发放地方专项债补充资本金等亦将成为改善中小银行资本水平的有效手段。