115,120

115,120

投稿来源:互联网江湖

疫情期间很多行业快速发展,比如在线教育,再比如生鲜电商。

随着国内疫情得到有效控制,这些行业均有所回落,增长也随之停滞。而部分行业却依然保持高速增长,比如电子签名行业。

都是疫情期间快速发展的行业,疫情之后为何会造成这种差异?

答案在于“成瘾性”。

人们对于便捷工具的使用其实具有“体验成瘾性”,比如智能手机让人们获取信息更加便捷,甚至被称为人体“电子器官”,这就是“体验成瘾性”。

这是“体验棘轮效应”所产生的用户体验升维:优秀的体验使得用户习惯易于向上调整,而难于向下调整。比如,习惯了智能手机的人们很难再回到功能机时代。

电子签名行业也是如此。电子签名带来的商业效率提升,使得商务签章变得更便捷,也具有“体验成瘾性”。就像屏幕取代信纸一样,电子签名的应用其实是一种历史潮流。

其次,电子签名本身也具有“企业社交链成瘾性”。

微信生态的粘性为什么的那么高?原因就在于构成了一个社交价值网络。

在B端的商务社交中,由于合同签订需要多方参与,大型客户更易引发链式效应,能够带动上游企业同样使用公司电子签名及其他服务,也能迅速触达更广泛的行业与客户群体,极大地提升了获客效率。

这其实就B端的“社交价值网”,在社交链的连接下,电子签名也就具有了“社交成瘾性”。

此外,由于电子签名涉及签名、公章以及合同资料的保密性,客户的迁移成本非常高、客户对于云签约SaaS平台的忠诚度也会相当高。因此,即便疫情之后其他行业需求回落,电子签名赛道依然保持高速增长。

赛道高速增长,传导至资本市场上,则是头部品牌的巨额融资。

去年11月,电子签名赛道头部企业e签宝,完成行业首个D轮融资,融资金额超10亿元。在率先完成D轮融资后,e签宝也成为唯一一家入选《2020胡润全球独角兽榜》的中国电子签名企业,估值超过70亿元。

今年3月11日,国内知名电子签名服务商法大大宣布完成D轮9亿元融资,此轮融资由腾讯领投、众为资本、大钲资本跟投。

值得注意的是,腾讯也是法大大C轮融资领投方之一。

电子签名的D轮时代:马太效应下的行业格局

腾讯公司高级执行副总裁、云与智慧产业事业群总裁汤道生在2021年腾讯云启产业生态年会谈到:“开放共建”是拥抱产业互联网的最好方式。产业与云技术的结合需要逐个环节、逐个层次的打通。

这可能也是腾讯不断加码投入电子签名赛道,强化与法大大在电子签名领域深入合作的原因。

从赛道特性上来看,电子签名赛道是产业互联网中为数不多的遵循“梅特卡夫定律”的细分赛道。“梅特卡夫定律”是指“网络节点的价值与节点数的平方成正比”。也就是说,电子签名单个B端用户的价值,与用户总数的平方成正比。

这个很好理解,某个特定的电子签产品,其用户数量越多单个用户的粘性越高,产品使用周期就越长。

也就是说,电子签名是巨头B端业务的一个重要支撑。在赋能B端企业线上能力的链条中,电子签名是绕不开的契约通道。

不过,腾讯虽然两次参投法大大,但是自己也亲自下战场做电子签产品。去年10月份,微信上线了“腾讯电子签“小程序,提供线上签署服务。

综合上述几点看来,与其说腾讯看好法大大,不如说腾讯更看重电子签名赛道。

继去年11月份e签宝完成D轮融资之后,随着法大大拿到D轮融资,电子签名赛道头部玩家竞争也正式进入D轮时代。

根据公开资料显示,法大大C轮融资发生在2019年3月,融资金额3.98亿元,由虎环球基金和腾讯联合领投。本次D轮融资,由腾讯领投、众为资本、大钲资本跟投。

e签宝方面,根据天眼查APP融资历程信息显示:D轮融的投资方为深创投、恒大高科技、达晨财智、远翼投资、凡创资本、戈壁创投、通衡浙商资本等知名投资机构。C轮融资的投资方为蚂蚁金服、戈壁创投。

从两家的投资方上来看,均有巨头身影。e签宝背靠蚂蚁金服,身后就是阿里集团。法大大背后则是腾讯。也就是说,完成D轮融资的两位头部玩家都进入巨头生态圈。

巨头入场,意味着行业中马太效应会越来越强。

其次,两家均有知名投资机构参投。比如专注技术产业投资的深创投,再比如曾经参与探探D轮融资的众为资本等。

“一个好的机构投资方对于企业来说十分重要。”VC创投人士对互联网江湖表示:“一方面,投资方能够为创业企业提供资金、人才等方面的资源支持,另一方面,专业的投资机构也能从第三方的角度,对企业的经营管理、以及未来发展给出建议。”

电子签名的D轮融资对决:e签宝向左,法大大向右?

行业头部两家企业拿到D轮融资之后,也会进一步推动行业向前加速发展,而e签宝、法大大的走向,基本上也代表着行业的未来走向。

一个是纵向的垂直深耕。

法大大创始人兼CEO黄翔曾在公开演讲时多次表示,做法律服务,与其做大、不如做小。也就是说,未来的法大大,在法务层面可能会走的更深。不过,小而美的定位,也可能意味着未来并没有太多商业化上的想象力空间。

另一个则是横向的商业应用拓展。

目前,e签宝则全面覆盖了G(政务及其他公共服务平台)+B(企业用户)+C(个人用户)等领域的商业化应用,涵盖了公有云、混合云等各种部署方式。

这意味着随着e签宝横向应用的拓展,电子签名在商业和技术上的演化空间较大,未来的商业潜力可能会更大。

e签宝作为国内最早做电子签名的企业之一,2004年就成为浙江省工商网上年检指定电子签名服务商。

2013年行业进入SaaS时代,e签宝成功转型为电子签名云服务商,去年,e签宝联合蚂蚁金服首创区块链合同,实现电子数据全链路可信。目前在电子签名G+B+C的商业场景应用上,e签宝可以说代表着行业应用的最前沿。

虽然赛道头部玩家的方向不尽相同,但电子签名市场已然是巨头的游戏。可以预见的是,未来行业CR4会进一步集中,中尾部企业份额将会越来越少。

我们以比较成熟的美国市场为例:

根据东方证券研究所整理的数据显示,目前在全球电子签名市场,DocuSign 处于绝对龙头地位,占据 70%左右的市场份额。其次是Adobe仅占20%的市场份额,只有剩余约10%的市场份额被其他中小公司瓜分。

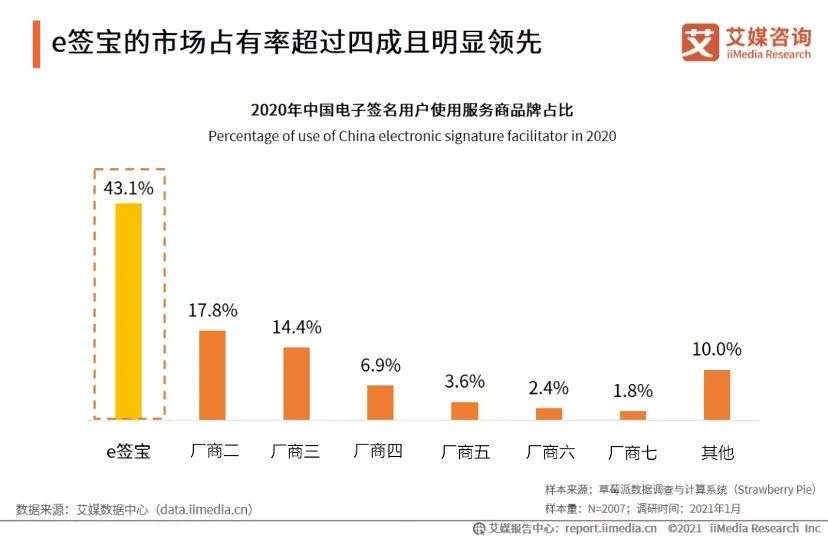

在国内,根据艾媒咨询的电子签名行业情况显示,2020年中国电子签名市场占有率,e签宝达到了43.1%,位居行业第一。

从数据上来看,国内电子签名市场发展与美国市场非常相似。实际上,这也反映出ToB领域的一个行业特点:ToB领域需要很多的积累,产品、技术、商务、市场,包括对客户的理解等等,换言之,头部玩家跑马圈地之后,其他公司可能更没有机会。

对于国内市场中已有玩家来说,巨头资本进场之后,资本竞速告一段落,要想取得竞争优势,关键就在于技术上的突破。

技术上,电子签名最核心要求还是安全。电子签名技术的核心,是沙箱保密技术、摘要算法、分片式存储乃至区块链等具体技术。一旦技术上有所突破,可能会带来以下两点影响:

一是技术优势意味着竞争优势,安全性需求下,技术是第一竞争力,技术实力越强,就意味更强的竞争优势。

二是,科技企业的技术成本取决于技术本身的衍化能力。技术上的不断突破,也能拓展新的应用空间。比如,区块链加密技术等也可应用至其它有安全需求的领域。

产业互联网时代:阿里与腾讯的巅峰对决

阿里腾讯下场争夺电子签名赛道,一如既往的透露出一种投资的“巨头逻辑”。

从以往外卖领域、出行领域等众多行业的融资历史来看,巨头投资一般都看准时机,当行业高速发展之后迎来收获期,赛道中跑出来头部企业后,巨头才会跟进入场。

电子签名是巨头深入产业互联网争夺的焦点。对于阿里和腾讯来说,投资e签宝和法大大,既是财务投资也是战略投资。

巨头入场电子签名赛道,某种意义上是产业互联网竞争的一种映射。

产业互联网,实际上就是用互联工具产品和生态服务,对B端进行赋能。要想打开B端市场,通用工具是最好的切入点。

在消费互联网,这一逻辑下成功的典型案例很多,比网易有道、作业帮、猿辅导等在线教育企业,都是从工具产品入手,提供生态服务。

B端也的产业互联网也是如此,电子签名作为未来企业信息化的底层通用工具,是最好的切入点。

腾讯、阿里在To B战场厮杀,一方面靠的是技术能力,技术之外,就是补全行业生态能力。To B领域,行业生态伙伴既是盟友,也是潜在的客户群。

从这个角度来看,对于腾讯而言,一方面,需要电子签名来补全B端生态赋能能力,另一方面,可能也需要法大大在业务上带来协同,通过电子签名,来开拓B端业务端获客。

对于阿里来说,电子签名则是B端生态能力端连接器,发挥的是基础设施的作用。

电子签名产品无疑是产业互联网赛道中的一款通用型应用,是企业业务数字化的基础设施。阿里在布局上也喜欢瞄准底层架构,比如投入开源项目、布局半导体领域等,成为行业的基础设施。

也就是说,e签宝作为B端数字化的基础设施服务商,随着其产品在G端以及B端用户的深入,也可能会进一步拉开与赛道中其他玩家的差距,这也可能也意味着在电子签名赛道,e签宝在市占率上的优势也会进一步凸显。

企业的本质,是一连串契约的组合,电子签名,则是这一连串契约的连接点。

疫情之后,企业数字化、信息化潮流势不可挡,电子签名自身具备跨行业性和通用性,是信息化的最后一环,也是智能合同的唯一入口。这个赛道中即便诞生出To B领域的巨头企业,也属情理之中。

如今,电子签名行业进入D轮时代,也进入新的发展阶段,未来行业发展至何处,我们且行且看。