157,307

157,307文|雷达财经 李亦辉

编辑|深海

8月11日,儿童启蒙数字原创品牌宝宝巴士股份有限公司(简称“宝宝巴士”)IPO审核状态变更为“已问询”。中信建投证券为其保荐机构,拟募资18.48亿元。

截至2020年末,宝宝巴士共发布200+款益智类App,包括动画、儿歌、故事、互动游戏等多个品类,面向160多个国家与地区研发出12种不同语言的启蒙类音视频;拥有9902.28万APP全球月活数,Youtube订阅用户数达到1.36亿。

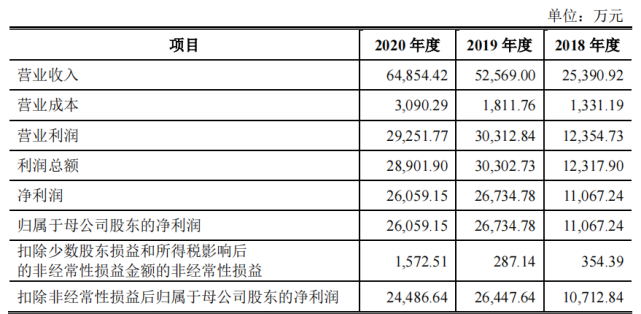

如此多的用户,为宝宝巴士的赚钱奠定了基础。财务数据显示,2020年公司营收6.49亿元,归母净利润2.61亿元,公司毛利率超过95%。

但宝宝巴士在提供免费内容的基础上,以广告作为收入来源,2020年超过70%收入来自广告分成,其中来自百度的广告分成在50%以上。

值得关注的是,本质上,宝宝巴士做的是启蒙教育类的流量生意,可能会受到近期教培行业监管政策的影响。有媒体发现该公司6款教育类备案APP近期已经下架,显示为公司主动申请。

有分析人士认为,本来切入儿童教育领域,打开新增长点,对宝宝巴士而言,并无太大难度。在教育行业“双减”政策落地后,这条路已不通,单纯依靠广告业务,公司的想象空间并不大。

上市前顺为资本退出

宝宝巴士自称是一家全球领先的儿童启蒙数字内容提供商,研发、制作、运营以“好听、好看、好玩”为特征的儿童启蒙音视频、App等产品。

在创立宝宝巴士之前,程序员出身的唐光宇创业经验丰富,曾做过软件外包、IT培训等业务,是位连续创业者。

2010年,唐光宇做培训亏了五六百万,团队濒临解散,只得转型做移动互联网开发。那一年,他两岁的孩子在辨识颜色上出了一点问题,便用了两个月时间做了一款叫“宝宝学颜色”的App,顺便上传到了苹果的应用商店。

不久他收获了创业后的第一桶金,主要来自海外用户付费下载。接着唐光宇又开发了十几款早教产品,如宝宝学形状、宝宝学交通工具等。

据天眼查显示,2013年宝宝巴士获得了雷军顺为资本100万美元A轮融资,2015年获得了好未来和基因资本的4000万战略融资。

不过,2018年,顺为资本则将其所持股权(占股21.42%)逐步转让给第三方明强投资等,合计作价约2218万美元,全面退出了宝宝巴士的股东行列。2019年4月,好未来旗下欣欣相融将其所持宝宝巴士3%的股权以3000万元的价格,转让给了明强投资。

值得注意的是,明强投资在接盘顺位资本方面时,于2018年向宝宝巴士拆借了8100多万元借款,2019年又拆借了3800万元。

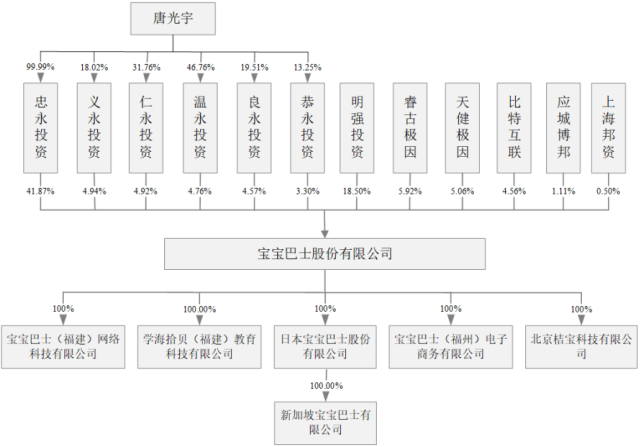

IPO前,宝宝巴士董事长、总经理唐光宇通过忠永投资、仁永投资间接控制公司46.78%的股权。除此之外,明强投资、睿古极因、天健极因持有公司5%以上的股权。

目前来看,宝宝巴士取得了不错的成绩。公司以0-8岁儿童及其家长为主要目标用户,在全球拥有众多用户。截至2021年5月31日,在YouTube的所有类别播放量,公司在日语频道、西班牙语频道、葡萄牙语频道、阿拉伯语频道、印度尼西亚频道、泰语频道和越南语频道排名第一,YouTube订阅用户数为1.36亿。

国内市场上,截至2021年5月,公司音频在境内主要网络播放媒体(爱优腾和芒果TV)儿歌单月播放量及累计播放量排名第一,在喜马拉雅儿童故事新品收听量及合计收听量排名第一,当月全球MAU达9902.28万。

截至2020年底,公司有200多款App,面向全球160多个国家和地区发行了12种不同语言版本的启蒙产品。根据App Annie公布的数据,2020年12月,宝宝巴士旗下应用下载量在App store和Google Play合并渠道中居全球的士,是前十中仅有的两家中国上榜企业之一(另一家是字节跳动)。

公司在2020年度中国App出海30强下载榜中居全国第三,也是出海30强中唯一的儿童启蒙数字内容提供商。

超7成收入来自广告业务

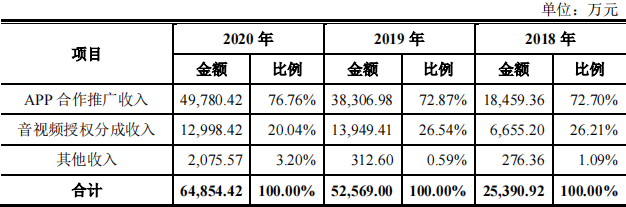

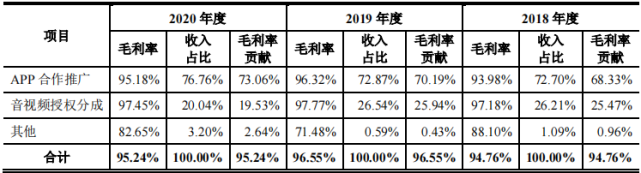

业务模式上,宝宝巴士的音频以免费的形式提供给用户,将App接入广告联盟获取合作推广收入,以及将儿童启蒙音视频授权给第三方网络音视频媒体播放获取分成收益;此两项为公司主要的收入来源,2018-2020年两者收入占比超过了96%。

具体而言,招股书将公司收入分类为:自研App接入互联网广告联盟客户(百度、谷歌等)的程序化广告SDK,获取分成收入;将音视频内容授权给第三方媒体(YouTube、爱奇艺、腾讯视频、优酷、喜马拉雅等),获取授权收入;儿童衍生品(公仔、玩具、书籍等)销售;用户付费下载或订阅等。

最近三年,来自App合作推广的收入都占到七成以上,2020年更是高达76.76%,这让宝宝巴士看上去更像是一家以广告为生的公司。

营收方面,根据招股书,2018-2020年,宝宝巴士实现营收分别为2.54亿元、5.26亿元和6.49亿元,年复合增长率达59.82%。同期归母净利润分别为1.11亿元、2.67亿元和2.61亿元,年复合增长率为53.45%。

其中,2020年其营收同比增速放缓至23.37%,净利润同比增速下降了2.5%。

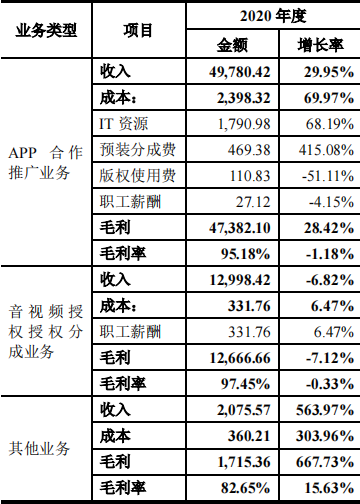

对于2020年业绩增速放缓,公司解释称,主要受疫情影响,导致广告主竞买的广告价格下降,公司的RPM(每千次展示有效收入)有所下降,在有效展示量上升的背景下,音视频授权分成收入有所下降。

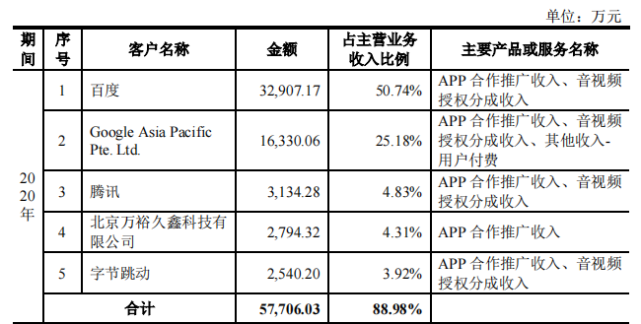

收入按地区划分,2018-2020年公司来自境内的收入分别占71.44%、71.08%和74.66%。其中2019-2020年,公司来自百度的营收占比分别为57.12%、50.74%,存在客户集中度较高的风险。

除了百度,连续三年来排名二、三的供应商分别为谷歌和腾讯。招股书显示,2018年-2020年,宝宝巴士来自前五大客户的收入占比分别为89.39%、90.29%、88.98%,约为九成,客户集中度较高。

境外收入主要来自公司App与Google的合作推广收入及公司音视频投放至YouTube的授权分成收入。

此外,依托众多的App和庞大的用户量,宝宝巴士的盈利能力十分强悍,毛利率碾压茅台。

2018-2020年,公司综合毛利率分别为94.76%、96.55%和95.24%。作为对比,同期贵州茅台的销售毛利率为91.14%、91.3%和91.41%,宝宝巴士毛利率水平已经超过茅台。

从成本构成来看,宝宝巴士仅需投入少量版权费、IT资源和向终端厂商支付的预装分成费,以及职工薪酬,这类轻资产运营模式,让公司得以保持高利润特性。

广告变现之外,宝宝巴士也在孵化自己的IP形象,目前已推出的IP有“奇奇”、“妙妙”、“超级宝宝JoJo”、“猴子警长”等,但这些产品仍未能带来较多变现收入。

2020年,宝宝巴士IP衍生品、用户付费下载等其他收入共计2076万元,占总营收份额仅为3.2%。此前,公司推出的“超级宝宝JoJo”还被网友指称抄袭美国ABC KIDS TV儿歌,但公司予以否认。

本次募集资金中,宝宝巴士拟将1.7亿元投向衍生品产品化及配套项目,但目前来看,公司若想依靠IP大规模盈利仍然任重道远。

身份定位遭质疑

招股书中,宝宝巴士自身定位既非早教公司,也非游戏公司,而是儿童启蒙数字内容提供商。

中国网财经引用一位网游产品运营人员的说法,宝宝巴士对自身的定位十分巧妙,如果定位是一家儿童游戏公司,那么想要上市的可能性基本为零;如果定位是一家儿童早教公司那么宝宝巴士上百个App上的广告类型就要受到严格管控,收入影响又会很大。

该人士认为,宝宝巴士很多App带有游戏特征,风格偏向于养成类小游戏,App中带有游戏道具、要求用户打游戏赚游戏货币并以游戏货币解锁道具或关卡。

也有观点认为宝宝巴士的产品和早教行业很类似,比如其将产品按儿童健康、情商培养、社会文化、科学探索、艺术创造来分类。

宝宝巴士官网上,“幼师贝壳”业务板块被公司定义为专业幼教资源平台,虽然早前存在的“幼小衔接”专题已经悄然下线,但点开“课件教案”目录,仍能发现针对小中大班孩子在语言、社会、科学、音乐和美术等领域的课件和视频课程。

在不久前,宝宝巴士还在属地福建省教育厅备案了6款教育类App,涉及到数学、英语等教育领域,不过有媒体称,目前公司已经主动申请下架了相关产品。

种种迹象显示,宝宝巴士的产品更接近于学前儿童的早教课程。需要注意的是,近期颁布的政策明确要求,针对3-6岁学龄前儿童不得开展线上培训。同时根据相关规定,教育类App内不得植入商业广告和游戏,因此,一些市场人士认为,如果被判定是针对学龄前儿童的在线课程平台或者变相进行学科教育的平台,那么对正冲刺上市的宝宝巴士而言,业务合规性成为摆在其面前的首要问题。

抛开定位模糊不说,宝宝巴士作为一家内容驱动公司,不少互联网人士认为其和一些网络小说的“恰饭”方式一样,例如用户想要持续免费阅读小说,就需不断观看嵌入其中的广告。

而为了从广告联盟保持稳定的分成收入,宝宝巴士也就需不停地投入研发来推出新产品留住用户,以保证能依托这些用户资源,拿到广告分成收入。

根据招股书,宝宝巴士的研发费用,已经从2018年的0.73亿元,增长到了2020年的1.55亿元,增幅为112.33%。

但不可忽视的是,在互联网红利逐渐消失的当下,宝宝巴士的IP尚未构建起市场影响力,单纯只依靠流量来变现,无疑削弱了公司未来的想象空间。

雷达财经(ID:leidacj)