文 | 英才杂志 刘超然

近期二级市场的关注热点集中在“氢锂钠”等元素的动力源,锂电池的热度就像其锂元素的化学性质一样活跃,市场炒作程度用“有锂走遍天下,无锂寸步难行”概况一点不为过。

2021年以锂电池为代表的电动车和新能源被资金疯狂抱团炒作,期间以宁德时代为核心的“宁组合”中诞生了大量股价几倍到几十倍上涨的大牛股。比如江特电机,在今年6月30日开启了新的一轮股价暴涨行情,过程中波动性极大,平均换手率超过10%。

8月11日,江特电机(002176.SZ)披露了半年报,公司上半年实现营业收入13.65亿元,同比增长50.02%;归母净利润实现1.81亿元,同比增长64倍。其中,在业务上主要受益于:锂电池板块的高景气度和公司碳酸锂业务占比的高速增长。

近期根据江特电机公告披露,2020年12月开始,碳酸锂业务外部环境持续高景气度,由于中下游储能和终端应用的需求不断增长,产品的销售价格同比有较大幅度上涨,公司碳酸锂业务产销量较上年同期大幅增长,营业收入及盈利能力也随之受益。据悉,江特电机生产的碳酸锂产品主要有电池级、准电池级、工业级碳酸锂,是磷酸铁锂及三元客户的供货端。

背靠锂矿资源,业务结构逐渐调整

由于业务较为传统,发展空间不足,2018年-2019年连续两年归母净利为负,这导致江特电机在2020年4月被*ST。

公司原有业务为传统电机业务,产品是建机电机、风电配套电机、伺服电机等品种。通过自主研发技术,持续的装备投入和市场开拓,在巩固和扩大建机电机、起重冶金电机、风电配套电机、伺服电机细分市场龙头地位的基础上,拓展了军工电机、新能源电机市场,但由于产业链地位问题,导致公司盈利能力下滑,业绩变差。

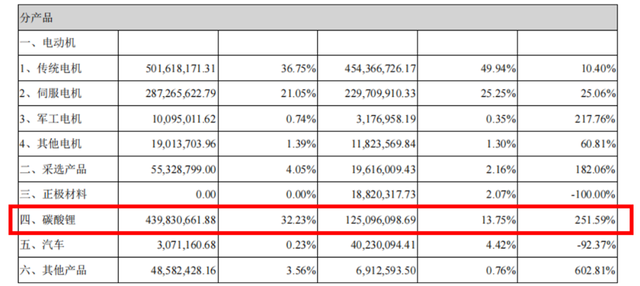

原本在2020年,江特电机的主要收入仍然来自电动机,该项业务收入占比接近80%,当时布局的碳酸锂业务,收入占比仅为6.75%。但在2021年,公司碳酸锂业务产能释放,适逢新能源市场火爆,根据公司半年报显示,江特电机碳酸锂收入近4.4亿元,收入占比已提升至32.33%,同比增长2.5倍。

上海有色数据显示,2021年1-6月,我国碳酸锂产量为10.3万吨,同比增长40.8%,其中,锂辉石提碳酸锂占比51%,锂云母提碳酸锂占比27%,盐湖提碳酸锂占比22%。

在今年4月份的时候,江特电机在机构调研会上表示,公司属于锂云母提锂企业,拥有两条锂云母制备碳酸锂产线,共计年产能1.5万吨;一条利用锂辉石制备碳酸锂年产能1.5万吨的产线正在运行;此外,正在建设中的还有一条利用锂辉石年产能1万吨氢氧化锂产线及一条产能在0.5万吨碳酸锂的产线。

换言之,江特电机当前的主要产能就是两条自采锂云母的碳酸锂产能,但是在半年报中,江特电机并未披露公司上半年实际碳酸锂产量。仅仅给出了全年的预计数字,预计2021年公司碳酸锂产量目标超2.72万吨。但是若按照上半年电池级碳酸锂的市场均价8.8万元/吨估算,公司上半年碳酸锂收入4.4亿元的规模对应了大约5000吨的碳酸锂的销量,理想的产销比在3:1,,因为公司曾披露过,公司在采矿能力上仍然有不足。

公司锂资源储量较大。根据公司今年半年报中披露,江特电机在宜春地区拥有锂瓷石矿2处采矿权和5处探矿权,已探明锂矿资源储量9,360万吨,合计持有或控制的锂矿资源量1亿吨以上。公司预计,2021年自产锂云母精矿将达到20万吨左右。公司在去年底已有锂云母库存7万吨,锂云母自供为主,差额部分或将通过委外加工或外购的方式解决。

按照公司披露的产能来看,公司当前仅一条碳酸锂的生产线生产,33%的销售量到来了4.4亿的收入,假设公司生产线建成,2万吨碳酸锂,均价8.8万元/吨;氢氧化锂1万吨,8月11日工业级氢氧化锂最新报价105000元/吨,满产满销计算,未来单锂资源板块的营业收入可以达到23.7亿元,若按照理想乐观估计20%净利率计算,公司锂相关业务的净利润大约为4.74亿元。

江特电机可能存在的风险

公司减持风险:

在发布半年报业绩的同时,江特电机同时发布了高管减持计划。根据公告显现,总裁梁云、副董事长兼副总裁罗清华计划在二级市场减持不超过3.775万股,占公司总股本比例不超过0.0022%。

虽然减持的数量相对较少金额不大,对市场冲击有限,但在公司股价疯狂上涨的时候发布减持计划,多少都会动摇市场对公司的信心。毕竟这两位高管算是最熟悉这家公司运营状况和发展前景。

而且,在更早的7月28日,江特电机的地方国资股东,第二大股东宜春市袁州区国有资产运营有限公司和第三大股东宜春市袁州区金融控股有限公司(一致行动人)合计持有1.05亿股,占总股本的6.16%,计划在未来半年内减持不超过3412.65万股(占总股本的2%)。

公司业绩是否可持续?

营收连年下滑,2018年至2020年实现营业收入分别为30.17亿元、25.95亿元、18.44亿元;扣非净利润连续三年为负,亏损金额动不动就十几亿,2018年至2020年分别为-17.09亿元、-14.76亿元、-1.51亿元。

但江特电机为了保住上市公司身份,经过一系列的资本运作,在2020年非流动资产处置损益近8000万元,再加上当期政府补助超过7000万元,债务重组等东拼西凑,共得非经常性损益1.65亿元,才实现盈利1432.65万元。在2020年的审计报告中披露过:江特电机“持续经营能力存在不确定性”。

从上表中可见,在今年摘帽后,公司转眼盈利能力就发生了质的变化,随之在二级市场量价齐升,但需要注意的是,公司这次业绩变身,主要受益于碳酸锂业务市场的高景气度所带来的业绩增长,而且储量并不等于产量,产量转化为销量也需要时间,是否存在市场提前消化了预期,甚至高估的状态?

首先,可持续性主要还是看公司碳酸锂的加工销售业务。公司自有矿源加工碳酸锂每吨综合成本在4.5万元左右。8月,市场上碳酸锂和氢氧化锂维持了上涨的势头,因此中短期来看,锂的价格仍有一定的上涨空间。

其次,能否使矿产资源的储量转化为产量进而转化为销量。江特电机对矿产并不完全是自采生产,公司的从探到采的周期长,这样限制了公司采选能力。而且公司新投产的锂辉石提锂产线还需要大量外采锂精矿才可以保障生产推进。而锂精矿的价格也在不断走高,在当前供不应求的情况下,资源渠道也并不好找。

最后,云母提锂与当前更热门的盐湖提锂相比成本、效率等方面的优势并不明显,在完全竞争的状态下,价格战不可避免。