156,572

156,572文|商业数据派 段然

“熬夜敷面膜、啤酒加枸杞、蹦迪戴护膝”,这些 “朋克养生”的操作在年轻人的身上展现的淋漓尽致,边“作”边“补”的生活方式也正逐渐被越来越多“爱玩又惜命”的年轻人所选择。

于是,不少营养品品牌如雨后春笋般冒了出来,资本也在批量押注这个“脑白金”赛道。

近日,兴趣营养品品牌“Hala哈啦”(以下简称Hala)完成了2000万元种子轮融资,由金沙江创投、KIP中国基金联合领投,险峰长青跟投。

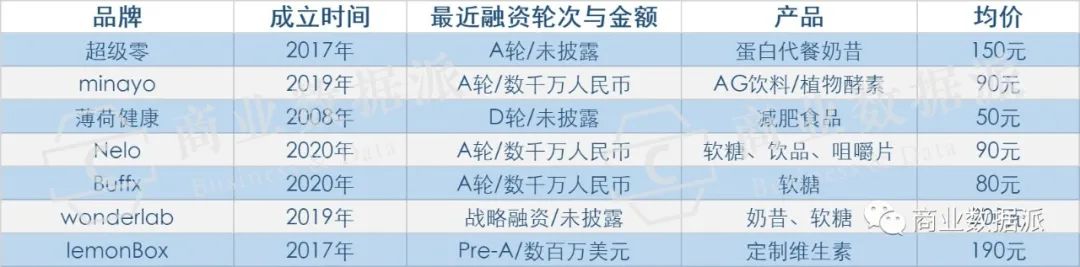

《商业数据派》发现,不仅仅是Hala,薄荷健康、minayo、超级零等都在近一年陆续获得融资。在融资轮次上,大部分公司均处于A、B轮等初级融资轮次,但吸引来的投资方包括红杉中国、GGV纪源资本、IDG等多家知名投资机构,可见赛道的吸引力之大。

(数据来源天眼查|商业数据派制图—不完全统计)

此外,大部分保健品公司均成立于2018年前后,在产品特点上主要呈现为代餐、软糖、饮品、含片等形式,而这些产品的共同点在于其对标用户为年轻消费者。不同的是,部分公司并不仅仅经营产品,还会为消费者制定7-15天不等的轻食计划。

可见为了迎合新时代的消费主力,保健品公司也是“拼”了。

(部分品牌产品截图|来源:淘宝)

赛道的火热,资本的加持,不禁让人疑问,保健品行业怎么又火了起来?曾经让史玉柱、宗庆后和钟睒睒等“巨富”都完成原始资本积累的保健品,在今天依然是一门好生意吗?谁又能成为Z世代的“脑白金”?

保健品为什么是个好生意?

中商产业研究院数据显示,2019年中国营养保健品行业市场规模达2227亿元,同比增长18.4%,过去3年规模保持快速增长态势,复合增长率约为17.5%。预计未来五年,受益于消费升级、人口老龄化及健康意识的提升,整个行业有望保持15%的较快增速,到2021年行业规模将达到2510亿元。

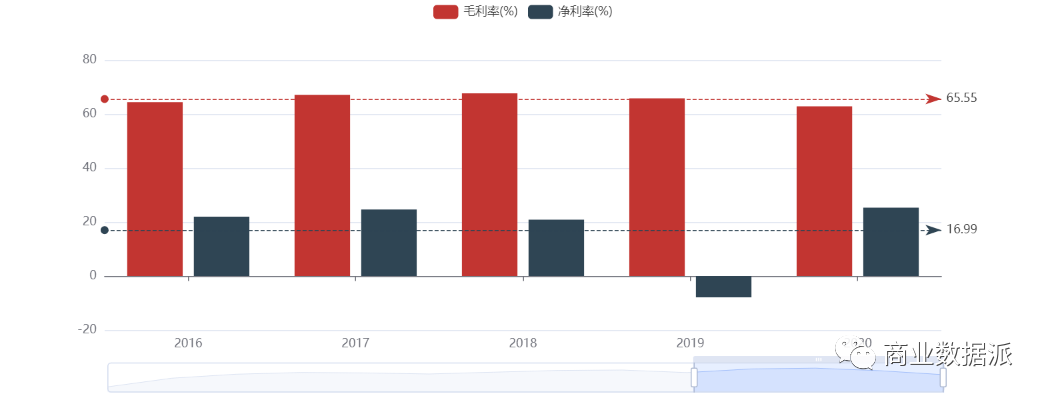

保健品凭借着成本低、利润高,需求量大的特点,一直被创业者们认为是一桩好生意,根据海通证券的《2019年食品业年报》显示,2019年中国食品业的平均毛利率为47.66%,传统医疗的毛利润在70%左右。这使得部分投资者保守估计,保健食品的毛利率介于食品和传统医疗之间。

以保健品品牌”汤臣倍健“为例,2020年该企业的毛利率为68.82%;2019年的毛利率为65.78%,印证了保健品是高利润的“黄金赛道”。

(汤臣倍健毛利率/净利率 图源:亿牛网)

依托于保健品的高利润,也让中国三位“巨富”企业家收获了人生转折点的“一桶金”,他们分别是史玉柱、宗庆后和钟睒睒。

作为巨人集团的创始人史玉柱早年间的生意已经是风生水起,1997年,由于为巨人集团建造72层的办公大厦,史玉柱将全部资金都投入到这栋大楼,但这座大厦最终只建造了3层。35岁的史玉柱也因此陷入了资金链断裂、负债2.5亿人民币的重大危机。而1997年,中国城镇人口的年平均工资也只有5196元,对比便可得知,那时2.5亿负债要想“翻身”实在是难。

然而,痛定思痛的史玉柱决定进军保健品行业,两年后,他靠着“今年过节不收礼,收礼只收脑白金”这句洗脑的广告语东山再起。

“要想做出有效果的广告,就要充分了解消费者。”史玉柱秉承着这样的想法,花三个月时间奔走于各个省份,从城里到乡下他跑了个遍,特意找老人聚集的地方,比如公园、广场,和他们聊天,问有他们关于保健品的问题,从他们的回答中史玉柱也得到了两个非常关键的信息。

第一是大多数老人对保健品不抗拒,甚至还很想吃;第二是大多数老人自己舍不得买,如果孩子能给自己送,那么他们也会非常开心。得知了这两点后史玉柱就明确了自己的宣传对象,不是老年人而是年轻人,广告词就围绕着老人希望儿女给自己送保健品这个核心来策划,后来产品正式推出,又撞上过年,给父母送脑白金这件事已经深刻的印在了很多年轻人的脑子里了,没多久就创下了1个月上亿的销售额。

此后“脑白金”开始家喻户晓,而史玉柱也迅速还清了债务,个人资产更是突破了500亿。

另外,还有人们所熟知的宗庆后和钟睒睒,二者赖以发家的产品均属保健品行业——娃哈哈口服液和养生堂龟鳖丸。1990年,宗庆后的娃哈哈口服液成功实现年产值超1个亿,净利润超2千万,并一举成为全国500家最佳经济效益工业企业排行中的第85名;而钟睒睒的龟鳖丸仅用了2013年一年时间,就赚了1000万元,成为他人生中的第一桶金。

或许自那时起,保健品就被打上了“暴利”的标签。如今二十年过去了,中国的市场上又掀起了一股“保健品”的浪潮,但时代变了,“保健品”还是一门好生意吗?

现在还是好生意吗?

仍然是好生意,只是很难再跑出下一个“脑白金”了。

这届号称“干啥啥不行,保命第一名”的Z世代年轻人(95后~05后)逐渐开始步入职场、走向社会,在“996、007”的高强度工作状态下,脱发、肥胖、睡眠不规律、皮肤亚健康成为了这届年轻人的“痛点”。

针对身体出现的种种“预警”,年轻人们开始走上了自救之路,这也成为了年轻人开始注重养生的主要原因之一。也就是说,相对“脑白金”的老年群体和“娃哈哈口服液”少儿群体,现在保健品的群体已经转移到了年轻人身上。

年轻人群体本身更容易接受新兴事物,并且脱发、肥胖、抵抗力下降等多种问题的存在让他们的需求也变得多元,所以保健品要想让年轻用户心甘情愿的掏腰包,首先在品类上就得做出不同。而这一点也被市场上大多数厂商发觉,所以软糖、饮品、咀嚼片、喷剂等不同形式的产品逐渐成为了商家们想要突破的产品卖点。

此外,近年来在社交媒体、短视频火热的背景下,品牌推广的门槛大幅降低。以国货彩妆品牌完美日记为例,通过小红书、抖音、B站、直播KOL进行在线社交并开展营销活动,截至2020年9月30日,超过15000名KOL与完美日记进行过深度合作,其中有800位KOL的粉丝数超过100万,成为其打造爆款产品的重要手段。

年轻消费人群不仅仅能够在博主那里获得种草推荐,同时还能直接下单,迅速完成交易闭环。

(截图来自抖音/小红书)

大部分年轻人在被博主“安利”后,抱着尝试的态度购买,尽管自己的身体没有问题,但“还想变得更好”心理促使自己下单。如在抖音热卖的“多燕瘦”减肥产品,均价270元左右。从第三方电商数据分析平台发现,在抖音平台2021年6月份的零食榜单上,多燕瘦零食旗舰店预计销售额高达3677万,销量十分可观。

然而,随着下场的玩家增多,行业内部的竞争也越来越激烈。这便生成了一个新的现象——难以产生爆款产品。薄荷健康创始人马海华此前在接受媒体采访时也坦言“未来中国食品饮料消费领域里,消费者的兴趣变化会越来越快,再难出现一款单品卖20年的情况。”

厂家们的产品大同小异,尤其是在明确年轻人为受众群体后,各厂商所推出的产品均打着“解决年轻人痛点”的旗号,保健食品品类并未做出爆款产品,行业内的独角兽还未显现。

整体来看,在激烈的竞争下,玩家们若想在短时间内打出一款新的“脑白金”并非易事,但如何做出Z世代的“脑白金”是品牌们正在思考的新问题。

谁是Z世代的“脑白金”?

市场竞争激烈,如何真正戳中年轻人的消费痛点,激发购买力?

minayo创始人胡然曾表示,只有把保健食品做的像零食一样,消费者才会放心享用,并且不会产生“长胖”、“不健康”的心理压力,进而解决传统保健品难以长期坚持的痛点。

所以零食化、便携分享装,成为产品升级的新方向,用粉剂、果冻、饮料、软糖等多种形式代替药剂、片剂、大瓶装、大袋装营养保健产品,成为了一种新趋势。一时之下,“保健品+零食”又成为了厂商追求的新CP,在达到保健增益效果的同时,消费者的味蕾也可被满足。

这也是新兴保健食品品牌minayo的目标,minayo的核心消费者为18-25岁的1-3线城市女性用户,占全部消费人群的70%,之所以设定这样的目标,表现出了minayo成功抓住了年轻女孩们对“瘦”的追求,并围绕这一核心诉求点推出了一系列产品——热控片、抗糖饮、益生菌酸奶片、综合维生素软糖、膳食纤维咀嚼片等。

据悉,minayo的产品于2020年8月上线,次月销售额即突破两百万,目前单月复购率已超过30%。

而“薄荷健康”的营销方式仿佛也和minayo有着异曲同工之妙。薄荷健康于2008年在上海成立,最早从互联网食物数据库和体重管理工具起家, 据36氪此前报道,薄荷健康应用平台累计注册用户超1.2亿人,日均活跃用户数达200万人,月均活跃数达到1000万人。

值得注意的是,薄荷健康的典型用户也为年轻都市女性,占比超过80%,依托于用户基础,薄荷健康逐渐走上了“卖保健品”的商业化转型之路。

公开资料显示,目前薄荷食物数据库涵盖63万种食材、菜肴及包装食品数据,同时参考欧美日韩等地区的健康饮食理念,结合目标用户日常高频场景,做针对性的品类和产品的规划,现已实现健康主食、健康零食、功能性补剂等基本款产品的全覆盖。

领投LemonBox的熊猫资本创始合伙人李论曾表示,“在投消费品项目时,很看重两点,一是新增市场需求是否足够大,这决定了利润天花板;二是商业模式是否具有创新性,这决定了能否抢占市场份额。”

其实保健食品的商业模式在国外市场早就跑通了,只是中国还处于初期发展阶段,在欧美、日本,功能性保健食品已经成为一种日常消费品,但近年来,随着年轻人养生意识的觉醒,营养保健食品赛道的“精细化”发展才被逐步铺开。

说到保健品,就不能不提自然健康营养品牌Swisse,早在2015年前,Swisse的产业链在澳大利亚就已经达到了成熟的状态,2015年加入中国健合集团后,逐步开始进军中国市场,2019年,Swisse在中国区的销售额已经超过了总销售额的一半,达到20个亿;2020“双11”,Swisse销售额稳居天猫、京东、唯品会、考拉海购四大平台营养保健品类榜首,之所以会取得这样的战绩,主要得益于Swisse在初入中国时打下的牢固的营销根基。

Swisse步入中国时,抓住了中国电商爆发的红利期,在天猫、考拉、京东等平台上发力,很快就成为线上维生素、草本及矿物补充剂(VHMS)市场居领导地位的健康品牌。此外,Swisse定位清晰,力图打动年轻消费者,如专为年轻职场人士打造的Lifestyle零食、Swisse口服精华啫喱&精华饮,也有为年轻时尚人士推出的美容营养品等。

明眼人一眼就能发现,其实中国的营养、保健品品牌大多都采取了类似Swisse的营销模式以求突围。

不过,再回到最初的问题,谁才是Z世代的“脑白金”?

从过去到现在来看,其实保健品与生俱来的一大痛点就是,消费者食用过后,其效果并不会同药品一样立竿见影,短时间内看不到明显效果会让消费者产生挫败感、难以坚持,但是不坚持就无法看到效果,因此形成了一种“恶性循环”。

98年的乔乔在读高三时,妈妈逼迫她吃葡萄籽、VC等各种保健品,“葡萄籽真的很难以下咽,太难吃了,坚持了半个月左右也没有看到效果,果断放弃,感觉这就是个智商税的东西”乔乔对《商业数据派》抱怨道,有着和乔乔一样感受的消费者不在少数。

不难发现,虽然市面上的保健品品类不少,功效也不尽相同,但是大部分消费者在购买时还是抱着尝试的心态,鉴于保健品本就不是刚需产品,其实短期内并不能真正做到较高的用户黏性。

根据前瞻工业研究院的数据,中国功能性食品(保健品)渗透率只有20%,粘性用户只有10%。

总体来看,国内保健食品市场潜力巨大,但如今Z世代的保健品品牌多到让人眼花缭乱,90%的品牌或许都是“昙花一现”,哪些品牌能历久弥新成为Z世代的脑白金?资本和消费者都在用脚投出了自己的一票。