158,037

158,037文|云酒团队

啤酒中报出尽,净利润成为最大看点。

云酒头条统计,10家涉啤酒的上市公司中,8家企业2021年上半年实现净利正增长。而在这8家啤酒企业中,除了燕京啤酒净利增速为个位数外,其他7家均实现净利双位数以上增长,百威亚太、华润啤酒,以及兰州黄河净利润同比增速甚至突破三位数。

如果说此前几年高端化趋势行业已成行业共识,那么如今高端产品带来的高利润回报,已成为业绩增长有力推手。

但根据云酒头条从高档产品增速、销售费用、毛利率等各项指标的对比研究结果来看,啤酒们为了高端化,很拼。

结构升级是净利润推手

几乎所有企业的净利润高增,都指向高端带动。

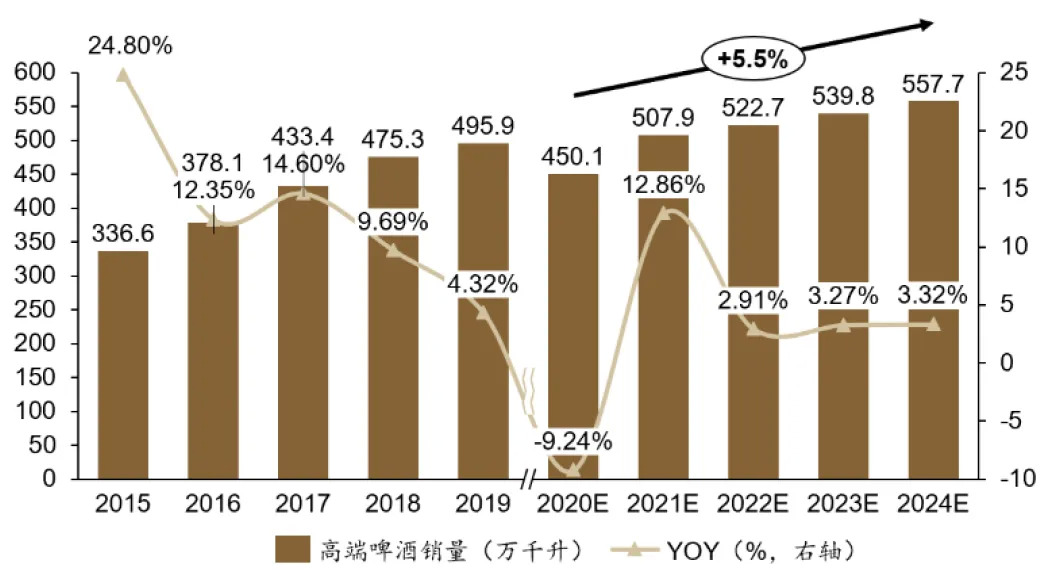

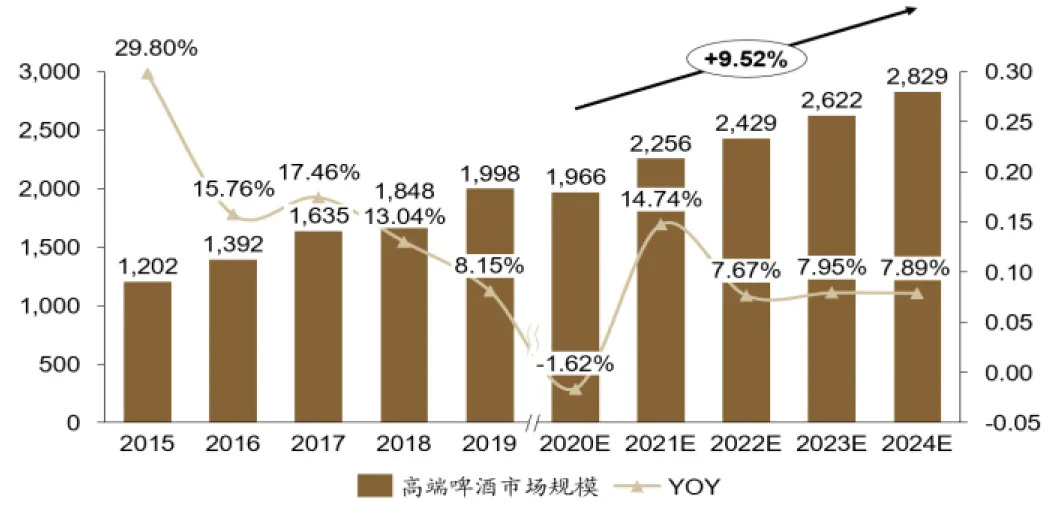

数据显示,2015年中国高端啤酒市场销量仅336.6万千升,市场规模约1200亿元,占比仅24.6%;预计2024年高端啤酒消费量将突破550万千升,市场规模将达2800亿元,占比跃升至40%。

德邦证券分析,未来啤酒行业量价齐升趋势明显(量增5%,价增4%),高端啤酒市场持续扩容,贡献了行业主要增量。

▲预计未来五年高端啤酒销量GAGR 5.5%(资料来源:Euromonitor,德邦研究所)

▲预计未来五年高端啤酒市场规模GAGR 9.5%(单位:亿元,资料来源:Euromonitor,德邦研究所)

在净利润大增171.89%背后,百威亚太表示,业绩增长主要系高端及超高端产品线保持增长动能,各市场的每百升收入均有所增加,整体增长达6.4%,其中中国市场高端与超高端产品线的增长,使其上半年每百升收入增加9.7%,尤其是百威金尊以及百威迷×果味啤酒等创新产品,更进一步推动了高端化增长量能。

去除出让拥有的地块收取的初始补偿收益,华润啤酒净利润依然达到了25.36亿元,同比增长21.98%。

报告显示,2021年上半年,华润啤酒次高档及以上产品销量达100万千升,较去年同期增长50.9%,产品结构显著提升。其中,喜力和“马尔斯绿”等高档品牌销量增幅均以两位数增长,次高档品牌“勇闯天涯superX”更实现销量倍增。

2021上半年,青岛啤酒共计实现产品销量476.9万千升,同比增长8.2%。其中,主品牌青岛啤酒实现产品销量252.8万千升,同比增长20.9%;青岛啤酒高档以上产品销量实现同比增长41.4%。

燕京啤酒2021上半年中高档占比也提升了6.53个百分点至61.70%,收入同比增长29.88%,远超公司整体营收增速。

▼四大啤酒企业产品矩阵(资料来源:公开资料整理,德邦研究所)

相较之下,重庆啤酒、珠江啤酒等更注重产品结构的优化。

报告显示,重庆啤酒上半年实现啤酒销量154.99万千升,同比增长22.59%。业务上看,重庆啤酒高档产品收入增长62.3%至25.4亿元,占比35.57%——成为10家啤酒上市企业中,高档产品收入增速冠军。

1-6月,珠江啤酒中高端产品销量占比达90%,其中高端啤酒销量同比增长23.01%,2019年推出的高端产品97纯生销量同比增长121.03%。

兰州黄河也在半年报中提及,报告期内公司中高档、中档、普通档分别实现营业收入0.46亿元、0.42亿元、0.37亿元,同比提升32.47%、29.5%、25.87%。高档增速也是最快。

费用猛增堆出的“高端化”?

值得注意的是,随着高端啤酒市场竞争加剧,啤酒企业在高端布局的销售费用也逐步加大。

百威亚太2021年上半年花了6.71亿美元(约合人民币43.30亿)维持其高端市场的王者地位。数据显示,其销售及营销开支同比增长16.70%。

不过市场的回报,覆盖了费用的增长。2021年上半年,百威亚太毛利率增长2.51个百分点,至54.01%,依然位列啤酒上市企业之首。

青岛啤酒的销售费用仅次于百威亚太。截至2021年6月30日,青岛啤酒的销售费用为33.45亿元,同比增长16.74%。其中,广告及业务推广费用为7.23亿元,同比增长49.32%。

报告显示,受产品结构调整影响,青岛啤酒产品上半年毛利率为44.58%,较去年同期提升2.75个百分点。

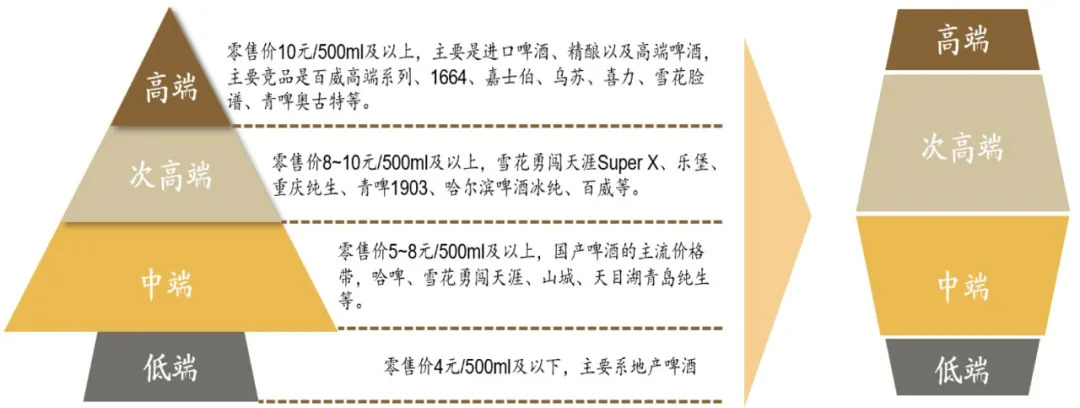

▲国内啤酒行业产品体系变化(资料来源:公开资料整理,德邦研究所)

华润啤酒2021年上半年受人工成本及市场推广费用增加影响,销售及分销费用较去年同期上升12.4%,至32.91亿元。但得益于近年来华润啤酒在高端化市场方面的布局,毛利率不断提升。在喜力加持下,华润啤酒正在中国市场冲击高端市场的龙头地位。

相关数据显示,2018年至2020年华润啤酒毛利率分别为35.14%、36.84%、38.4%。而2021年上半年,华润啤酒实现毛利83.05亿元,毛利率提升至42.30%。

成为高档产品收入增速冠军的重庆啤酒,同时也是费用增速冠军。2021年上半年,重庆啤酒支出销售费用12.96亿元,同比增长37.83%。但产品高端化推升整体毛利率,2021年上年,重庆啤酒综合毛利率同比增长10.93个百分点至52.13%,是几乎和百威亚太比肩,毛利率破5的唯二啤酒上市企业。

燕京啤酒上半年销售费用报6.93亿元,较去年同期的6.17亿元增长12.24%,增长幅度几乎与营收增幅持平。其中,广告宣传费的增长幅度较大。据其2020财报,燕京啤酒广告宣传费从2019年的4.41亿元增加至2020年的5.05亿元,同比增加14.7%;而在今年上半年,燕京啤酒的广告宣传费为1.71亿元,同比去年同期增加15.17%,广告宣传费增速维持在双位数增长。

值得一提的是,燕京啤酒的结构改善未能推升毛利率。2021年上半年,燕京啤酒毛利率41.43%,同比下降0.34%。其中,中高档产品的毛利率达到48.41%,同比增加0.03%个百分点,而普通产品的毛利率则为30.19%,同比减少3.44%。

毛利率下降的还有珠江啤酒。报告显示,珠江啤酒2021年上半年销售费用3.82亿元,同比仅增长7.83%,合计毛利率达到46.75%,同比下降0.37%。其中,高端、中端以及大众化产品的毛利率分别比上年同期下降0.30%、1.31%、5.74%;从渠道方面来看,普通渠道、商超渠道、夜场渠道以及电商渠道的毛利率也分别下降0.28%、1.35%、4.22%、2.56%。

兰州黄河半年报也显示,其上半年毛利率达到26.28%,同比减少8.27%,其中,啤酒业务毛利率同比减少10.51%。

对于啤酒而言,这场高端大战才刚刚开始。当国产啤酒与进口啤酒在同一个高端领域竞争,未来在营销方面的支出应只会有增无减,在此基础上,如何在高端化的同时保持甚至提升毛利率,或许才是真功夫的体现。

啤酒高端化的下一步:数字化建设

无论如何,高端化已然是确定无疑的趋势。

在各大企业拟定的高端化的实现路径中,产品升级和新品研发成为最主流的选择。

百威在半年报中表示,将秉持对发展中国高端啤酒分部的长期坚定承诺,宣布计划在福建莆田兴建新的精酿啤酒厂,同时拓展该市内的现有酿酒厂,增至200万千升的产能,以支持高端产品线销量。“我们预期莆田酿酒厂竣工后仍持续为亚洲最大酿酒厂”。

华润啤酒也表示,在行业竞争对手亦同时在高端市场发力,主要竞争对手频推新品的背景下,本集团将持续以“决战高端、质量发展”战略管理主题,做好中国品牌和国际品牌的推广和渠道营销,加强创新研发工作,并会关注合适非啤酒酒精类饮品的发展机会,通过有限多元化发展,发掘潜在的协同效益,进一步拓展业务。

此外,青啤、重啤、珠江啤酒等也通过创新研发新产品,打造高品质差异化产品组合,实现了企业的高端发展和结构升级。

除此之外,值得注意的是,从半年报来看,数字化建设成为啤酒企业高端化布局的一大高频词。

其中,最具代表性的是青岛啤酒。

报告显示,青岛啤酒加快数字化转型提升协同效应,通过工业互联网建设打造规模化、智能化生产基地,青岛啤酒厂荣膺全球首家啤酒饮料行业工业互联网“灯塔工厂”;同时建立了“基于数字化端到端解码的魅力感知质量管理模式”,魅力质量管理成体系见实效;此外,智慧供应链等新兴业务也实现较快发展,数字化供应链建设取得新成效,实现了管理效率的持续优化提升。

华润啤酒也提出,除了在产品、多元化等方面的布局,将在“推动三年人才规划、产能集约化、信息化升级及对标国际一流企业”等业务举措落地,提升集团的竞争地位。

重啤的数字化建设体现在供应链和渠道拓展等多个方面。

供应链方面,重啤提出以打造世界级酒厂为目标,试点工厂数字化管理,进一步加强过程监控及标准化的实施,以持续提升产品质量、降低生产成本、提高资产利用效率,并通过“跨职能能力建设”“人员赋能计划”等项目提升员工综合能力,全面持续推动生产运营卓越之旅。同时,公司也继续在所有工厂推进仓储管理系统和运输管理系统的优化以提升仓库管理效率及运输安排效率与成本。

渠道精耕与拓展方面,重啤通过高端化、品类合作、营销创新等方式提升品牌和顾客粘性,积极拥抱现代渠道变革转型。同时,积极顺应零售业的数字化及无界化转型趋势;成立新零售创新中心,引领全渠道业务投入到零售无界化的浪潮中,捕捉顾客购物无界化的商业机会;积极打造集团品牌群私域,累积大数据和顾客资产;应用大数据和顾客资产创造出基于啤酒饮用场景的“线上线下一体化”,引领啤酒销售模式的全新进化。

珠江啤酒也提出赋能数字经济,持续优化供给质量。

其中一方面以“数字营销赋能,精准营销发力”为主线,打造数字化营销服务链。优化提升O2O项目三大系统,拓宽经销商订单平台业务功能,新增白酒等业务;完善积分商城会员运营体系;完成数字兑奖功能升级。

另一方面则是聚焦提质增效,打造数字化企业管理链。14个下属企业完成物资出入厂管理系统部署,11个下属企业运行仓库管理系统,实现精简高效运作,数据准确率100%;电子招标采购商务平台上线运行,进一步强化采购规范性、高效性;深化人力资源管理系统应用,构建企业数字化人才管理体系;研究推进财务共享服务中心建设。

从长远来看,啤酒高端化仍然在发展的初期阶段,啤酒行业仍有很大的上升空间。但通过上述企业在不同方面的改革探索,啤酒行业盈利情况将不断向上发展,盈利结构也将不断优化,高端化持续推进也便成为可能。

啤酒股半年报透露哪些市场关键趋势?文末留言等你分享!

*云酒团队(ID:YJTT2016)