129,692

129,692

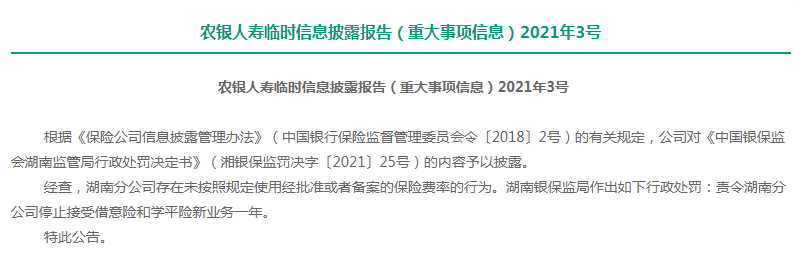

近日,农银人寿官网披露公告称,公司收到湖南银保监局出具的行政处罚决定书,由于存在未按照规定使用经批准或者备案的保险费率行为,农银人寿湖南分公司被责令停止接受借意险和学平险新业务一年。目前,湖南银保监局官网暂未披露该罚单。

蓝鲸保险关注到,今年以来,农银人寿两遭银保监会通报,频收罚单,屡被“敲打”。业内人士直言,这一程度上反映出农银人寿经营管理、内控合规方面存在不足之处,后续展业需严格执行报批备案的费率,如实记载各项报告报表。

农银人寿再收罚单,湖南分公司借意险、学平险被叫停一年

农银人寿官网信息显示,湖南银保监局发布行政处罚决定书(湘银保监罚决字[2021]25号),农银人寿湖南分公司存在未按照规定使用经批准或者备案的保险费率的行为,责令湖南分公司停止接受借意险和学平险新业务一年。

一位寿险公司管理人士向蓝鲸保险介绍,若地方银保监局勒令保险机构分公司暂停某项新业务,“应当是存在较为明显的、严重的违法违规行为,或是相关风险评估存在隐患”。

中国精算师协会创始会员徐昱琛持有相似意见,其表示,从暂停接受新业务的处罚来看,一般可分为一个月、三个月、半年以及一年几个档次,“农银人寿借意险、学平险被停止接受新业务一年,大概率说明这两项险种曾经的违规行为是比较严重的”。

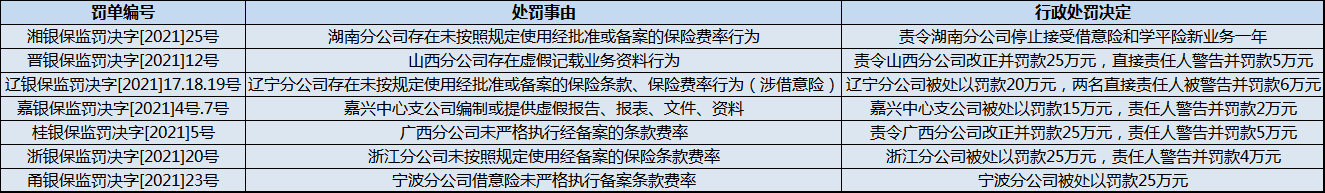

蓝鲸保险不完全梳理统计,今年5月以来,农银人寿宁波、浙江、广西、辽宁、山西分公司以及嘉兴中心支公司因虚假记载、未按照规定使用经备案的保险条款费率等行为,频频收到罚单,合计罚款157万元。

具体来看,5月,农银人寿宁波分公司借意险未严格执行备案条款费率,公司被罚25万元;浙江分公司未按照规定使用经备案的保险条款费率,公司被罚25万元,责任人警告并罚款4万元;广西分公司未严格执行经备案的条款费率,公司被罚25万元,责任人警告并罚款5万元;嘉兴中心支公司编制或提供虚假报告、报表、文件、资料,公司被罚15万元,责任人警告并罚款2万元;辽宁分公司存在未按照规定使用经批准或备案的保险条款、保险费率行为,公司被罚20万元,两名责任人警告并罚款6万元;山西分公司存在虚假记载业务资料行为,公司被罚25万元,责任人警告并被罚款5万元,以上罚款合计157万元。

银保监会层面,6月9日,银保监会消保局通报农银人寿侵害消费者权益的情况,一是借款人意外险经营严重侵害消费者权益,以高于备案的保险费率上限收取保费、通过“短险长做”方式承保借意险、未退还预收保费;二是对于银保渠道保险销售行为可回溯管理不到位;三是理赔、保全信息记录与事实不符;四是消费者重要信息失真。

对此,银保监会消保局直言,“农银人寿的上述行为,严重侵害了消费者的知情权、自主选择权、公平交易权、依法求偿权等基本权利,损害消费者合法权益,我局将严格依法依规对其进行处理”。

仅在1个月后,7月5日,银保监会下发《关于加强规范管理促进人身保险公司年度业务平稳发展的通知》落实情况的通报,农银人寿再度被“点名”。

通报提及称,行业激进发展模式仍然存在,部分人身险公司仍然延续粗放经营模式,靠激励政策短期内获取业务规模高速增长。涉及农银人寿的包括,2021年一季度保费收入同比增速超50%,完成全年计划的70%以上。

“保费收入快速增长结果是表象,我们要看底层经营逻辑,若保险公司的高速增长建立在合规经营的基础上,那无可厚非,若采用激进甚至不合规的方式,监管部门理应‘敲打’,农银人寿被通报,可能还是在某些方面有所不足,或者是突破了监管规定”,徐昱琛分析指出。

资产负债期限错配,未来面临一定的资本补充压力

成立于2005年12月的农银人寿前身为嘉禾人寿。2012年11月,中国农业银行入股嘉禾人寿,持股51%为控股股东,此后将其更名为农银人寿,注册资本29.5亿元。

按照农业银行的说法,要将农银人寿作为农业银行的保险平台,利用专业的产品服务来满足农行客户不同的金融需求,而非简单地开展保险代理业务,加强行司联动的力度、广度和深度。

在农业银行“入主”后,农银人寿2016年至2019年依次实现净利润0.18亿元、1.11亿元、1.39亿元、3.32亿元,持续盈利。不过,2020年农银人寿实现净利润2.68亿元,同比下降19%,同期,公司实现保险业务收入为264.75亿元,同比增长14%。2021年上半年,农银人寿实现保险业务收入228.65亿元,净利润9.41亿元。

作为一家典型的“银保系”保险公司,目前,农银人寿的销售渠道主要分为银保、个险、团险和其他四大类,其中银保渠道是最重要的销售渠道,保费规模占比保持在70%以上。截至2020年末,其银保渠道合作签约网点15774个,较上年同期有所提升,有效网点7641个,较上年同期有所下降。

上述寿险公司管理人士介绍,在四大行中,农业银行目前的网点数是最多的,“但在几家银行系保险公司中,农银人寿发展相对一般,没有完全发挥农行的网点数量和客户群优势”,2020年有效网点数量下降,或许也反映农银人寿与银行的合作成效方面有待提升。

“尽管合作签约网点数目上升,但更关键的在于能够产生实际效益的网点数,这是直接影响渠道发展的”,徐昱琛指出,保险公司与银行网点合作层面,双方要有紧密的“总对总”战略协议,在销售方面有适配的产品,利用有竞争力的手续费激励网点营销人员,形成良好的培训机制,才能充分发挥网点优势。

6月,中诚信国际信用评级有限责任公司(以下简称“中诚信评级”)出具农银人寿2020年资本补充债券的2021年跟踪评级报告。报告提及,从资产负债期限匹配情况来看,受长期投资品种匮乏的影响,农银人寿资产久期小于负债久期,截至2020年末,公司规模调整后的现金流流入久期为4.46 年,负债现金流流出久期为9.85 年,规模调整后的修正久期缺口为5.39年,资产负债存在一定程度的期限错配。

此外,偿付能力充足性方面,截至2020年末,农银人寿核心偿付能力充足率和综合偿付能力充足率分别为138.32%和196.34%,较上年末分别上升9.19个百分点和24.12个百分点。现阶段来看,偿付能力达到监管要求,但未来业务的持续发展将使其面临一定的资本补充压力。

人事方面,农银人寿前总经理刘世安2019年离职后,该职位便一直空缺。

9月14日,北京银保监局核准梅励农银人寿总经理的任职资格。据了解,梅励为内部提拔,其曾先后担任中国银行(香港)有限公司零售银行部高级策划分析员,中国银行业监督管理委员会监管一部副处长,正处级调研员,中国农业银行总行农银保险工作组组长助理(总行部门总经理助理)、农银人寿保险股份有限公司董事会秘书等职务,此次升任前,为农银人寿党委副书记、董事、副总经理。

一位接近农银人寿的保险业内人士则向蓝鲸保险透露,目前农银人寿内部人员调整动作较大。(蓝鲸保险 李丹萍 lidanping@lanjinger.com)