81,787

81,787文|投资者网 向劲静

锂电池成为今年国内最火爆的行业,上游各原材料的价格也都出现不同程度上的暴涨。其中,锂电池的重要原材料——负极材料市场于近期出现供不应求的情况。

而近期,内蒙限电加剧了石墨化产能紧张,加之负极石墨化是当前负极最主流技术,负极材料可能就从产能过剩转变为产能紧缺。价格方面,目前国内负极石墨化加工主流报价在1.8万-2.2万元/吨,部分零单报价甚至达到2.3万-2.5万元/吨,相较于2021年初1.2万-1.5万元/吨,最高涨幅超过100%。

正是如此,今年以来,A股市场上,相关负极材料概念股都出现不同程度的上涨。从今年初至9月24日期间,中科电气的股价涨势喜人,涨幅高达184.1%;璞泰来的股价涨幅为138.26%;杉杉股份的股价涨幅为117.37%。如此涨幅能持续多久?该市场的前景如何?众多负极材料概念股当中,谁最具发展潜力?

行业景气度持续上行

锂电池主要由正极材料、负极材料、电解液和电池隔膜四部分组成。负极材料主要影响锂电池的首次效率、循环性能等,是锂离子电池最重要的原材料构成之一,占锂离子电池总成本的10%左右。负极材料主要有人造石墨、天然石墨、硅基负极、复合石墨。

在全球的锂电池负极材料细分产品结构中,天然石墨仍占据主导地位。2020年天然石墨需求占比达到了47.8%,人造石墨为44.8%;然而,早在2016年,中国的人造石墨就开始被大规模应用,市场占比超过了天然石墨,2020年人造石墨占比达到了77.7%。

目前,国际上负极材料主要国家只有中国和日本,两国公司的份额占了全球的95%以上,随着近几年国产化自主的趋势,负极材料产能也从日本公司逐渐向中国公司转移,我国负极材料出货量占比已经达到六成以上。

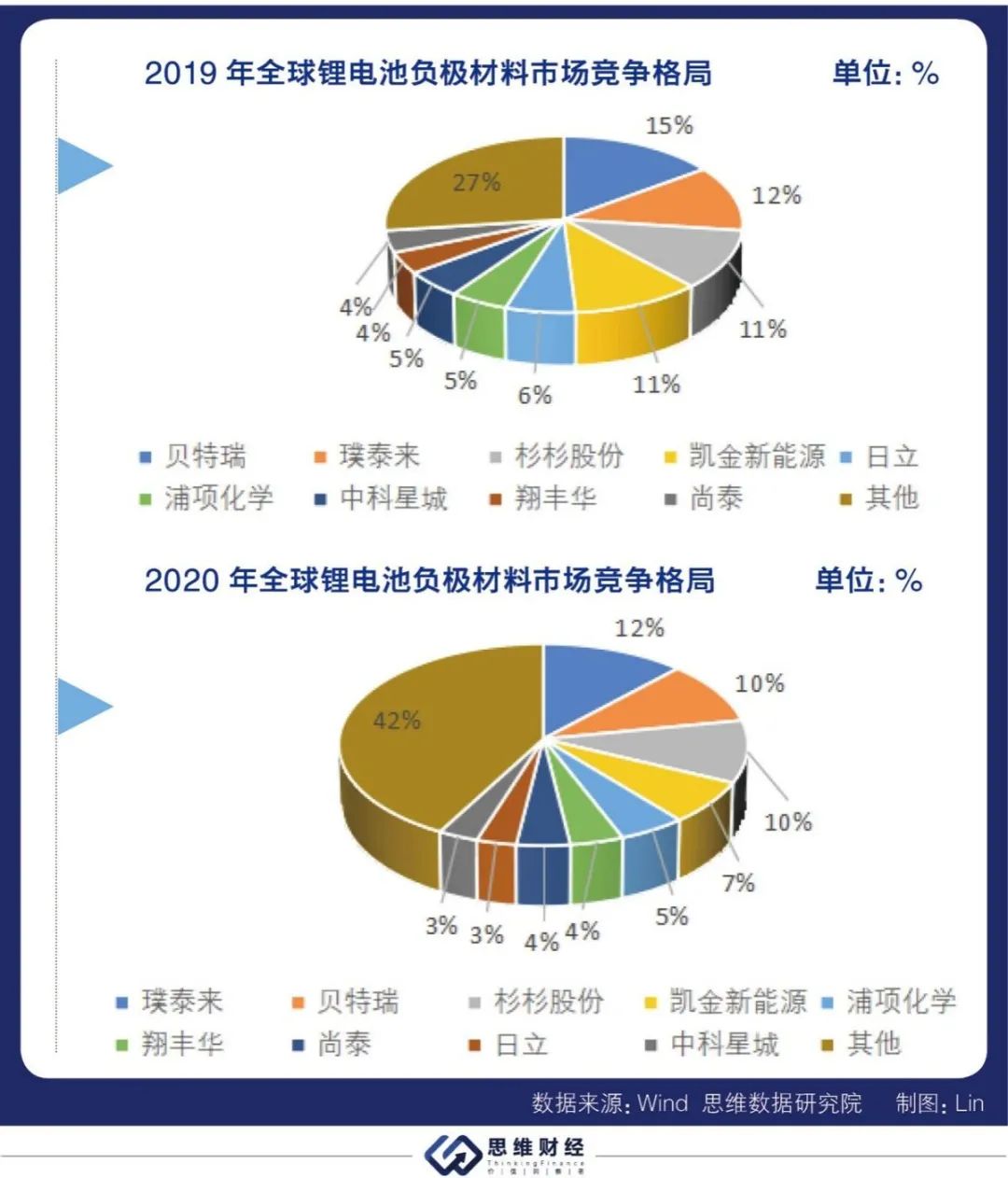

根据前瞻产业研究院数据显示,2019年和2020年,在全球锂电池负极材料市场TOP9企业中,中国占据了7席,其余两席分别是韩国的浦项化学和日本的日立化成。此外,头部的企业均是中国企业。2020年,全球锂电池负极材料排名前三的企业分别是上海璞泰来新能源科技股份有限公司(下称“璞泰来”,603659.SH)、贝特瑞新材料集团股份有限公司(下称“贝特瑞”,835185.NQ)和宁波杉杉股份有限公司(下称“杉杉股份”,600884.SH)。

从当下锂电池负极材料的市场规模来看,尤其是随着锂电池负极材料下游的3C电子、储能和5G领域的快速发展,锂电池负极材料行业市场增长较快。在全球范围内,锂电池负极材料的市场规模从2016年的75亿元增长到了2020年的229亿元,年均复合增速(CAGR)达25%;在中国,锂电池负极材料的市场规模从2016年的65亿元增长到了2020年的148亿元,年均复合增速(CAGR)达17.9%。

而从中国的锂电池负极材料需求来看,2016年至2020年,中国锂电池负极材料市场需求占比始终维持在60%以上,2020年中国锂电池负极材料市场需求为36.5万吨,在全球占比达63%。

此外,从技术层面来看,全球锂电池负极材料第一大技术来源国为美国,美国锂电池负极材料专利申请量占全球锂电池负极材料专利总申请量的53.19%;其次是中国,中国锂电池负极材料专利申请量占全球锂电池负极材料专利总申请量的9.99%。日本和韩国排名第三和第四,中国、日本、韩国与排名第一的美国专利申请量差距较大。

产业呈现“四大多小”格局

我国负极材料产能主要集中在华东、华南和东北三大区域,其中珠三角区域(广东、广西、江西、福建)作为消费电子产品制造基地,在早年3C消费品行业发展带动之下,已经形成了锂离子电池的完备制造体系,始终领先于其他区域。

近年来高速发展的动力电池市场的主要生产厂商宁德时代、比亚迪、孚能科技、国轩高科等亦分布在华南、华东地区。东北地区负极材料产量仅次于华东和华南,主要由于东北地区矿产资源丰富,为天然石墨的生产带来充足的原材料供应。

具体来看,目前负极材料行业呈现“四大多小”的格局,其中,贝特瑞、璞泰来、杉杉股份和凯金能源(尚未上市)合计市占率超70%,当前行业格局较为稳定。

根据前瞻产业研究院数据显示,2016-2020年中国锂电池负极材料产量保持高增速,产量由2016年的11.8万吨增加至2020年的36.5万吨,年复合增长率为32.6%。

其增长的主要原因有:(1)国家政策的支持,生产技术不断优化迭代,成本持续下降使得新能源汽车行业快速增长;(2)受疫情影响,线上学习、在家办公促使消费者和教育领域对平板电脑和笔记本电脑需求增加;(3)随着5G基站储能的兴起以及电网侧储能的成熟和完善,储能市场将迎来快速发展,储能已从“商业化初期”迈入了“规模化发展”的新阶段。

我国锂电池负极材料产能主要集中在宁波杉杉股份有限公司、贝特瑞新材料集团股份有限公司、上海璞泰来新能源科技股份有限公司等企业,截至2020年,杉杉股份负极材料产能为12万吨,贝特瑞负极材料产能为10.4万吨,璞泰来负极材料产能为7万吨。

在产能规划和建设上,璞泰来充分利用内蒙、四川等具备能源成本优势区域,规划一体化工艺产能建设,降低各个环节之间的运输成本,提升生产效率,在节能降耗减排的同时,推广使用可再生能源的应用,待项目规划落成后,璞泰来负极材料产能将达40万吨。除此之外,锂电池负极材料企业的其他上市公司也明确了其锂电池负极材料业务的发展布局。

目前A股以负极材料为主业的上市公司当中,就2021年上半年的营业收入和净利润来看,杉杉股份排名首位;而以负极材料毛利率来看,贝特瑞以36.73%排行第一,“后起之秀”中科电气以33.45%排第二。

值得一提的是,杉杉股份在国内负极行业资历是最深的,子公司杉杉负极是国内第一家从事锂离子电池人造石墨负极材料研发、生产的企业,相比于璞泰来只做高端负极材料,杉杉股份则在高中低端均有涉及,同自身的正极材料业务相似,规模效应是杉杉的突出优势。

对此,西南证券表示,杉杉股份现已形成正极6万吨、负极12万吨、电解液4万吨的产能规模。内蒙古10万吨负极材料项目二期预计21年底试产,还将在四川眉山新建20万吨负极材料。

此外,自2013年以来,贝特瑞的负极材料出货量已经连续7年位列全球第一,因此,贝特瑞在整个负极材料行业也是当之无愧的领头羊。经过多年的布局,贝特瑞建立了从天然石墨矿开采到天然石墨负极材料成品的完整产业链,大大减少了中间环节成本费用,外加全封闭、全自动化生产线的生产工艺优势,使得与同行业公司相比,成本优势显著,因此盈利水平也位居前列。负极产能方面,2020年有效产能10.6万吨,天风证券预计贝特瑞21/22年权益有效产能达16万吨、26万吨。

而璞泰来则为人造石墨负极龙头,行业地位稳固,客户资源优质。公司注重差异化竞争,产品性能优异,奠定了高端人造石墨龙头地位。2020年平均单价为5.8万元/吨,远高于同行业其他厂商。公司客户结构,以动力电池类厂商为主,是LGC、CATL、三星SDI、SKI的核心供应商,主要配套欧洲高端车型。

国泰证券研报预测,2021-2023年璞泰来负极材料产能预计达10/15/25万吨,扩产计划有序、节奏稳健。随着未来两年两大新客户的放量,公司市场份额有望进一步提升。

未来市场空间广阔

负极材料占动力电池成本的比例为10%-15%,未来市场空间广阔。从下游需求看,新能源车去年下半年以来销量暴增,以今年8月数据来看,新能源汽车产销分别完成30.9万辆和32.1万辆,同比均增长1.8倍。同时,锂离子电池出货量也大增。

根据GGII(高工产研锂电研究所)数据显示,2021年上半年,我国锂离子电池累计产量达110GWh,同比增长60%,下半年随着动力电池景气度持续提升,预计全年锂离子电池产量将会超过230GWh。

今年以来,负极材料(人造石墨)企业包括璞泰来、杉杉股份、凯金能源、中科电气、尚太科技、翔丰华等均在加速扩产石墨化产能及负极材料一体化项目,扩产涉及金额超250亿元。

前瞻产业研究院表示,锂电池负极材料应用前景广阔,未来主要发展驱动力主要来自动力电池以及储能电池。在动力电池市场,随着国家新能源汽车政策规划出台,行业新能源汽车对负极材料的需求将出现爆发式增长;在储能市场,在国家政策的推动下,众多的储能项目进入正式实施阶段,储能产业步入由示范向商业化转变的过渡期。

综合锂电池负极材料未来在动力电池、消费电池、储能电池三个方面应用情况,前瞻产业研究院初步预测,到2026年,锂电池负极材料需求量将到达127万吨,年均复合增长率为25%。

从政策层面来看,对于负极材料行业而言,也是利好频出。7月23日国家发展改革委、国家能源局发布《关于加快推动新型储能发展的指导意见》,《指导意见》提出,到2025年,实现新型储能从商业化初期向规模化发展转变。新型储能技术创新能力显著提高,装机规模达3000万千瓦以上。新型储能在推动能源领域“碳达峰碳中和”过程中发挥显著作用。到2030年,实现新型储能全面市场化发展。

7月29日,国家发改委发布《关于进一步完善分时电价机制的通知》提出,将优化峰谷电价机制,并建立尖峰电价机制。储能相关政策频出,将推动储能电站快速发展,储能电池需求迅速增长。

对于未来市场潜力,川财证券表示,随着全球新能源汽车渗透率不断提升以及风光电站装机快速增长带来的储能电池需求提升,负极材料需求快速增长,行业未来发展空间广阔。