127,837

127,837文|苏宁金融研究院 黄大智

国内的乳制品市场相较于国外起步很晚,在1997年“利乐包装”(目前市场中较为常见的硬纸板、铝制等包装技术)进入中国后,常温奶才得以在全国推广。但在庞大的人口基数下,乳制品市场特别是其中的常温奶发展极快,目前已经是仅次于美国的世界第二大乳制品市场,市场规模超过4000亿元。无论是在居民的日常生活消费中,还是资本市场的投资中,乳制品都是一个具有十分重要地位的行业。

供求关系

目前在国内的乳制品市场中,液态奶销售额收入占比超过60%,酸奶占比超过30%,余下不足5%的市场为其它细分子行业。从行业供求的角度看,液态奶和酸奶决定了行业的供求,其中液态奶又是主要的决定因素。

从整个市场规模上看,乳制品行业已经过了高速发展期,行业进入了竞争格局稳定、增速较慢的成熟期。

从供给端看,2008年三聚氰胺事件后,乳企数量逐年缩减,行业的集中度在不断提升。2014到2018年间,奶价低迷,大批奶牛散养户及小型牧场亏损退出市场,造成奶牛存栏量开始大幅度下降,牛奶的产量也经过了几年的下滑。这种情况从2018年开始有所好转,牧场养殖开始朝着规模化、大型化方向发展,奶牛存栏量也止跌回升,牛奶产量开始缓慢增加。

在经历了几年的市场出清后,国内牛奶的供给处于紧平衡的状态,进口原奶的数量不断增加。叠加疫情后居民对于健康和免疫力提升的看重,需求的增加导致行业供给偏紧的状态持续。

需求方面,近几年市场规模增长缓慢,居民对于乳制品的消费总量增长较慢,但在不同品类、不同价格的结构上变化较为明显。

例如,居民消费升级带来对于低温巴氏奶(鲜牛奶)的需求,特别是疫情后,生鲜乳需求上行明显,其需求增长远远快于常温奶(主要为纯牛奶)。

同时,在奶粉方面,同样内部分化,高端和超高端的奶粉产品增速远超行业水平,典型企业如飞鹤,近三年收入年化复合增速超过40%。

市场竞争

以2008年乳制品行业“三聚氰胺事件”为标志,乳制品行业销售额的增速开始了波动式的下降趋势,特别是2015年之后,目前增速已经降低至个位数甚至零增长。

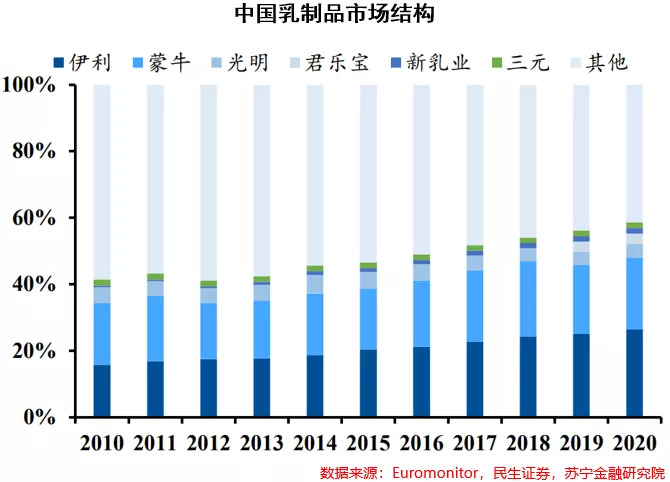

在强整顿和行业增速放缓的情况下,乳企数量从2008年的800多家降低至目前的500家左右,行业的集中度不断提升。蒙牛和伊利依靠在常温奶的扩张,取得行业领先的地位,市占率不断提升,形成了“双寡头”的市场竞争格局。到2020年,二者在常温奶的市占率合计超过60%,在整个乳制品市场中的市占率也将近50%。

而除了这些全国性的乳企之外,各地方依靠本地优势也有较多的乳企,如完达山、辉山、小丽花、得益、古城、华山牧、天牧、科迪、李子园等众多本地品牌。目前行业格局基本形成了“两超多强”且比较成熟稳定的竞争局面。在以提升市占率为目标的前提下,蒙牛、伊利竞争较为激烈,在较长的一段时间内,营销费用都居高不下,在疫情发生之前的2019年,二者的营销费用都超过了200亿元,是影响其净利润增长的重要原因之一。其他致力于发展成为全国大型乳企同样如此,通过大量的营销费用触达C端消费者,仍然是其推广的最重要的手段。

综合来看,供给比较稳定,“双寡头”加上地方性的本地乳企的格局下,竞争性仍然较强。

A股上市乳企

A股中上市乳企数量较少,目前仅有18家,总市值为4000亿左右。市值超过100亿的企业仅有4家,其中伊利股份市值超过2500亿,占整个如何乳制品行业总市值超过70%,呈现极度的不均衡状态。

在主要的上市乳企中,除了妙可蓝多外,伊利、光明及新乳业主要产品均为市场空间和份额最大的液态奶。

其中,光明乳业作为市占率“行业前三”的乳企,与蒙牛、伊利的差距十分明显。目前其正通过外延式并购的方式进军全国市场。在10月份刚刚收购了青海小西牛公司60%的股权,在奶源、产能、市场、产品等多方面都有了一定的补充,也是较有希望成为乳制品覆盖全国的乳企。

新乳业与光明乳业类似,目前同样处在向全国市场进军的阶段,近几年大肆收购小型乳企,如寰美乳业、四川乳业、现代牧业、夏进乳业、茶饮品牌“一只酸奶牛”等。与其他乳企相比,新乳业有两方面较为鲜明的特点,一是股东优势,控股股东新希望集团是全国最大型的农牧集团之一,不管是渠道资源还是产业链的协同方面,都有一定的比较优势。二是目前主要进军高增长的“低温奶”领域,享受到了一定的行业发展红利,同时还通过外延并购进入其他乳制品相关产业,如现制茶饮“一只酸奶牛”。

估值

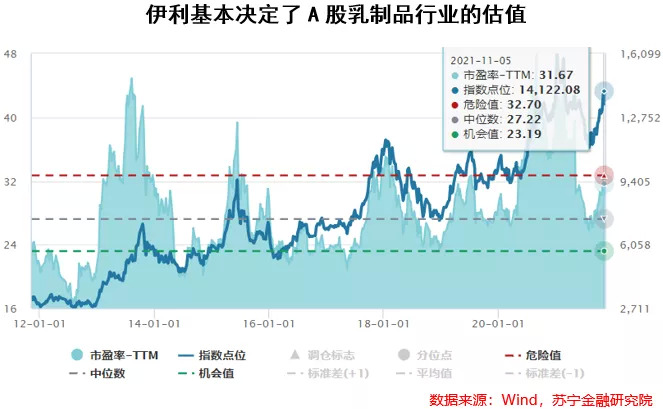

长期以来,A股中乳企的数量和市值占比都不大,伊利也基本算是“一枝独秀”。如果以“乳品指数(申万)”来作为乳制品行业资本市场的辅助参考,伊利股份在指数中的权重占比一直超过70%,个别时期甚至会达到90%。因此伊利股份的估值基本决定了乳品指数的估值,伊利股份股价的涨跌也基本决定了乳制品指数的涨跌。

当前乳制品指数的PE-TTM约为32x,与伊利的27x的估值差距很小。以过去十年的维度看,指数的估值大概处于70%左右分位点,是一个较高的估值水平。

未来的增长空间

在需求端,2020年国内人均液态奶消费量约为24kg/人/年,而在饮食文化较为相似的韩国、日本则约为40kg/人/年,与之相比,国内未来人均液态奶消费量还有超过60%的提升空间,可以说是需求的前景十分广阔。

对于乳企而言,未来的提升空间则主要在三个方面:

一是龙头企业行业集中度的提升,不同国家市场结构差异较大,相对而言,地域空间越广阔、地域环境差异越大,竞争格局越分散。国内“两超多强”的竞争格局比较明显,从历史情况看,当行业成本进入上升周期时,龙头企业可以依靠低成本抢占一定的市场份额,有利于提升龙头乳企的市占率。

二是提价策略,长期来看,乳制品会受益于消费升级,提价逻辑顺畅,随着疫情后居民对于健康的更加重视,乳制品有望进入量价双升的阶段。

三是细分的子市场,如消费升级带来对低温巴氏奶的需求的明显提升,对于生育重视带来高端奶粉市场的增量等。

相关基金

虽然乳企数量少,但乳制品在消费赛道中配置的比例一直不低。在乳制品行情较好的2012-2014年,乳制品一直是消费指数中权重占比最高的行业,长期高于白酒且维持在20%以上的权重。即便近些年白酒及调味品迅速崛起,并逐渐在消费指数中占据主要地位,乳制品在消费指数中的占比也并没有过多落后,维持在15%-20%的比重。所以,伊利也一直是众多机构资金青睐有加的标的。

虽然乳制品行业在这些基金中占有相对较高的比重,但从投资乳制品的角度看,不如更详细分析其中的细分子行业,投资乳企个股的优势要更强于行业。