173,148

173,148

在政策鼓励、技术能力提升、基础设施完善、汽车增换购需求提升等因素推动下,新能源汽车保有量持续增长。然而,传统的商业车险无法满足新能源汽车的保障需求,近年来落地专属保险产品的呼声渐起,保险行业也在积极推动,以满足相关需求。

几经调整,公开征求意见4个多月后,12月14日,中国保险行业协会正式发布新能源汽车商业保险专属条款(以下简称“专属条款”),连接起新能源汽车与消费者的“最后一公里”。

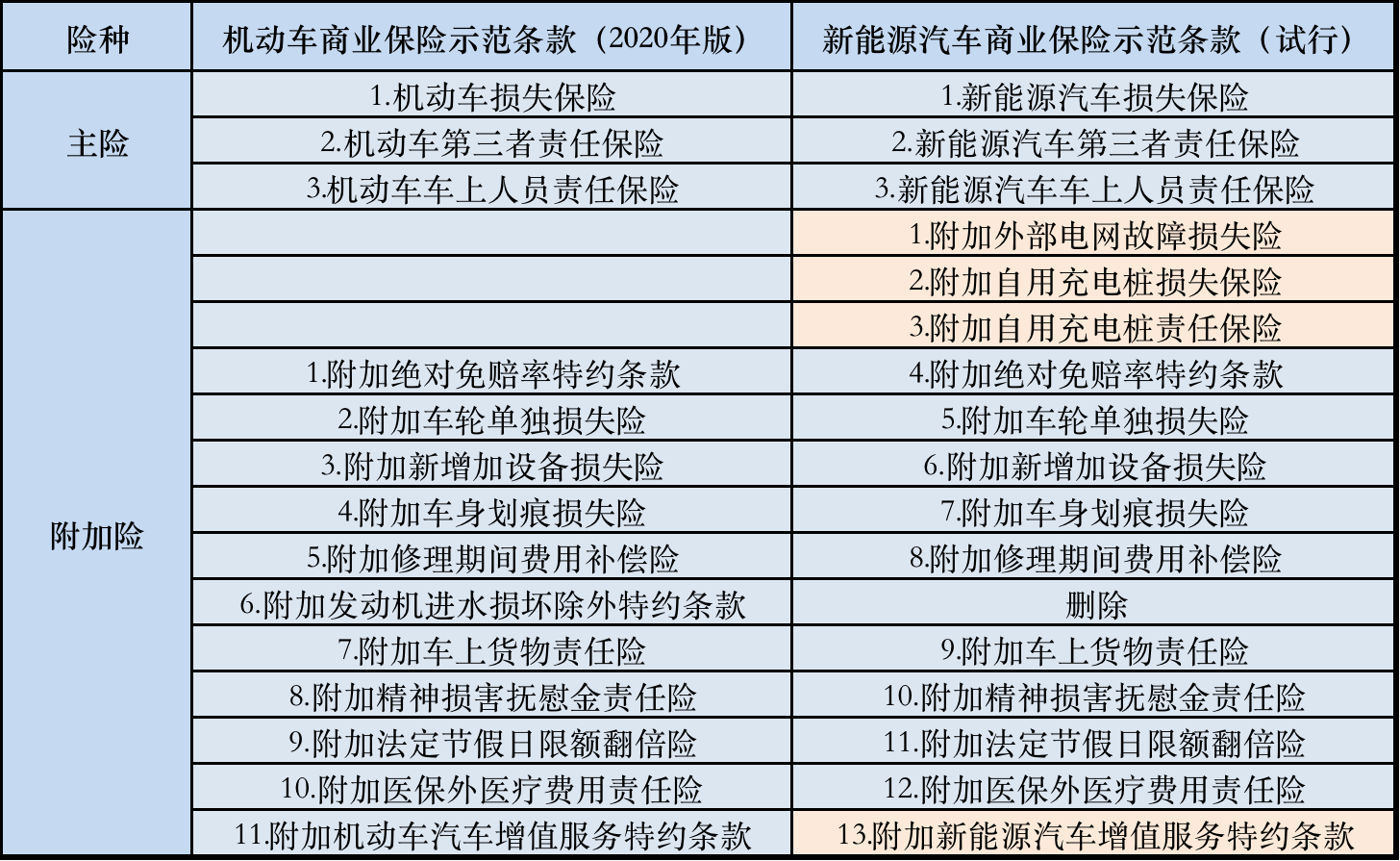

整体来看,专属条款主要由3个主险和13个附加险构成,可保外部电网故障损失和自用充电桩损失和责任,这是我国车险首次承保车外固定辅助设备,也是车险领域内的一次创新和探索。条款突出电池、电机和电控“三电”系统,场景相对丰富,体现了新能源车和传统燃油车的风险差别。

蓝鲸保险从业内获悉,当前,头部保险公司已开发配备好专属新能源汽车保险产品,待切换时间表出台、报备监管部门后,正式推向市场。此外,部分业内人士认为,尽管现行新能源车的商车险赔付率普遍较高,但专属条款下新能源车的基准保费相较现行综改的基准保费或会有小幅下降。

保险条款涵盖3主险+13附加险,首次承保车外固定辅助设备

近年来,我国汽车产业技术进步日新月异,新能源汽车产业突飞猛进。新技术带来新挑战,新能源汽车以动力电池作为储能装置,车辆辅助设备延伸至充电设施,在车辆使用过程中,除了传统的交通意外风险,动力电池起火、爆燃引发的重大事故构成新的风险因素,对于这些风险,需要进行产品创新,在保险保障和保险服务上实现升级换代。

因此,如何在技术不断迭代更新、投保经验数据累积较少的情况下科学设计保险产品,成为新能源汽车产品开发过程中必须解决的课题。

但事实上,也只有尽快推出新能源车险,才能更快的积累经验数据,边探索边完善,在发展的过程中不断改进产品,为保险公司收集更多信息,支持完善定价因子以及定价模型,发挥防损减损、风险控制功能。

整体来看,此次保险业协会下发的新能源车险专属条款,共包括3个主险和13个附加险。除新能源汽车损失保险、新能源汽车第三者责任保险、新能源汽车车上人员责任保险三个独立的险种外,新能源车保险还增加了3个新能源车特有的附加险以及1个特约条款,包括,附加外部电网故障损失险、附加自用充电桩损失保险、附加自用充电桩责任保险,以及附加新能源汽车增值服务特约条款,更好满足新能源车主的保险需求。

注:新能源汽车商业保险示范条款(试行)与机动车商业保险示范条款(2020年版)对比

值得关注的是,今年8月,保险业协会曾下发新能源汽车商业保险专属条款(2021版征求意见稿),相较意见稿,正式稿删除了“附加智能辅助驾驶软件损失补偿险”和“附加火灾事故限额翻倍险”。有业内人士认为,新能源汽车各项技术仍处于快速变化与更迭阶段,保险经验数据沉淀尚不充分、不稳定,删除或是出于赔付风险趋势不确定性较大的考量。

条款全面涵盖新能源汽车行驶、停放、充电及作业的使用场景,结合新能源汽车充电使用的特点,开发《自用充电桩损失保险》《自用充电桩责任保险》,既涵盖本车损失,又包含充电桩等辅助设备自身损失以及设备本身可能引起的财产损失及人身伤害。保险业协会相关人士介绍,这是我国车险首次承保车外固定辅助设备,也是车险领域内的一次创新和探索。

不过,新能源汽车自然磨损、电池衰减、朽蚀、腐蚀、故障、本身质量缺陷;充电期间因外部电网故障导致的损失,在责任免除范围内。

从产品设计来看,专属条款结构清晰,采用“一切险”与“列明式”相结合的方式,突出“三电”系统,场景相对丰富,覆盖消费者用车全生命周期,包括将充电期间纳入“被保险新能源汽车使用过程”。保障全面,扩充风险保障内容,覆盖火灾事故及其衍生的重大风险,以及车辆财属设备,更将社会关注的新能源、新技术应用过程中的特殊风险纳入保险保障。

预计2030年新能源车险保费可达12790亿,占车险总保费3成

条款落地,保险公司是否做好了准备?蓝鲸保险从业内获悉,目前,头部保险公司已对新能源车险条款进行有效验证,开发新能源车险产品,正待推向市场。此外,监管部门也会尽快推出商车险与新能源车险的切换时间表,新购车的新能源车主将率先享受专属保险服务,已购买商车险的新能源车车主,需在当前承保期限结束后,在下一年度进行产品切换。

新能源车专属保险产品价格会如何变化,也是业内人士以及消费者十分关心的话题。一方面,2020年9月,车险综合改正式开启,大幅让利于消费者,受附加费用率的下降影响,车均保费普遍降幅超过20%,保险公司普遍面临较大的保费规模压力并亟待提升承保业务质量。

另一方面,新能源车赔付支出高于传统燃油车,当前新能源车险的赔付率普遍超过85%,部分中小财险公司因定价能力较差,客户筛选能力较弱,新能源车险综合成本率超过110%,财险公司面临一定的承保亏损压力。而新能源车赔付数据仍处于积累阶段,财险公司整体处于定价被动状态,若是继续大幅降价,或会影响承保积极性以及业务的可持续性。

对此,一位中型财险公司高管在接受蓝鲸保险采访时表示,在当前车险行业存量竞争激烈,经营利润微薄的背景下,新能源专属车险无疑打开了全新的增量市场,预计新能源车险的基准保费依旧会有整体的小幅下降,“主要定位‘不增不减’,让利于消费者,具体情况也取决于车型、车龄等影响因子”。

国泰君安非银分析师刘欣琦持有相似观点,该团队调研情况显示,“专属条款下新能源车的基准保费相较现行综改的基准保费小幅下降”,同时新能源车特定保险责任有所增加,因此新规实施对财险公司的保费和盈利将有小幅负面影响,但总体影响有限。考虑到当前行业新能源车的赔付率普遍高于传统燃油车,若要实现新能源车的盈利费用空间相对较小,预计费率更具优势的龙头险企更为受益。一方面,大型险企固定费用摊薄效果显著,另一方面大型险企直控渠道占比更高,手续费相对较低。

申万宏源证券金融分析师葛玉翔团队根据新能源汽车销售、保有量、承保数量、车均保费(元)来预测了未来十年新能源车险的保费规模。根据计算,到2025年新能源汽车销量将突破1000万辆达1046万辆,保有量达3565万辆,车均保费保持相对稳定,预计2021年将达348亿元,对应2017-2021年年复合增长率达33.8%,占车险总保费比例约为4.2%;预计2025年保费规模将达1543亿元,对应2025-2021年年复合增长率达47.6%,增速将进一步提升,占车险总保费比例约为15.7%;预计2030年保费规模将达12790亿,对应2021-2030年年复合增长率达32.2%,占车险总保费比例约为31.3%。

艾瑞咨询在《中国新能源车险生态共建白皮书》报告中指出,传统车险经营模式是以渠道为核心,产品同质化现象严重,虽然在车险综改背景下,保险公司一定程度上掌握了定价自主权,能够根据自身经营情况进行差异化定价,但是由于保险公司无法掌握车主用车数据,因此在产品设计上仍然是“从车”的离线定价方式。而在智能汽车时代,数据的价值将会被最大程度的利用,在数据安全合规的前提下,车主的驾驶行为、行驶里程、用车时长都将成为车险定价的重要依据,从而提供给车主个性化的车险产品。另外基于传感器数据及人工智能算法解析,智能汽车能够有效干预危险驾驶行为,从而降低事故发生率,控制车险赔付率。在理赔阶段,行车过程数据能够辅助保险公司远程认责定损并推荐修理厂,从而提升保后服务效率。因此在全新的车险服务链条下,车企将成为重要的参与者,占据车险运营的主导权。(蓝鲸保险 李丹萍 lidanping@lanjinger.com)