132,393

132,393造血能力不足的亿华通再寻上市募资。

近日,“氢能源第一股”北京亿华通科技股份有限公司(以下简称“亿华通”)披露了港交所上市招股书,公司拟冲击港股IPO。

值得一提的是,一旦亿华通在香港上市,这也就意味着公司将实现在A+H上市的格局。2016年,亿华通就曾以“氢能源第一股”的称号登上新三板,之后2020年8月其又在科创板上市。

与此同时,亿华通在新三板挂牌期间和登陆科创板后分别累计募资7.9亿元和15.51亿元。可即便如此,受困于氢燃料电池行业尚处于商业化的早期阶段,以及公司应收账款及票据的巨额亏损等原因,亿华通的业绩由盈转亏,其自身造血能力更是急剧下滑。

市场排名第一,普及为时尚早

在“碳达峰、碳中和”的大背景之下,崛起的新能源正逐渐替代传统能源。

事实上,从刚刚结束的以“节能减排,低碳环保”为主题的北京冬奥会也能看出,本届冬奥会不但是一场滑雪盛宴,还是一场“氢能盛会”。本届冬奥会共投入了一千多辆穿梭各个场馆基地的氢燃料电池汽车,而这些汽车的燃料电池系统供应商之一就是亿华通。

资料显示,亿华通是一家燃料电池系统制造商,拥有设计、研发、制造燃料电池系统包括核心零部件燃料电池电堆的能力,产品主要面向商用应用(如客车和货车)。公司旗下拥有30kW、40kW、50kW、60kW、80kW及120kW等型号的氢燃料电池,并于2021年12月向市场发布首个240kW型号氢燃料电池,为国内首款额定功率达到240kW的车用燃料电池系统。

根据灼识咨询报告,按2020年车用燃料电池系统总销售功率计算,亿华通在中国燃料电池系统市场排名第一,占市场份额为34.8%。

尤其近几年,氢燃料电池行业不断迎来政策利好,北京、山东、河北等地都已经出台了氢能发展规划,并从产业规模、氢燃料电池车出货量、加氢站等方面明确阶段目标。此外,2016年至2019年,中国氢燃料电池汽车销量从600辆增长至2700辆,年均复合增长率为63.3%。虽然2020年受疫情和政策影响下降到1200辆,但受最新政策带动,氢燃料电池汽车销量预计将会于2025年超过4.6万辆。

可即便如此,与锂电池发动机的纯电动车相比,氢燃料电池汽车出货量目前只有前者的零头。根据乘联会数据统计,2021年,我国新能源汽车产销分别完成354.5万辆和352.1万辆,同比均增长1.6倍,市场占有率达到13.4%。并且2022年国内新能源乘用车累计销量将达550万辆左右,实现70%左右高增长。

而造成上述二者在市场上体量规模差异较大的主要原因是场景用途不同。目前,在国内锂电池车以中短途的C端场景为主,而氢燃料车则以长途商用的B端场景为主,如公交车、商业大巴、物流车等。此外,如何高效地制取氢气、如何降低加氢站成本等原因也导致了这一市场状态形成。

不过,早期的锂电池技术也是从零到多一步步地成长起来,而以氢为燃料的电池技术本身也还处于突破阶段。

两年未盈利亏损预计扩至2亿元,现金流周转不佳急需IPO输血

即便有着行业第一的市场占有率,“氢能源第一股”亿华通也难逃亏损。

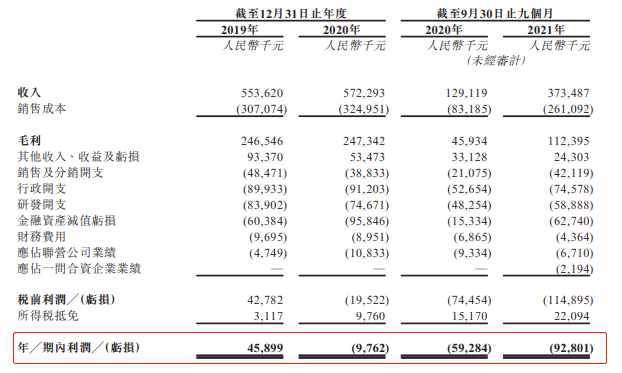

随着氢燃料电池的出货量的逐步提升,亿华通的营收也呈现稳步上升,2019年、2020年公司的营收分别是5.54亿元、5.72亿元。同时在亿华通披露的2021年业绩预告中,公司预计实现营收6.1亿元-6.5亿元,同比增长6.59%-13.58%。

然而,在净利润方面亿华通却是由盈转亏,2019年、2020年公司的净利润分别为4589.9万元、-976.2万元,甚至2021年亏损将再度扩大。亿华通预计2021年实现归母净利润亏损1.4亿元-1.9亿元,同比下滑521.57%-743.56%。

对于亿华通来说,其亏损原因是多方面的,然而主要是应收账款的坏账计提以及难以为继的现金流。

目前,亿华通的营业收入主要由燃料电池销售构成,而公司的前五大客户销售收入掌握着亿华通营收的“命脉”。2019年、2020年以及2021年1-9月,前五大客户销售数据分别为5.08亿元、4.44亿元和3.44亿元,分别占营收的91.9%、77.7%及92.2%。

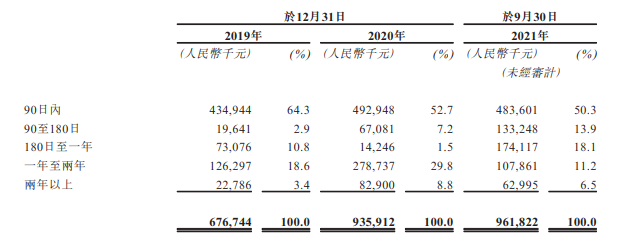

也因此,面对大客户亿华通几乎丧失了话语权。公司向客户提供90日的信贷期,但其应收账款的平均周转天数为1年至2年,还有许多账款因为下游车企关停而成为坏账。2019年、2020年及2021年1-9月,亿华通的应收账款分别为6.76亿元、9.35亿元和9.61亿元,占到流动资产的52.3%、36.4%及32%。

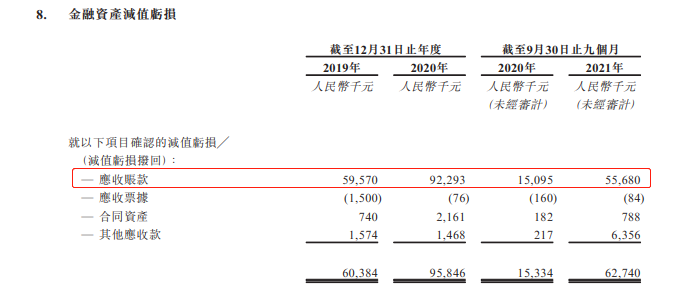

然而成也客户,败也客户。受客户现金流紧缺、负债累累难以偿还等影响,面对回款不乐观的客户亿华通“不得不”计提坏账。2019年、2020年及2021年1-9月,亿华通金融资产减值亏损分别为6038.4万元、9584.6万元、6274万元,其中,应收账款确认的减值亏损分别占金融资产减值亏损总额的98.7%、96.3%及88.7%。

在行业发展尚未完全实现商业化的阶段,亿华通要想不断发展,就不得不持续地进行固定资产投资、研发投资等。然而资金实力并不是公司的强项,并且亿华通早就出现了现金流周转不佳的问题。2019年、2020年及2021年1-9月,亿华通经营活动产生的现金流量净额连续为负,分别为-1.79亿元、-2.03亿元及-8160万元。

事实上,亿华通在招股书中也表示,倘若无法及时收回应收账款,公司从经营活动产生正数现金流量的压力可能进一步加剧。而这也是亿华通急于筹谋港股上市的症结所在。(蓝鲸上市公司 王晓楠 wangxiaonan@lanjinger.com)