124,172

124,172文|真探AlphaSeeker 陈文琦

进入2022年,最景气行业的龙头老大却迎来了难捱的日子。

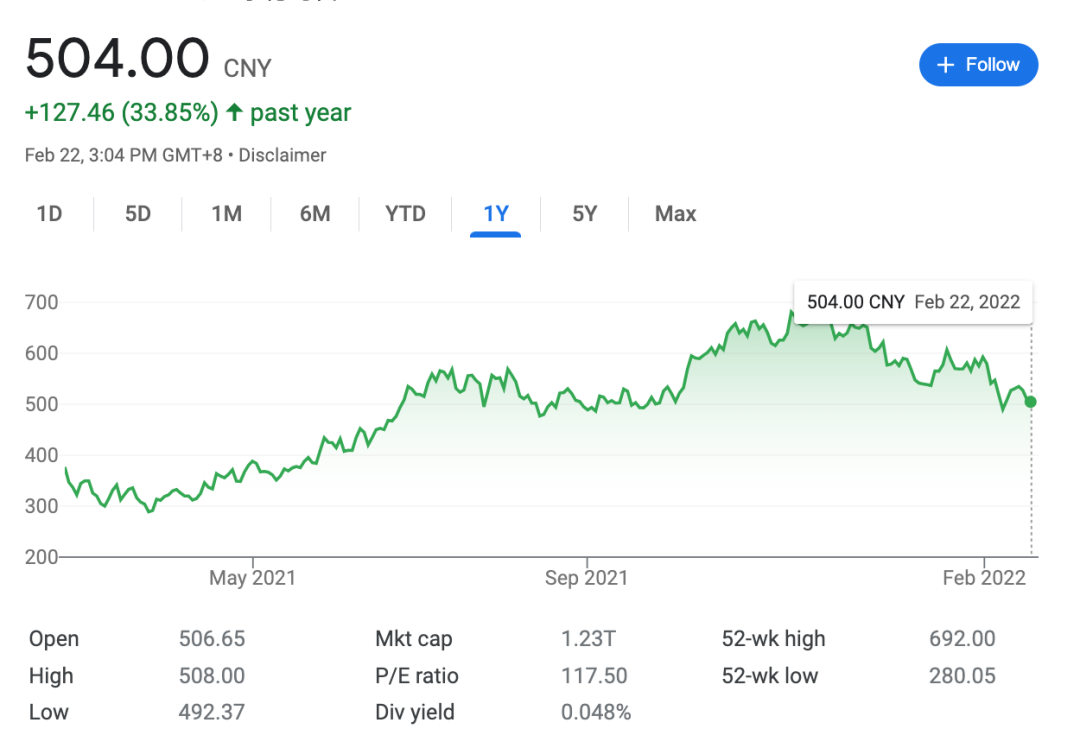

新能源、锂电等多个板块的风向标,有“电茅”之称的动力电池巨头宁德时代突然失速,股价持续下挫。在去年12月初触到近700元高位后,宁德时代进入下行通道,发稿日收跌1.18%,停在504元,与去年最高位相比,总市值蒸发四千多亿元。

宁德时代过去一年股价走势

宁德时代从一路狂飙进入调整期,形势与前两年的风光无限产生鲜明对比:

2018年初登创业板,宁德时代每股发行价为25.14元,市值不足500亿市值;

到2019年底,股价已经站上100元;

到2020年底,已较发行价上涨130%至351.11元;

到了2021年5月底,宁德时代闯进了由白酒、银行、保险企业盘踞的A股万亿企业俱乐部。

二级市场草木皆兵,其实龙头的“水逆”有迹可循。过去的几个月,宁德时代身陷舆论风波。

先是客户“出逃”传闻。结合中韩媒体报道,小鹏将中航锂电(中航创新)、韩国动力电池供应商SK Innovation(SKI)以及欣旺达引入自己的供应链,小鹏对此均给出了模棱两可的回复;大客户特斯拉也被传言,与宁德时代“价格谈崩了”,这条消息被当事双方否认、被宁德时代直接报警。连带着被报案的还有“被美国制裁”、“有可能被剔除创业板权重指数”等摸不清虚实的消息。

困扰着宁德时代的还有同行们。最近一则是2月14日,宁德时代对蜂巢能源以不正当竞争纠纷为由提起诉讼,案件关联竞业限制纠纷。蜂巢能源是长城汽车孵化的动力电池公司,目前已完成五轮融资,去年在国内动力电池企业装机量排名中跃升至第六位。

这成为动力电池行业白热化竞争的一个注脚。

乘着新能源东风迅速成长为巨无霸的宁德时代并不高枕无忧,曾经在寡头格局中生存都成问题的动力电池第二梯队厂家逐渐从巨头的阴影中挣脱,除了比亚迪,中创新航、国轩高科、蜂巢能源、亿纬锂能、孚能科技等等都想从宁德时代嘴中分食。

怎么分?“宁王”守得住打下的江山吗?

蛰伏

动力电池行业不太寻常。

类似的剧本在很多行业中上演过:随着竞争加剧、行业成熟度提升,最终几个主要玩家瓜分市场走到寡头垄断阶段。但是在新能源汽车供应链的“心脏”动力电池行业,尚在高速增长期,留给二线厂商的蛋糕就小得可怜。

近三年来,中日韩三国成为动力电池的主要来源地,市场份额又主要集中到三家公司:中国的宁德时代、韩国的LG新能源、日本的松下。

据韩国研究机构SNE Research数据,中国的宁德时代、日本的松下电池、韩国的LG新能源(2019年时未拆分,为LG化学)三家:

在2019年全球市占率分别为27.87%、24.10%、10.55%;

2020年分别占据24.60%、18.40%、23.40%;

到2021年,数字为32.60%、12.20%、20.30%。

这意味着,进入Top10列表的其他厂商以及被归入“其他”的厂商,只在争夺三分之一的市场份额。

在行业景气的B面,许多公司已被洗牌出局。

2002年成立的沃玛特是国内最早成功研发、生产磷酸铁锂新能源汽车动力电池的公司之一,在2016年被坚瑞消防高价收购,后者随即改名为坚瑞沃能。沃玛特风光一时,装机量排名曾在国内市场前三名,与一汽、东风等有过合作,在被收购后也让母公司业绩暴增。

但是,进入2018年之后,沃玛特遭遇路线失策、管理失控、产品事故、拖欠款项等连环问题,坚瑞沃能财报接连出现亏损,资金链断裂,最终在2019年走向破产清算。

中信产业基金旗下新能源投资领域控股的企业力信能源,成立于2016年,在2018年的动力电池企业新能源客车装机量排名中位列第13名。按照其曾经的规划,2030年前将进入全球锂动力电池企业前三位。在动力电池市场淘汰赛中,公司的生命没有规划长远,去年,力信能源资不抵债,已经进入破产重整阶段。

锂电池行业的老兵比克电池在2019年被下游客户众泰和华泰的债务拖入泥沼。曾经稳居动力电池装机量国内前十的比克电池在2020年被挤出榜单。随着债务清偿,以及在坚持的大圆柱电池路线上与特斯拉4680的不谋而合,比克终于有些拨云见日的迹象。

图源:比克电池官网

在三分之一狭小的市场空间里,不闻其声就消失的电池公司不止这些。但是,当头部厂商日子也不好过的时候,二线电池厂商伺机而动。

进击

首先,面对需求上升、供应不足的现实情况,业内企业纷纷宣布扩产计划,一个比一个激进。

近日,内外供同步推进的比亚迪宣布落户襄阳产业园,项目包括动力电池生产线及零部件、零碳园区及汽车零部件等,加上在西宁、惠州、深圳坪山、重庆璧山、西安、长沙宁乡、贵州贵阳、安徽蚌埠等多地17个生产基地的布局,比亚迪合计产能超过400GWh,去年一年新增产能超过200GWh,至2025年,比亚迪合计规划产能有望超过670GWh。

中创新航设立常州、洛阳、厦门、成都、武汉、合肥和黑龙江七大产业基地,规划形成珠三角、长三角、西南地区、中部地区和东北地区等五大产业基地集群,并与德国迪索公司签署协议,在欧洲规划了20GWh+的产能。1月,广州和江门基地项目的投资合作协议签署,中创新航计划在两地分别增加50GWh产能。

在去年11月的一次战略发布会上,中创新航宣布2025年公司规划产能将超过500GWh,2030年的预计产能剑指1TWh。

蜂巢能源在产能爬坡规划上尤为激进。据公司在去年12月电池日现场披露的数据,蜂巢能源已布局共九座电池生产基地,产能总计297 GWh,江苏常州、四川遂宁和成都、浙江湖州、安徽马鞍山以及江苏南京等地建设新基地。公司发布领蜂“600”战略,宣布公司2025年全球产能规划目标提升至600GWh。

除了上述几家外, 国轩高科去年产能预计为50GWh,2022年底将突破100GWh,2025年攀升至300GWh;亿纬锂能在计划中的扩产产能已超过200GWh;与戴姆勒和吉利牵手,让孚能科技的2025产能目标上升至120Gwh。

电池厂商扩产的底层逻辑是,随着新能源车保有量的持续增加,动力电池装机量攀升,下游需求爆发式增长,叠加去年原材料上涨的因素,整体供给缺口扩大,出现“电池荒”现象,此时产能保证成为电池厂商的核心竞争力之一。

但是激进的产能扩张计划是否会拖垮厂商,或导致后续产能过剩的现象还未可知。

在产品和技术路线上,绕过巨头的垄断,从边缘突破,成为二线电池厂商的选择。

比亚迪的动力电池业务走向外供之后成为宁德时代在国内最大的对手,两家都在锂离子电池领域深耕多年。相比宁德时代,比亚迪作为国内新能源车的领军者,整车业务同样高速发展,在行业布局中已经贯穿上中下游甚至后市场,有利于形成协同效应。

从技术路线角度,两者都在研发上下重金,对于电池行业的前沿技术布局广泛,相对来说,比亚迪在磷酸铁锂技术(电池的正极材料)上更为坚持。2020年,比亚迪推出刀片电池技术,采用长电芯磷酸铁锂方案,放电倍率大幅提升,电池体积比能量密度提升50%。

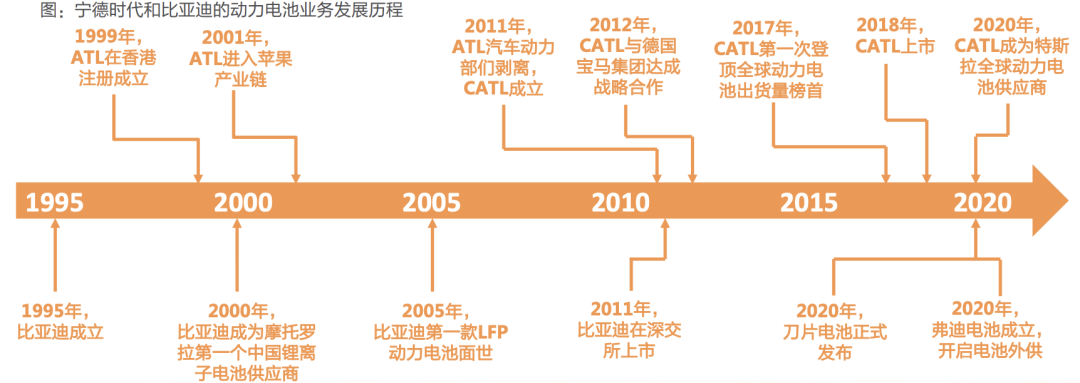

宁德时代和比亚迪动力电池业务发展历程 图源:天风证券

与宁德时代“抢”小鹏的中创新航是去年国内动力电池装机量排行的第三名。据OFweek锂电网数据,中创新航的动力电池自2021年10月开始批量供应小鹏汽车,并在小鹏汽车动力电池供应链中渗透率提升至44%,跃居小鹏汽车电池供应商TOP1。

中创新航做客车领域的磷酸铁锂电池起家,但是随着政策补贴的退坡,2017年后一度业绩迅速下滑,后来通过对三元锂电池研发的追赶和业务重心向乘用车倾斜,再次进入公众视野。2020年,搭载宁德时代电池的广汽新能源发生自燃事故,后者随即转向中创新航的中镍高电压电池。去年,中创新航发布了新产品One-Stop Bettery,“面向TWh时代”,但该产品尚未量产。

成立于2001年的亿纬锂能是做锂原电池起家的,其路线可以说是“定位模糊”也可以说是“多点开花”,在电动两轮车、ETC、共享单车、电子烟和TWS耳机等风口都有所涉及。2015年从锂电池的边缘赛道闯入更广阔的动力电池市场,亿纬锂能从圆柱领域开始,逐渐涉足方形三元电池和磷酸铁锂电池,2018年和和韩国SKI合作切入软包三元体系电池,跻身国内前十。

虽然相比头部厂商,其目前的市占率不高,“多点开花”的策略依旧在动力电池领域重演。一是在前述的动力电池布局上,二是在向上游扩张中,向巨头看齐,亿纬锂能通过合资/收购方式覆盖矿产资源和锂电材料公司。

这也反映了做为产业链中游,上下受制于人的动力电池厂商的另一个发力点,上游买矿收材料,下游找更多朋友。新能源车庞大的供应链中,合作和博弈共存,上下游互动越来越频繁,这成为行业格局变化中的动态因素。

明显的趋势是下游车企为谋求更大的话语权,纷纷发力自研,并主动扶持二三线厂商,“去宁化”在2021年成为一种叙事。

宁德时代的大客户特斯拉在2月19日通过官方社交平台宣布,1月份已在美国加州的试点工厂生产出第100万块4680电池。除了宁德时代,亿纬锂能、比克电池等二线厂商也释放出投入量产的讯息。

图源:特斯拉官方账号

宝马持续增加电池订单,去年9月的报道中,除了宁德时代,其供应商名单里也有亿纬锂能、三星SDI和瑞典的Northvolt AB。

蔚来在去年发布自研动力电池采用了三元锂与磷酸铁锂电芯混合的路线,在半固态电池领域,和北京卫蓝新能源达成合作,也和国轩高科等“传出绯闻”。

其他中外车企如奔驰、吉利、大众、福特、长城等都有自己的电池研发及投资计划。

面对上下游夹击和同行的野心勃勃,宁德时代并非高处不胜寒。

守擂

宁王的擂主地位稳坐多年,占了国内市场半壁江山。

据创新联盟国内动力电池数据,2022年1月,国内动力电池装车量共计16.2GWh,同比+86.9%,环比-38.3%,集中度依旧高企。第一名企业宁德时代占比50.24%,第二名比亚迪占比20.93%,第三名中创新航占比7.43%排名前三企业占比78.6%,前五企业占比87.1%,前十企业占比94.8%。

图源:维科网锂电

以后视镜视角看宁德时代的龙头之路,内外因缺一不可。

时代造就宁德时代。宁德时代卡位十年百倍的高景气赛道,从政策主导阶段开始,其增长轨迹与新能源汽车的景气周期高度匹配。前中期(2015年-2019年)在政策保护及支持性的成长环境中快速发展。

自身来说,在高技术壁垒的动力电池行业中,其技术储备(CTP、高镍等)和前沿研发(钠离子电池等)均比较完备,赢得终端厂商订单,因此持续扩张产能,形成规模效应,后续在原材料、材料回收、换电、运营服务等环节布局。

1月27日,宁德时代发布2021年业绩预告,预计2021年实现归属于上市公司股东的净利润区间为140亿元至165亿元,并且实现同比150.75%至195.52%的大幅增幅,这是宁德时代成立以来的最好盈利水平。

随着第二梯队厂商来势汹汹,万亿行业龙头并非无坚不摧,动力电池行业的竞争受技术不确定性影响大,难说终局,但是良性竞争无疑会激发行业更多潜力。