194,239

194,239

近年来,我国医美行业发展迅猛,但同时,“虚假宣传”、“无证经营”等问题层出不穷。这一背景之下,各地监管部门相继开展打击非法医疗美容服务专项整治工作,相关法律法规也陆续发布,医美行业或迎来“最严监管”时代。

据了解,3月1日,新修订的《上海市未成年人保护条例》开始施行,其中新增规定:“未经未成年人父母或者其他监护人同意,不得向未成年人提供医疗美容服务”。至此,“医美低龄化”从制度层面受到限制。

除此之外,不久前,小红书启动了有史以来最严格的医美专项治理行动,称2月17日起,将分批次取消包括医美机构、医美平台和医美服务商等在内的共计216家私立机构的认证,专业认证仅对公立三甲医院及三甲医院医美科医生开放等。

从目前来看,已实施的监管政策影响主要集中于下游的终端消费。基于此,CIC灼识咨询合伙人王文华在接受蓝鲸财经记者采访时指出,这或将对整体医美行业的短期发展造成一定影响,出现短期市场规模萎缩。

“但合规化是一个行业在高速发展进程中的必经之路,合规对非法替代是大势所趋,所以从长期来看,随着不合规机构和产品被肃清出局,行业供给端集中度将持续提升。”王文华如是说。

增速领先全球,但渗透率不足4%

“颜值经济”崛起,国人对美的追求正推动中国成为全球医疗美容发展速度最快的市场。德勤此前发布的《中国医美市场趋势洞察报告》显示,2015年-2019年,中国医疗美容市场规模年复合增长率达28.7%,远超全球医美行业8.2%的平均增速。

但与此同时,医美行业在国内的渗透率却仍处于较低水平。根据弗若斯特沙利文数据,截至2019年,中国医美渗透率仅3.6%,远低于韩国的20%、日本的11%、美国的16.5%。

谈及限制渗透率增长的原因,王文华表示,从需求端来看,美韩医美市场的高渗透率都离不开强消费能力,而中国本土医美行业早期发展主要受制于国民经济水平不高。

事实上,近年来,随着国家发展水平的提升,医美的消费需求才逐步得到释放。“到2020年,中国人均GDP提升至韩国的约1/3、美国的约1/6,医美行业在此期间从起步期迈入高速成长期。”

不过,王文华也指出,由于行业起步晚,目前中国医美疗程渗透率仅为约17次/每千人,这一数据与美国20年前持平,在国民经济稳健发展的前提下,医美消费需求潜力仍需时间释放。

而从供给端来看,我国医美市场的痛点主要集中在合法合规机构和专业人才的稀缺、以及行业信息的不对称。

据了解,美容医院的准入标准是至少有6名副主任医师资格以上的主诊医师和2名主管护师资格以上的护士,但一个医美人才的培养周期需要十数年。“专业人才的产出速度远远低于医美消费需求的释放速度,导致了市场上人才稀缺,不合规机构乱象频出。”

据王文华介绍,与美韩市场相比,我国每十万人口拥有的医美机构及整形专业外科医生的数量相差甚远。“以韩国为例,每十万人口至少拥有约 24家医美机构以及约10名专业整形医生,而中国,每十万人口仅拥有约7家医美机构以及约0.5名整形外科医生,供给端资源缺口大。值得注意的是,即使中国每十万人口拥有的医美机构已低至7家,这其中合法合规的医美机构平均仅有1家,占14%。”

此外,行业信息的不对称性的问题则主要集中在中下游的终端消费部分。一方面,医生信息不透明导致无执照医生非法执业,产品价格不透明导致二次议价和多重定价; 另一方面,消费者由于缺乏鉴别能力受营销效果影响大,所以医美机构不得不在营销上增加投入,以至于普遍的获客营销成本占比高达30%-50%,极高的获客成本制约了整体行业的发展。

万亿市场吸睛,产业链分化明显

不过,渗透率的偏低,也意味着医美市场在中国还有着极大提升空间。

3月1日,医聘网发布的《2021医美年度薪酬报告》指出,未来3年中国医美市场预计将达3600亿元,远期规模继续扩大至2万亿元。

而这一前景可观的香饽饽,自然吸引着众多拥有敏锐市场嗅觉的玩家们。

据蓝鲸财经此前报道,2021年以来,包括药企、地产、母婴和平台在内的20余家上市公司纷纷宣布跨界进军医美产业,刮起“跨界医美风”。其中奥园美谷、鲁商发展等房企,以及特一药业、江苏吴中等药企,在搭上医美概念的快车道后,在二级市场一度收获颇丰。

然而,医美概念固然火热,但也并非任何人进入都能分到一杯羹。

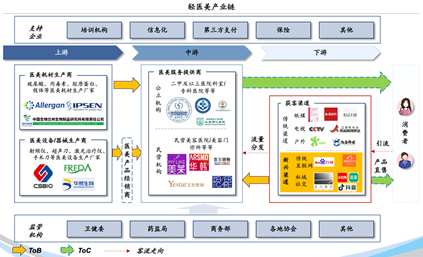

据了解,医美市场按产业链分类主要可分为上游耗材、设备生产商,中游服务提供商和下游获客渠道。从目前发展来看,医美产业链上游市场偏集中,中下游较分散,且相关企业的业绩也呈现分化趋势。

近日,医美上游玩家爱美客、华熙生物以及昊海生科等纷纷发布2021年业绩快报,营收净利均喜获大增。其中,报告期内,昊海生科实现营收17.66亿元、净利润3.52亿元,分别同比增长32.57%、53.19%;华熙生物实现营收49.48亿元、净利润7.82亿元,分别同比增长87.93%、21.13%;爱美客则是预盈9亿-10亿元,同比大增104.66%-127.40%。

与此同时,中游玩家却陷入亏损、IPO失利的窘境。

近期,奥园美谷披露的业绩预告显示,2021年公司预计实现营收15亿元-19亿元,净利润亏损850万元-1150万元,扣非后净利润亏损更是达到1.4亿-1.9亿元。此外,作为医美机构的一员,伊美尔于2021年8月3日递交的招股书也已处于失效状态。

事实上,这并非是伊美尔首次冲刺IPO受阻,而败走资本市场的医美机构,也不止伊美尔一个。据猎云网消息,2018年,丽都整形、春天医美和柏荟医疗终止挂牌,撤离了资本市场。

在王文华看来,医美上游生产商拥有交联等核心技术,而Ⅲ类医疗器械证等资质认证为上游厂商筑起了坚实的护城河,由于进入的技术壁垒高,且成本结构不同,上游的供应商往往比中下游厂商拥有更高的净利率。

据其介绍,医美上游厂商的毛利率普遍在9成左右,净利率在3至6成;中游医美机构的毛利率在5至6成,因为获客成本过高,净利率介于亏损至1成之间。

“总体而言,净利率间接反映出上游厂商比中下游厂商的护城河更加宽阔,而自身研发实力是坚实产品壁垒的前提,所以越来越多的医美企业开始着手向产业链上游延伸,增强自身研发能力壁垒以持续满足消费者多元化需求,提升自身竞争力。”王文华如是说。

违法乱象频出,行业整顿加速

如果说,业绩遇冷、IPO折戟等等,是横在企业发展路上的问题,那么,虚假宣传、非法行医等,则是危及消费者生命安全的数把“利刃”。

据了解,医美是介于医疗和消费之间,是一个专业性强、风险性高的行业。就目前而言,国内对于医美的监管还在摸索阶段,市场略显混乱。中国消费者协会官网投诉数据显示,2015年到2020年,全国消协组织收到的医美行业投诉从483件增长到7233件,5年间投诉量增长近14倍。

业内人士指出,由于参与者参差不齐,产品进货渠道模糊,在投入市场时很可能出现真假难辨、医美机构操作不当、医生资质不全等多重问题。

在王文华看来,医美行业内,监管难度最大在于中下游产业链。“由于医美行业的特殊性,中下游产业链主要受消费市场相关政策影响,即使能够保证获批产品的安全性,也很难保证中下游消费的产品都是获批的产品,监管难度较大。”

据其描述,上游原材料供应商主要受药品医疗器械相关政策监管,而我国的药品医疗器械审批制度较为严格,所以医美设备器械/注射物想在我国获批上市并不容易,中国第一款玻尿酸于2009年才获批,严格的医药审批制度能够保证获批产品的安全性。

不过,由于中国药品医疗审批速度慢,已获批的产品种类难以满足当前消费者的需求,所以很多消费者甚至在明知产品不合规的情况下愿意为了变美铤而走险,比如市场上较受欢迎的医美项目“溶脂针”,虽然在国内没有一款产品获批,却已经被广泛使用。

中下游医美行业乱象频出,也让国家对此问题更加重视。

2021年6月10日,国家卫健委、中央网信办等八部委联合出手,印发《打击非法医疗美容服务专项整治工作方案》。其中要求,严厉打击非法开展医疗美容相关活动的行为;严格规范医疗美容服务行为;严厉打击非法制售药品医疗器械行为;严肃查处违法广告和互联网信息等。

同年10月,国家广播电视总局办公厅发布关于停止播出“美容贷”及类似广告的通知;11月,国家市场监督管理总局正式发布《医疗美容广告执法指南》,明确了医疗美容广告相关概念及监管重点等,至此,医美行业迎强监管以来首次法规层面的指导。

此外,今年年初以来,无论是小红书的“史上最强医美治理”,还是上海新修订的《上海市未成年人保护条例》,亦或是多地陆续开展的医美专项整治行动,都在时刻警告着“黑医美”成员们:医疗美容行业已经进入了强监管时代。

对此,东兴证券曾在研报中指出,政策短期或将对行业供需两侧产生一定影响,需求端会受到广告、医美贷相关整治的冲击,供给端则是重点整治非正规机构,但长期看,随着非正规机构和产品的出清,行业供给端集中度有望加速提升,将利好头部机构。