100,181

100,181文|海豚投研

安踏体育(02020.HK)于北京时间 3 月 23日午间的港股盘中发布了 2021 年年度财报(截止 2021 年 12月),要点如下:

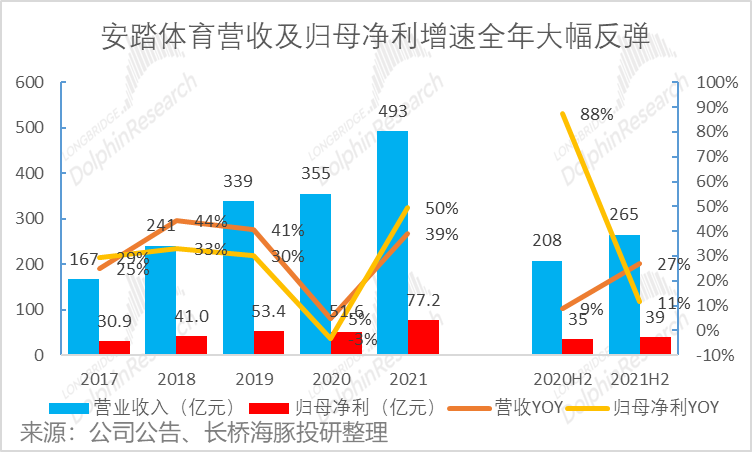

1、2021年全年实现营收493.28亿元,同比增长38.9%,归母净利润(含亚玛芬AMER亏损)77.2亿元,同比增长49.6%,略超此前的业绩预告;

2021年安踏在中国运动鞋服市场的份额由第3位上升至第2位,达到16.2%,约等于2个李宁公司(8.2%)的占比,超越阿迪达斯中国(14.8%),与耐克中国的差距也进一步缩小。

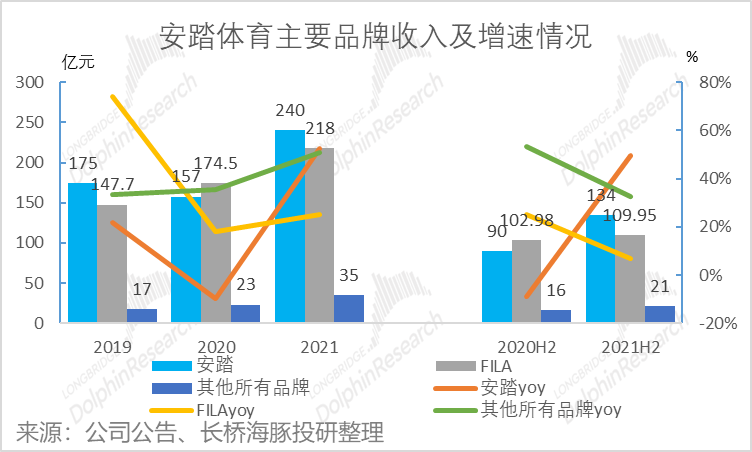

2、安踏主品牌收入增加52.5%至240.1亿元,FILA品牌收入增加25.1%至218.2亿元,包括迪桑特、可隆体育在内的其他品牌收益增加51.1%至34.9亿元。亚玛芬体育AMER SPORTS期内收入已达197亿元人民币,亏损也大幅收窄至1.54亿元。

3、安踏整体线上业务占比达29%,按绝对金额计算,较2020年增长50%,在去年的高基数影响下依然实现了强劲增长。

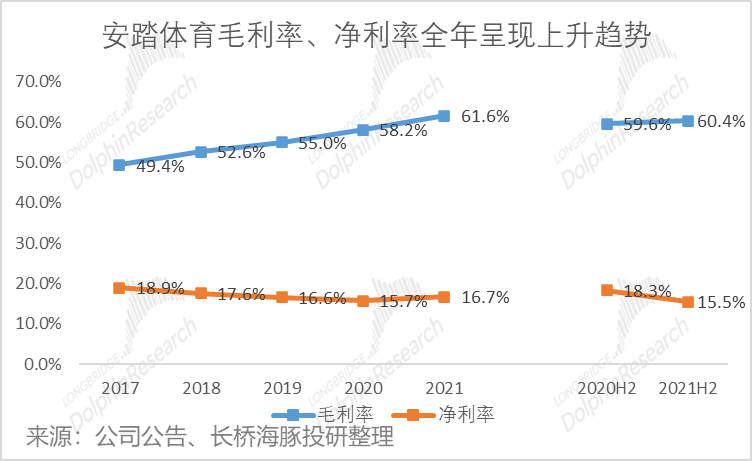

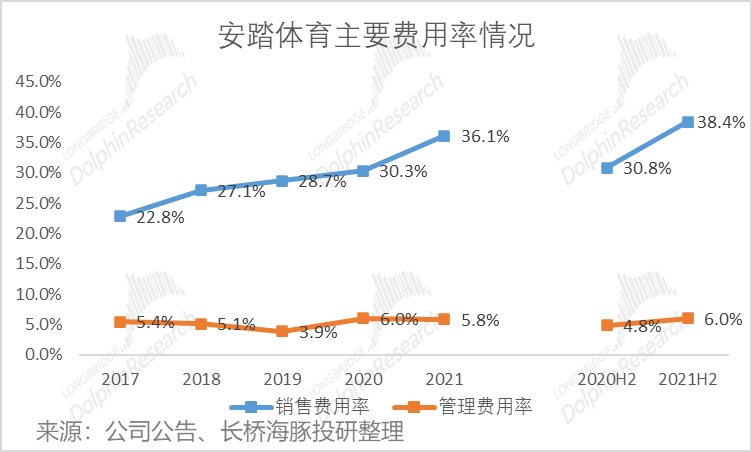

4、2021年公司毛利率、净利率均呈现出上升态势,销售费用率增加,管理费用率也有所上升;

5、公司预计品牌门店数量情况:2021年全年安踏及安踏儿童门店9403家,FILA、FILA KIDS、FILA FUSHION 2054家,迪桑特182家,可隆体育152家;

6、2021 年全年,安踏品牌产品零售金额同比录得 25-30%的正增长,FILA 品牌产品零售金额同比录得 25-30%的正增长,所有其他品牌产品零售金额同比录得50-55%的正增长。其中 2021 年第四季度,安踏品牌产品零售金额同比录得10-20%中段的正增长,FILA 品牌产品零售金额同比录得高单位数的正增长,所有其他品牌产品零售金额同比录得 30-35%的正增长。

7、2022安踏主品牌展望:安踏主品牌2022增长目标明确,明确提出了18-25%的流水增速指引,安踏继续把握奥运会机遇进行品牌营销,DTC模式助力公司安踏品牌各产品线条与客群的更好匹配。

8、2022 FILA展望:虽然2021年下半年FILA动销低于市场预期(下半年仅实现单个数增长),但长桥海豚君认为FILA 将持续推行高质量增长策略,当前市场预期 FILA 22 年流水增速约 15-20%。增长驱动力包括:1) 渠道升级,开大店和关低效店以改善连带及提店效;2) 在目前约 20%+的基础上提升电商和鞋占比;3) 重视品牌专业运动基因,于网球/滑雪等领域进行突破。

2022年开年以来冬奥冰雪运动催化叠加春节效应提升消费活力,拉动服装零售增长。1-2月份,社会消费品零售总额74426亿元,同比增长6.7%。其中,1-2月服装类零售额同比增长4.8%,服装线上零售额同比增长3.9%,表现良好。1~2月服装零售表现较好主要由于一方面,春节消费活力提升,消费者购物需求旺盛;另一方面,冬奥促进居民户外消费相关服饰需求增长。三月份尽管在疫情影响下零售预计有所波动,但是中长期看服装零售需求恢复趋势不改。

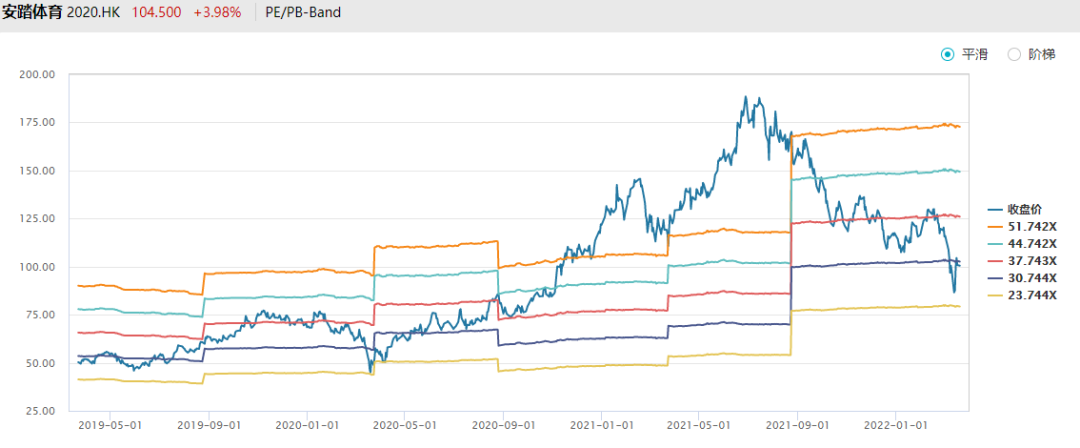

长桥海豚君认为,当前运动鞋服作为可选消费中偏必需消费属性的品类理应享有估值溢价,安踏作为国内运动服饰领军公司2021年已迎来重估周期,并在2021年7月创下动态市盈率近80倍的新高。

此后市场担心疫情反复影响安踏线下零售增速,以及市场担心FILA增速放缓以及其它外延并购品牌整合可能达不到FILA效果,PE开始下杀回来,因为之前高PE隐含了对多品牌利润增长的预期。

安踏虽然靠收购洋品牌、转型上市、牵手奥运,俨然已经是一家大公司的代表,但依旧还需要修炼内功,以确保FILA及其他新并购品牌不失速掉队,2022年预计维持在 30X~35X 左右,3月以来的港股流动性危机曾下探至最低26倍,随着市场开始逐步趋于稳定,从中长期投资角度来看价值仍有上升空间。

数据来源:Wind、长桥海豚投研

感兴趣的用户,或想获取公司业绩会纪要的,请添加微信号"dolphinR123"加入海豚投研交流圈,一起碰撞对投资的思考。

一、营收、净利增速基本恢复疫情前正常水平,安踏品牌稳定、FILA增速失色

2021年全年安踏体育收入再创近年来新高,公司继续朝着2025年实现双千亿目标迈进(安踏目前所有的品牌营收一千亿,收购的Amer营收一千亿),长桥海豚君认为未来5年公司仍有保持21.5%年化复合增长速度的动力。

受益于2021全年安踏各品牌零售终端折扣同比均收窄、DTC模式提升毛利率以及Amer并表后上半年以来减亏明显,虽然公司费用投放有所增加,但归母净利润增速仍恢复至疫情前正常水平。

分品牌来看,安踏、FILA收入占比分别为48.7%、44.2%,其他品牌占比7.1%。从收入增速来看,安踏、FILA、其他品牌分别同比增长52.5%、25.1%、51.1%,安踏主品牌由于去年同期较低的基数,2021年全年增速反弹明显,上、下半年增速未见明显差距。

值得关注的是FILA 2021年下半年的断崖式下跌,从2021年上半年的51%增速下落至2021年下半年的6.8%,从而拉低了FILA全年的增速,这也是安踏下半年以来股价跌跌不休的缘故。

公司的第三高潜增长曲线——以迪桑特DESCENTE、可隆体育KOLON SPORT等为核心的户外运动品牌群而言,营收成长性全年表现稳定。

2021年安踏体育毛利率提升3.4个百分点至61.6%,净利率提升1个百分点至16.7%,主要是由于2021全年各品牌零售终端折扣同比均收窄,以及主品牌自有产能降低成本、DTC高毛利率模式趋于成熟,带动公司整体毛利率走高,2021年下半年受FILA品牌动销遇阻,小幅拖累毛利率。

销售费用开支提升明显,2021年全年,FILA经营利润率下降1.3个百分点至24.5%,主要是由于FILA相较而言,安踏主品牌业务的经营利润率下降7.3个百分点至21.4%,或因提供投放冬奥会运营开支(营销和研发),从而下降幅度高于FILA品牌,公司管理费用率小幅上升主要是安踏品牌业务因DTC模式转型与FILA及其他品牌的零售业务规模有所扩展,导致员工人数上升,使整体员工成本有所增加所造成。

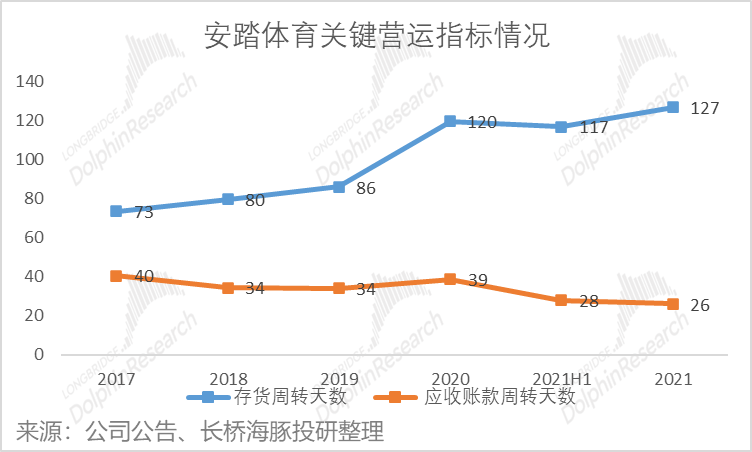

二、安踏主品牌直营渠道改革虽逐步完成,存货周转天数仍值得管理重视

在运营效率方面,2020年9开始安踏主品牌启动DTC改革(直接面对消费者的营销模式),为了收购经销商门店,公司回购了大量货品,导致库存上涨,以及新品牌增长带来直营占比增加,也整体拉高了平均存货周转天数。

海豚君注意到2020年下半年、2021年上半年公司库存去化已明显加速,公司的存货周转天数和应收账款周转天数均呈现了下降趋势,但2021年下半年存货周转天数又开始反弹上升,主要受FILA品牌的流水低于市场预期影响。

整体而言,安踏2021年全年表现符合预期,安踏主品牌增长动能清晰,基于公司管理层仍明确给出了FILA清晰的高质量增长战略,看好FILA22 年流水增长较 21H2 回暖,短期而言,公司若能将Fila的增速调整至正常水平,那么市场将开始重新审视安踏能否将其他并购品牌带出来的能力,估值也会开始重新修复。